menu start: Wed May 21 05:14:05 CEST 2025

menu end: Wed May 21 05:14:05 CEST 2025

menu start: Wed May 21 05:14:05 CEST 2025

menu end: Wed May 21 05:14:05 CEST 2025

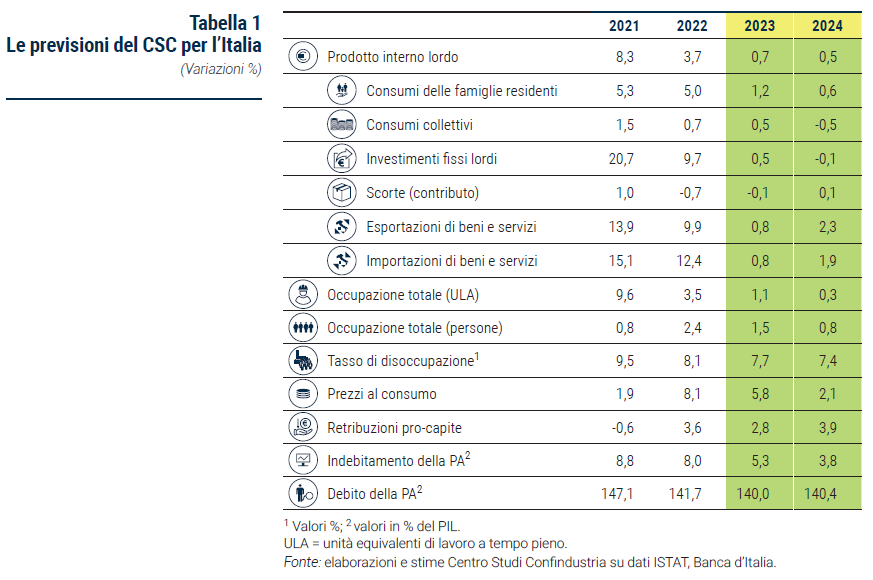

L’andamento del PIL italiano nel 2023 si profila in forte rallentamento rispetto al 2022, quando era cresciuto del +3,7%: nello scenario base, che non include gli effetti delle misure contenute del DDL Bilancio, il CSC prevede un incremento annuo del +0,7%, già interamente acquisito, 0,3 punti percentuali in più rispetto a quanto incluso nello scenario di marzo. La crescita nel 2024 è attesa al +0,5% (Tabella 1), 0,7 p.p. in meno rispetto alle stime dell’ultimo Rapporto.

La revisione al rialzo nel 2023 è interamente ascrivibile alla crescita del 1° trimestre particolarmente positiva, ben oltre le attese (+0,6%), che però sarebbe stata pari a zero al netto del contributo molto alto delle scorte (+0,6%). Quella al ribasso nel 2024 è dovuta all’effetto negativo dei tassi di interesse elevati sulle imprese e sulle famiglie, più prolungato di quanto immaginato a marzo perché i primi tagli arriveranno più tardi, e a una dinamica meno favorevole del commercio internazionale, che sarà negativa nell’anno in corso. I consumi collettivi sostengono la dinamica del PIL nel 2023 (+0,5%), ma la frenano in misura marcata nel 2024 (-0,5%).

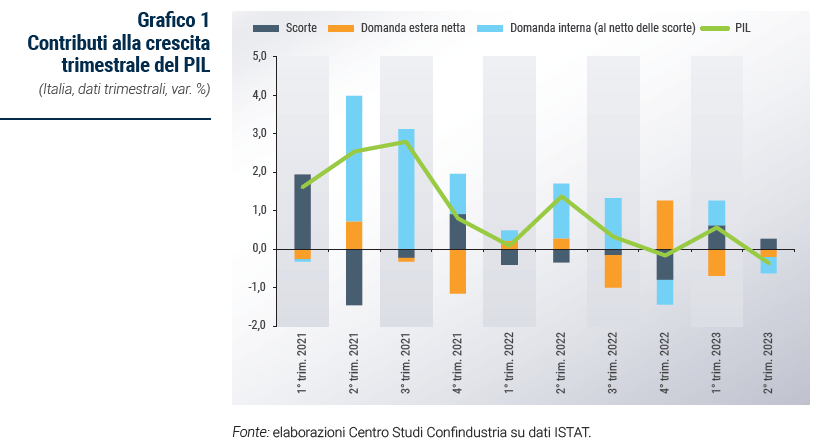

Il PIL italiano nel 2° trimestre 2023 è diminuito dello 0,4%, con una revisione al ribasso della stima preliminare (che era di -0,3%), già fortemente inferiore alle attese. Questo calo è il secondo negli ultimi 9 mesi, flessione che segue ben 7 trimestri di crescita ininterrotta dal 2020.

La dinamica nel 2° trimestre è stata sostenuta, come nel 1°, dal contributo dei consumi delle famiglie (+0,1% da +0,3%) e della variazione delle scorte (+0,3%) senza la quale la caduta sarebbe stata molto più profonda (-0,7%), mentre gli investimenti fissi lordi (-0,4% da +0,2%) e la spesa della PA (-0,2% da +0,1%) hanno contribuito negativamente. Il buon andamento della variazione delle scorte è da attribuirsi anche ad un rimbalzo statistico dopo il rilevante calo osservato a fine 2022 (-0,8% il contributo al PIL, dopo tre trimestri di seguito in negativo). Nel complesso, il contributo della domanda interna al netto delle scorte è stato di -0,4%, quello della domanda estera netta di -0,2% (Grafico 1).

La variazione acquisita del PIL italiano nel 2023, ovvero quella che si avrebbe se il 3° e il 4° trimestre registrassero una crescita nulla, è pari a +0,7%. Si tratta di un’inerzia maggiore di quella media dell’Eurozona (+0,5%), dove si posizionano bene la Francia (+0,8%) e soprattutto la Spagna (+2,3%), mentre la Germania sta entrando nel 2° semestre con un importante ritardo (-0,2%).

Nel 3° trimestre, gli indicatori congiunturali sull’attività economica e sulla fiducia di imprese e famiglie sono peggiorati, il credito a imprese e famiglie si è contratto, prevalentemente per effetto dei tassi elevati, l’inflazione è rimasta sostenuta in prospettiva storica, anche se in calo. D’altra parte, la tenuta dei consumi delle famiglie e un probabile rimbalzo statistico (dopo che il 2° trimestre era stato penalizzato anche da fattori temporanei di natura metereologica e di calendario) portano a ritenere che il prodotto italiano registrerà una dinamica mediamente piatta nella seconda metà del 2023, e debole ma positiva nel 1° semestre del prossimo anno, anche per effetto del calo dell’inflazione e del progressivo recupero del reddito disponibile reale. Nella seconda metà del 2024, quando dovrebbe riprendere il commercio internazionale e migliorare la fiducia di imprese e famiglie per i primi segnali di allentamento monetario da parte della BCE, si prevede una moderata accelerazione.

Nell’attuale contesto, lo scenario previsivo presenta in prevalenza rischi al ribasso, ma anche qualcuno al rialzo.

Dal lato dell’offerta, la contrazione congiunturale del valore aggiunto osservata nel 2° trimestre è riconducibile ad un peggioramento in quasi tutti i settori, ma in particolare in quello delle costruzioni (-2,6% dopo un forte aumento nel 1°: +1,4%) e dell’industria in senso stretto (-0,8%, dopo -0,7% nel 1°). Solo parzialmente compensati dall’aumento del valore aggiunto dei servizi pubblici (+0,2%, da -0,6%). Anche il valore aggiunto dei servizi privati è diminuito di poco (-0,2%, dopo un brillante +1,4%).

Considerando le dinamiche negli ultimi quattro trimestri, la variazione del valore aggiunto totale (+0,2% rispetto al 2° trimestre del 2022) è stata supportata interamente dai servizi privati (+1,6%) e, in misura minore, da quelli della PA (+0,6%). Ciò ha sopperito alla forte riduzione dell’industria in senso stretto (-3,2%), delle costruzioni (-2,1%) e dell’agricoltura (-1,3%). Il calo delle costruzioni, oltre che dall’aumento dei tassi di interesse, sembra essere stato fortemente condizionato dalla riduzione delle agevolazioni edilizie. Nell'industria, ha giocato un ruolo anche il decalage degli incentivi 4.0. Nel 2° trimestre del 2023 hanno pesato in negativo soprattutto su costruzioni e agricoltura le condizioni metereologiche eccezionalmente avverse e l’alluvione in Emilia-Romagna.

Le informazioni congiunturali più recenti, relative al 3° trimestre 2023, convergono nell’indicare che l’attività nei servizi ha progressivamente rallentato, fino a fermarsi. In particolare, il PMI per il settore si è collocato in agosto sotto la soglia neutrale, come non accadeva da diversi trimestri, e l’RTT index ha confermato la fase di debolezza dei servizi, già da luglio.

I servizi privati dovrebbero chiudere il 2023 comunque in crescita (+1,8% in media d’anno) e beneficiare nel 2024 della moderazione inflazionistica attesa (+0,6%). Mentre le costruzioni dovrebbero risentire più degli altri settori del livello dei tassi (che rimarrà elevato in prospettiva storica anche dopo i tagli previsti nel 2024) e della riduzione degli incentivi (-0,4% quest’anno grazie all’ottima performance del 1° trimestre, -1,3% nel 2024).

Il CSC stima che il valore aggiunto dell’industria in senso stretto recuperi nel 2° semestre di quest’anno qualche decimale di crescita (-1,9% nell’anno, a fronte di -2,1% già acquisito), per poi attestarsi su un andamento di moderata espansione nel 2024 (+0,5%), dovuto alla ripresa del commercio mondiale e quindi dell’export, ma anche all’allentamento della stretta monetaria.

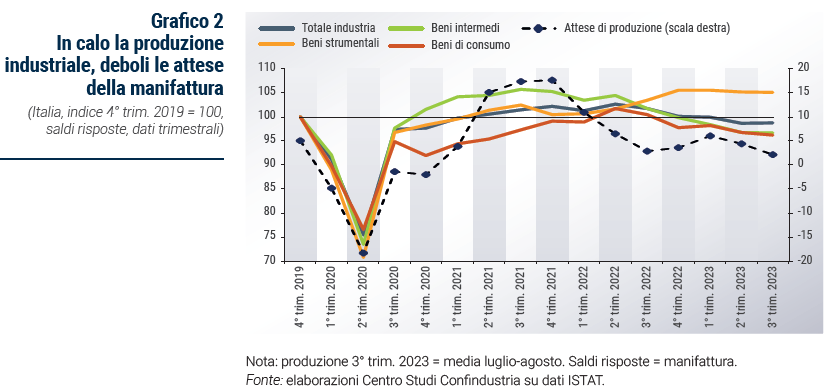

Nel 2022 la dinamica dell’attività industriale delle imprese italiane era aumentata di +0,4%, mostrando segnali di indebolimento nella seconda metà dell’anno. Nel biennio di previsione, la produzione è attesa diminuire di -2,3% quest’anno e rimbalzare molto parzialmente, di +0,8%, nel 2024.

L’attività industriale in Italia ha registrato il quarto calo trimestrale consecutivo nel 2° trimestre di quest’anno (-1,2%), dopo un calo nel 1° di -0,2%. La diminuzione è stata leggermente più intensa per l’attività manifatturiera, che nei primi due trimestri si è ridotta rispettivamente di -0,4% e -1,3%.

Rispetto ai livelli pre-pandemia, che erano stati recuperati già a inizio 2021, a partire da inizio anno la produzione industriale italiana è scesa nuovamente al di sotto nel 2° trimestre (-1,3 punti percentuali; -0,6 la manifattura).

In forte calo è la componente dei beni intermedi, più sensibile all’aumento dei costi energetici e alle dinamiche del commercio internazionale, la cui produzione a partire dal 3° trimestre 2022 è diminuita progressivamente, collocandosi nel trimestre primaverile ad un livello inferiore di -3,3% rispetti ai valori di fine 2019. Dinamica simile per la categoria dei beni di consumo, con una distanza dal pre-pandemia di -5,0%, per effetto di una domanda che si sta indebolendo, ma anche di una ricomposizione di spesa dai beni ai servizi. Positiva, invece, l’attività dei beni strumentali (+5,2% dal pre-pandemia), grazie alla spinta degli investimenti nel comparto industriale: il profilo piatto rilevato negli ultimi trimestri, tuttavia, sembra aver interrotto la dinamica crescente (Grafico 2).

I dati parziali disponibili sul 3° trimestre confermano la debolezza nel settore industriale: il lieve aumento della produzione in agosto (+0,2%), non compensa il calo registrato a luglio (-0,9%). La fiducia delle imprese manifatturiere, in calo a settembre per il sesto mese consecutivo, è scesa complessivamente a 97,7 nel 3° trimestre da 101,2 nel 2°. In prospettiva, le difficoltà nella produzione vengono confermate dalle imprese medio-grandi associate a Confindustria intervistate nell’ambito dell’ Indagine rapida sulla produzione industriale. Le imprese del campione identificano infatti tra i maggiori fattori di ostacolo alla produzione per i prossimi mesi l’inasprimento dei vincoli finanziari (saldo delle risposte a -1,4 punti percentuali nella rilevazione di settembre, da +1,3) e l’aumento dei costi di produzione (+1,9 punti da +4,8). Anche l’RTT nel settore industria ha registrato un calo a luglio (-1,6%), tornando a crescere in agosto (+0,8%), recuperando solo parzialmente.

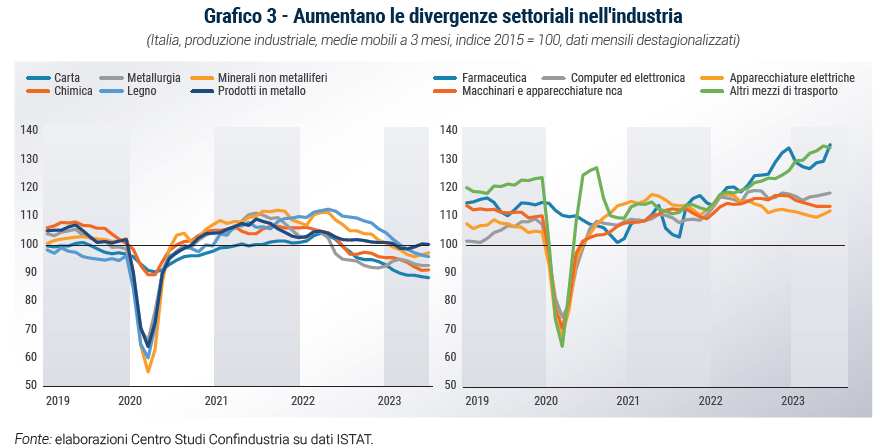

L’andamento aggregato, tuttavia, non coglie l’eterogeneità settoriale che contraddistingue questa fase di indebolimento industriale (Grafico 3). A soffrire, infatti, sono principalmente i cosiddetti settori energy-intensive (come carta, chimica, metalli non metalliferi e metallurgia), e quelli che rientrano nella filiera delle costruzioni (legno, prodotti in metallo, ma anche alcuni dei già citati energivori) e che, quindi, stanno risentendo del progressivo rallentamento del settore. I livelli produttivi di questi settori si collocano ormai tutti sotto i valori medi del 2019. Nel 2022 la produzione di questi settori è scesa sensibilmente: chimica, -4,1%, metallurgia, -9,2%, minerali non metalliferi, -3,0%, carta, -1,0%. La contrazione di tali settori è proseguita anche nella prima parte di quest’anno: in media a gennaio-agosto, rispetto allo stesso periodo del 2022, la chimica è in calo di -9,7%, la carta di -11,6%, la metallurgia di -7,1% e i minerali non metalliferi di -10,0%. Questi cali sono molto più accentuati del totale industria, la cui produzione ad agosto si colloca 1,3 punti percentuali al di sotto del valore di gennaio di quest’anno. Emerge, al contrario, una maggiore dinamicità per i comparti ad alta tecnologia come, ad esempio, la farmaceutica e le attività di computer ed elettronica e delle apparecchiature elettriche.