menu start: Wed May 21 02:32:55 CEST 2025

menu end: Wed May 21 02:32:55 CEST 2025

menu start: Wed May 21 02:32:55 CEST 2025

menu end: Wed May 21 02:32:55 CEST 2025

Il termine globalizzazione si riferisce a un insieme di fenomeni che hanno determinato una crescente interdipendenza tra le economie mondiali, lungo dimensioni diverse e interconnesse: scambi di beni e servizi, investimenti diretti esteri, flussi finanziari, trasferimenti tecnologici, condivisione di dati e informazioni, spostamenti di persone per turismo e per lavoro.

Non è un fenomeno nuovo. Già agli inizi del secolo scorso, riprendendo un famoso passo di J.M. Keynes (scritto nel 1920), un abitante di Londra poteva godere di molti vantaggi provenienti da un’economia globale di mercato, in termini di disponibilità di merci e opportunità di investimento. Questa prima globalizzazione fu sconvolta da una serie di crisi drammatiche: la Prima Guerra Mondiale, l’epidemia di influenza spagnola del 1918, la Grande Depressione del 1929 e la Seconda Guerra Mondiale.

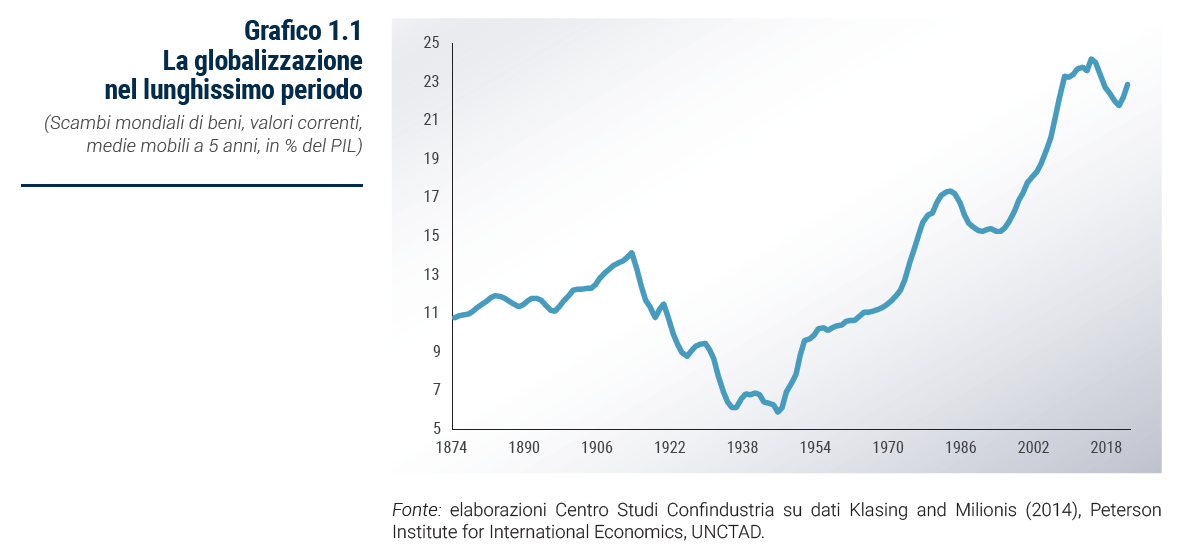

A partire dagli anni Cinquanta del secolo scorso, l’intensità degli scambi globali, definita come il loro valore in rapporto al PIL, è tornata a crescere, a un ritmo graduale fino ai primi anni Ottanta, superando i picchi precedenti (Grafico 1.1). È stata favorita dalla riduzione dei costi di trasporto (per esempio grazie a container standardizzati) e da una progressiva riduzione delle barriere agli scambi, soprattutto tariffarie.

A partire dagli anni Novanta, con l’implosione del blocco comunista sovietico, il processo della globalizzazione ha ulteriormente accelerato, raggiungendo una profondità e pervasività del tutto nuova. Grazie al combinato disposto della diffusione delle tecnologie dell’informazione e della comunicazione (ICT) e dell’ingresso di gran parte delle economie mondiali nel sistema economico liberaldemocratico. Si è imposto il modello delle grandi imprese multinazionali e dell’offshoring di parti dei processi produttivi in un gruppo di paesi emergenti; la frammentazione internazionale della produzione, con una fitta rete di scambi di parti e componenti, ha favorito un balzo del rapporto commercio/PIL su livelli record.

L’offshoring delle produzioni si è accompagnato a un veloce spostamento di conoscenze e competenze, cioè di know how manifatturiero, verso alcune economie emergenti, che hanno registrato elevati tassi di crescita dell’industria e del PIL. È il caso, soprattutto, della Cina, che in pochi anni si è imposta come il maggiore esportatore mondiale.

L’integrazione di nuove aree nei mercati mondiali è stata favorita anche da una proliferazione di accordi commerciali bilaterali e regionali. Inoltre, diversi paesi in via di sviluppo hanno ridotto unilateralmente le loro tariffe, aderendo all'Organizzazione mondiale del commercio (WTO).

Questo processo di integrazione economica senza precedenti ha preso il nome di iperglobalizzazione. A differenza della prima globalizzazione descritta da Keynes, quest'ultima non riguarda solo l’abitante di ceto medio-alto di Londra, ma gran parte della popolazione mondiale, e quasi tutta quella dei paesi avanzati; investe i processi produttivi, l’organizzazione del lavoro, il tempo libero, la disponibilità dei beni di consumo più diffusi, anche ad alto contenuto tecnologico. Smartphone, computer portatili, autoveicoli, vaccini, ecc. sono il risultato finale di ricerca e innovazione, servizi e produzioni che avvengono in parti lontane del globo.

L’impetuoso processo di iperglobalizzazione ha subito uno stop improvviso con la crisi finanziaria del 2008, che è stata a tutti gli effetti una grande crisi degli scambi e dei flussi finanziari internazionali. In seguito, l’economia mondiale è entrata in una lunga fase caratterizzata da una crescita del PIL rallentata e da una minore intensità degli scambi e degli investimenti esteri: si è parlato di peak globalization e di una globalizzazione lenta (slowbalization) se non di una vera e propria inversione di tendenza (deglobalization). Una fase di “stagnazione secolare”, caratterizzata da una crescita più bassa dell’output potenziale, a causa di un rallentamento degli investimenti e della demografia e di un minore impatto delle nuove tecnologie sulla produttività.

Questa nuova fase si è accompagnata a una crisi della governance multilaterale degli scambi e a un aumento delle spinte nazionalistiche e protezionistiche: dal voto pro-Brexit nel Regno Unito (2016), alle politiche protezionistiche USA (2019) e, in generale, alle crescenti tensioni geoeconomiche tra Stati Uniti e Cina. L’aumento delle barriere commerciali, tariffarie e non tariffarie, e la forte incertezza sulle politiche economiche hanno avuto un impatto immediato sull’intensità degli scambi.

Su questo sentiero si sono innestati gli shock globali dell’ultimo triennio: la pandemia e l’invasione della Russia in Ucraina. Il mondo policentrico è diventato un mondo policrisi. Un mondo in cui gli shock hanno caratteristiche diverse, ma interagiscono tra di loro, cosicché il risultato complessivo è maggiore della somma delle parti.

Ha avuto termine la fiducia che le forze economiche, politiche, tecnologiche e sociali agiscano necessariamente a favore della globalizzazione; riprendendo le parole di Keynes, il fatto che «[l’abitante di Londra] riteneva questo stato di cose normale, certo e immutabile se non nel senso di un ulteriore miglioramento, e aberrante, scandalosa ed evitabile qualsiasi deviazione dal medesimo».

Sono così aumentati i dubbi sulle traiettorie future della globalizzazione. Ma quali sono le attuali condizioni dell’integrazione economica mondiale? Si osservano segnali di regionalizzazione geografica degli scambi? Ovvero di decoupling selettivo, per determinati prodotti e tecnologie e specifici blocchi mondiali? Quali sono i grandi driver, politici e tecnologici, che contribuiranno a plasmare la nuova globalizzazione che verrà?

L’indicatore largamente più diffuso per misurare la globalizzazione è dato dall’intensità degli scambi di beni, o apertura commerciale delle economie mondiali (in media), pari al rapporto tra commercio con l’estero e PIL. Tale misura, infatti, è disponibile per un periodo di tempo molto lungo (si veda, di nuovo, il Grafico 1.1) e un insieme di paesi molto ampio.

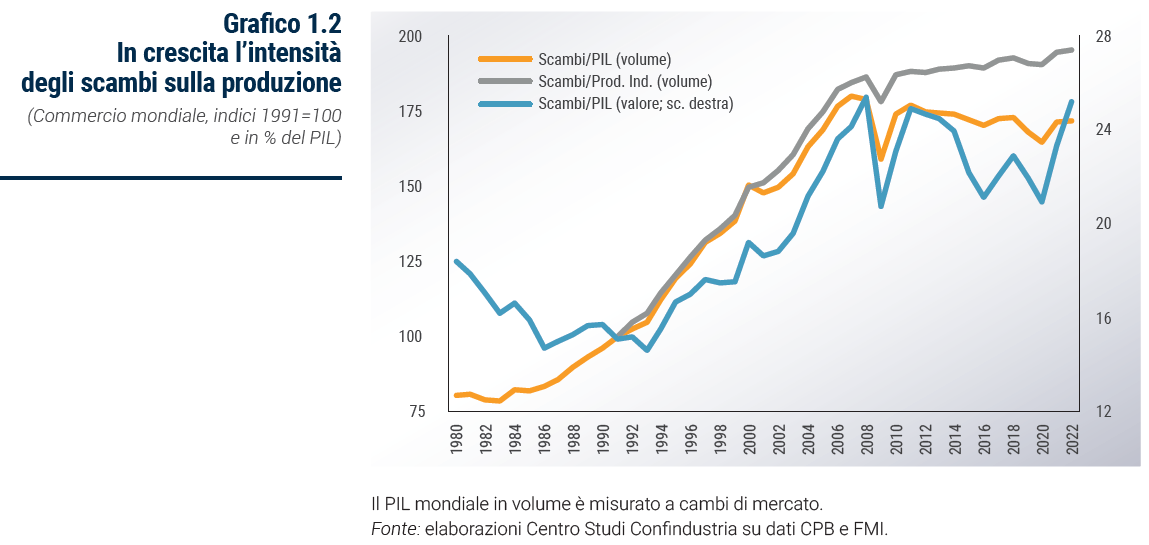

È stata la dinamica di questo indicatore a supportare la tesi di deglobalizzazione post-crisi finanziaria: il rapporto scambi/PIL mondiali è sceso da oltre il 25% nel 2008 al 22% nel quadriennio 2016-2019 (anche escludendo la caduta degli scambi nel 2020 a causa dello shock da Covid). Tuttavia, gli scambi sono risaliti bruscamente al 25% del PIL nel 2022 (Grafico 1.2).

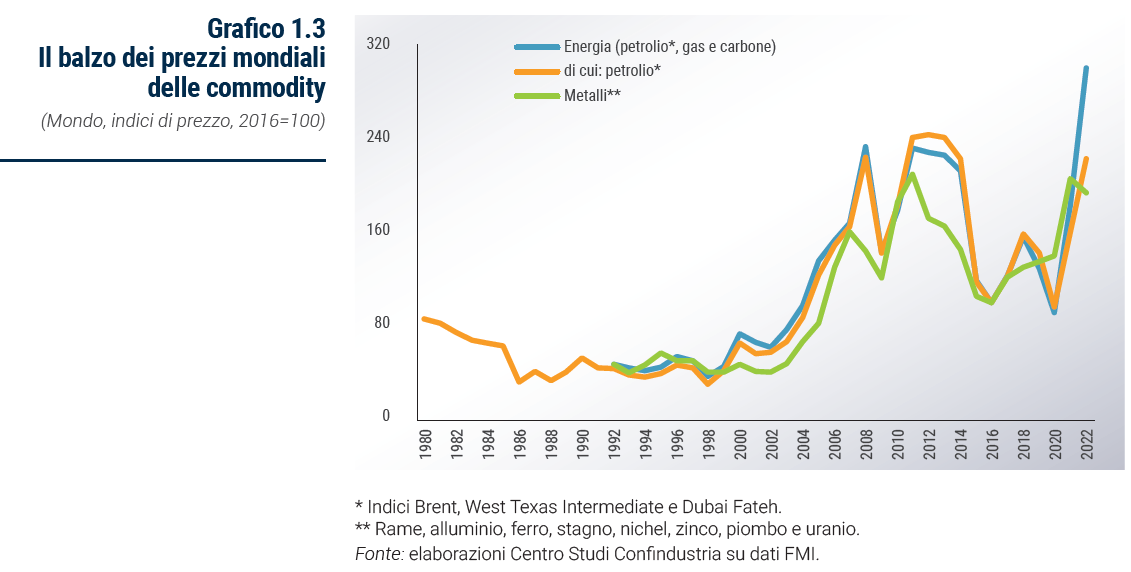

La causa principale della variabilità di questo rapporto risiede nella composizione molto diversa delle due variabili: il commercio mondiale di beni è costituito per circa tre quarti di manufatti e per la parte restante di beni agricoli e prodotti minerari; il PIL, invece, è costituito per circa due terzi di servizi e solo per un terzo di beni. Di conseguenza, variazioni dei prezzi relativi hanno un impatto molto rilevante sul loro rapporto.

Soprattutto, è la dinamica delle quotazioni delle commodity, specie quelle energetiche, a influenzare il valore degli scambi. Dalla seconda metà degli anni Novanta a oltre il primo decennio Duemila i prezzi relativi delle commodity erano aumentati significativamente, sostenuti dalla maggiore domanda dei paesi emergenti in rapida industrializzazione, Cina e India in testa (un fenomeno chiamato commodity supercycle). Ciò ha favorito l’aumento del rapporto scambi/PIL. Viceversa, la debolezza dei prezzi delle commodity nella seconda metà degli anni Dieci ha ridotto questo rapporto, così come era accaduto anche nella prima metà degli anni Ottanta del secolo scorso. Nell’ultimo biennio, infine, i prezzi relativi hanno guidato il rimbalzo dell’intensità degli scambi (Grafico 1.3).

Misure alternative di intensità degli scambi

È utile, allora, costruire una misura dell’intensità degli scambi corretta per l’effetto prezzo: utilizzando le misure di PIL e scambi in volume (a cambi di mercato), l’intensità degli scambi mostra un andamento molto più costante nel tempo, in lieve calo nell’ultimo decennio, dopo il rapido aumento del ventennio precedente.

Si delinea cioè un quadro in cui gli scambi mondiali sono cresciuti quasi allo stesso ritmo del PIL; in altre parole, l’elasticità del commercio globale sul PIL, definita come il rapporto tra le rispettive variazioni percentuali, è stata appena inferiore all’unità. Nei venti anni pre-crisi l’elasticità era stata, invece, pari a 2,3, cioè gli scambi erano cresciuti a una velocità più che doppia rispetto al PIL.

Ciò è stato interpretato come un segnale di stasi, se non di contrazione, delle catene globali del valore. Il valore del commercio estero, infatti, conta tutti i passaggi transfrontalieri degli input intermedi, lungo le filiere di fornitura; a differenza del PIL, che è una misura in valore aggiunto. A parità di altre condizioni, quindi, un aumento della frammentazione internazionale della produzione spinge all’insù il rapporto scambi/PIL, e viceversa.

Tuttavia, esiste un altro fattore molto importante che influenza il rapporto scambi/PIL: la dinamica della produzione industriale rispetto alle altre componenti del PIL, specie dei servizi. La relativa debolezza degli scambi, infatti, è coerente con una generale tendenza verso una deindustrializzazione e una terziarizzazione nei paesi emergenti, specie in Cina, corrispondente a un aumento della quota dei servizi sul PIL, a spese di quelle del manifatturiero e dell’agricoltura.

In quasi tutti i paesi emergenti l’elasticità dell’import si è ridotta, al diminuire della crescita del PIL. Inoltre, questa elasticità era più bassa rispetto alle economie avanzate già prima della crisi 2008, e quindi il loro “emergere” ha spinto meccanicamente all’ingiù l’elasticità complessiva. Si tratta di un effetto negativo dovuto alla ricomposizione degli scambi globali.

In conclusione, un indicatore più specifico sulla frammentazione internazionale della produzione è dato dal rapporto tra i volumi degli scambi con l’estero e della produzione industriale (due variabili molto più omogenee tra loro, anche in termini di deflatori).

In base a questo indicatore, la crescita dell’intensità finanziaria degli scambi pre-crisi ha sì rallentato drasticamente, ma non si è interrotta: nel 2022 il commercio estero, in rapporto alla produzione, risulta superiore del 5% rispetto al 2008; ciò corrisponde, comunque, a meno di un decimo dell’incremento registrato nei quattordici anni precedenti (si veda, di nuovo, il Grafico 1.2).

Fattori tecnologici e commerciali spingono verso un ruolo sempre più importante dei servizi negli scambi internazionali. Si è detto della terziarizzazione in atto in molti paesi emergenti. Allo stesso tempo, nel settore terziario sono in forte riduzione le barriere commerciali, che partono da livelli molto più alti rispetto a quelle negli scambi di beni.

In particolare, la tecnologia digitale ha aperto la strada all’offerta internazionale di servizi intermedi (alla produzione, informatici, professionali, finanziari e assicurativi, culturali, ecc.), specie da parte dei paesi emergenti. Per questo tipo di esportazioni, inoltre, esistono pochi strumenti di controllo attivabili nei paesi avanzati.

Si potrebbe assistere, potenzialmente, a un boom negli scambi di servizi intermedi, anche perché la crescita dell’offerta in questi settori nei paesi emergenti (terziarizzazione) assicura un’assenza di vincoli di capacità produttiva. Dai servizi, insomma, potrebbe partire una nuova forma di globalizzazione.

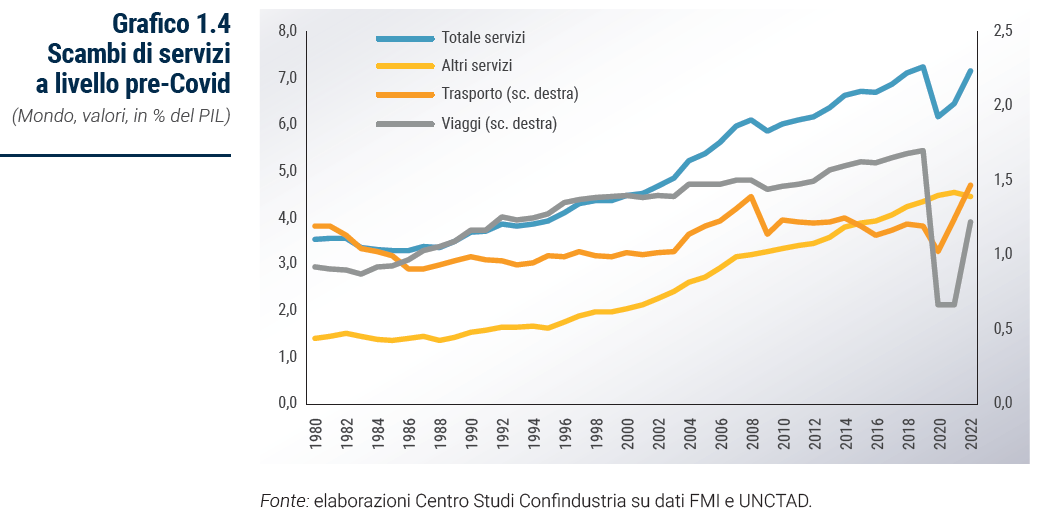

È un fenomeno già in atto, anche se difficile da tracciare per carenza di dati adeguati. Il peso degli scambi di servizi sul PIL mondiale ha continuato a crescere, a passo costante, anche dopo la crisi del 2008: nel 2022 ha superato il 7% del PIL, il doppio rispetto ai livelli di inizio anni Novanta (Grafico 1.4).

Tale crescita è quasi interamente dovuta alla macro-categoria “altri servizi”, cioè esclusi viaggi e trasporti, che comprende appunto i servizi intermedi: da circa l’1,5% del PIL a oltre il 4,5% nello stesso periodo.

È in espansione anche la voce viaggi, che però è crollata nel biennio Covid ed ha recuperato solo parzialmente nel 2022. Continuerà a essere sostenuta dalla crescita della classe media nei paesi emergenti. Gli scambi di trasporti, invece, mostrano una dinamica incerta e variabile, che dipende soprattutto dal prezzo del petrolio e dei carburanti, con un evidente balzo nell’ultimo biennio.

In prospettiva, dato che le barriere agli scambi nella maggior parte dei servizi sono ancora maggiori, di un ordine di grandezza, di quelle dei beni, il potenziale derivante da una liberalizzazione in questi settori è elevato. La maggior parte delle barriere deriva da legislazioni domestiche nei mercati di destinazione e riguarda in grande maggioranza servizi finali al consumatore, restringendo il modo in cui il prestatore può vendere i propri servizi al cliente finale. Tali regolamentazioni si applicano con difficoltà ai servizi intermedi, soprattutto quelli professionali: avvocati, analisti finanziari, consulenti per la sicurezza informatica e per l’assistenza IT, ingegneri del software, contabili e commercialisti, cacciatori di teste, assistenti amministrativi e personali, grafici, editor, agenti di viaggio, ecc..

Le barriere per questo tipo di servizi sono, invece, soprattutto tecniche e organizzative, per esempio di coordinamento dei gruppi di lavoro a grandi distanze. Gli avanzamenti digitali, evidentemente, hanno ridotto tali barriere e, potenzialmente, potrebbe renderle ininfluenti. In questo senso, lo shock della pandemia e dei lockdown diffusi a livello globale ha rappresentato un potente acceleratore di un processo che era, comunque, già in corso.

In gran parte dei paesi emergenti è ricca l’offerta di figure professionali, che offrono tali servizi nei propri mercati domestici. L’offerta non richiede, quindi, la costruzione di nuove imprese, infrastrutture o miniere. E la domanda di servizi intermedi da parte delle imprese nei paesi avanzati è molto elevata.

A questa tendenza si aggiunge lo sviluppo, potenzialmente rivoluzionario, delle capacità dell’Intelligenza Artificiale. Le aree economiche interessate dalla concorrenza internazionale sono destinate a espandersi velocemente, investendo una parte sempre più ampia delle attività lavorative, di consumo e tempo libero della popolazione mondiale.

Un’altra componente fondamentale per capire il grado di integrazione produttiva e di conseguenza commerciale delle diverse economie mondiali è rappresentata dagli investimenti diretti esteri (IDE); il mezzo attraverso il quale si creano le imprese multinazionali, che a loro volta contribuiscono alla divisione internazionale del valore. L’UNCTAD ha stimato che gli scambi intra-firm sono responsabili di una quota non trascurabile (tra un terzo e due terzi) di quelli mondiali.

Analizzare la dinamica degli IDE, quindi, contribuisce a comprendere più profondamente l’evoluzione della globalizzazione da un punto di vista complementare rispetto a quello degli scambi globali.

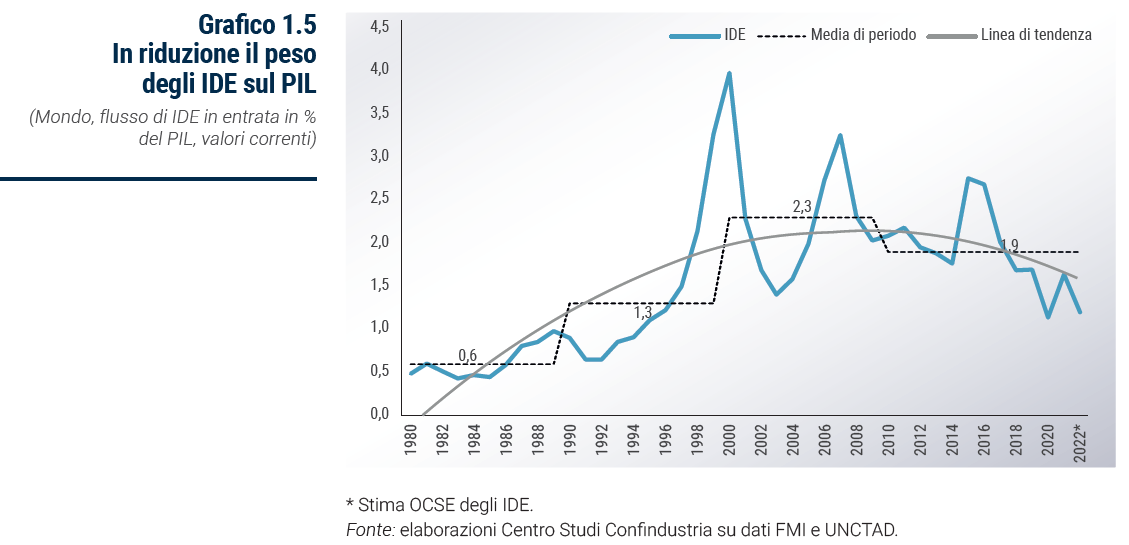

Dal 1980 il peso degli IDE rispetto al PIL (a prezzi correnti) è cresciuto continuamente fino ai primi anni Dieci del ventunesimo secolo, successivamente ha iniziato gradualmente a ridursi (Grafico 1.5). Ciò rispecchia il processo che ha portato alla globalizzazione, dagli anni Ottanta del secolo scorso, in cui le imprese hanno iniziato a trovare conveniente produrre anche fuori dal paese di origine, effettuando investimenti prima nei paesi vicini, generalmente avanzati, e poi soprattutto dagli anni Novanta nei paesi più lontani, principalmente in via di sviluppo, con una concentrazione spiccata in Cina. Massimizzare la loro competitività internazionale minimizzando i costi di produzione (efficiency seeking) è stata la principale motivazione sottostante all’internazionalizzazione produttiva.

Questa tendenza si è invertita ben prima della diffusione della pandemia: dal 2015 in poi i flussi di IDE nel mondo hanno fortemente rallentato, passando da un incremento superiore al 33% nel periodo 2010-2015 a poco più del 3% tra il 2016 e il 2019, fino a contrarsi nell’ultimo triennio (-17%, 2020-2022).

L’internazionalizzazione produttiva è un fenomeno dinamico ma non necessariamente incrementale indefinitamente. In generale, la prima fase di offshoring del processo produttivo dai paesi avanzati a quelli emergenti appare conclusa: si è raggiunto un equilibrio tra i due blocchi di economie, quelle appartenenti al G7 (Stati Uniti, Canada, Giappone, Francia, Italia, Germania e Regno Unito) e le altre di più recente industrializzazione (Cina, India, Corea del Sud, Indonesia, Thailandia e Brasile), avendo raggiunto la stessa quota di produzione manifatturiera a livello mondiale (38%). Il forte sviluppo di queste ultime ha comportato anche aumenti del loro costo di produzione, riducendo i vantaggi di localizzazione.

L’effetto incertezza

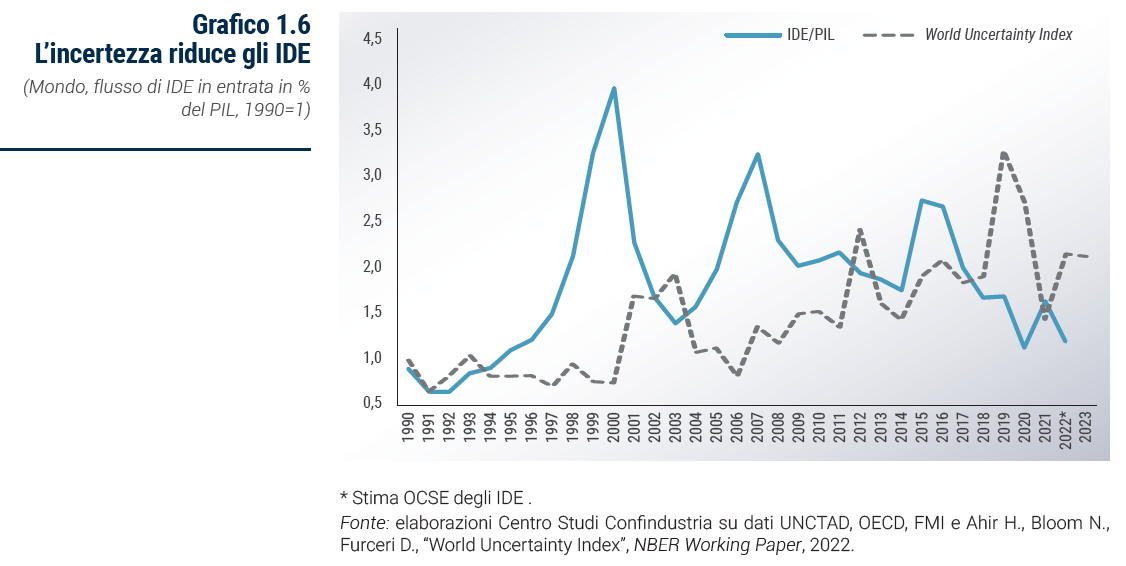

Inoltre, diversi fattori hanno contribuito a ridurre il grado di integrazione produttiva tra le economie mondiali. Dal 2016 sono aumentate le tensioni geoeconomiche, dalla Brexit allo scontro tra Stati Uniti e Cina, le due principali mete di destinazione dei capitali stranieri. In particolare, dal 2016 si è continuamente ridotta la quota di capitali cinesi investiti negli Stati Uniti, mentre quella americana in Cina si è stabilizzata. Queste tensioni politico-economiche hanno generato un’elevata incertezza, che rappresenta la variabile maggiormente deleteria per gli investimenti, in generale, e soprattutto per quelli esteri (Grafico 1.6). La diffusione del Covid e i relativi blocchi di fornitura hanno contribuito ad accelerare un cambiamento già in atto.

Altro elemento da considerare è il graduale avanzamento della Cina come paese investitore. Negli ultimi due anni ha raggiunto, infatti, la seconda posizione, subito dopo gli Stati Uniti, come investitore estero globale.

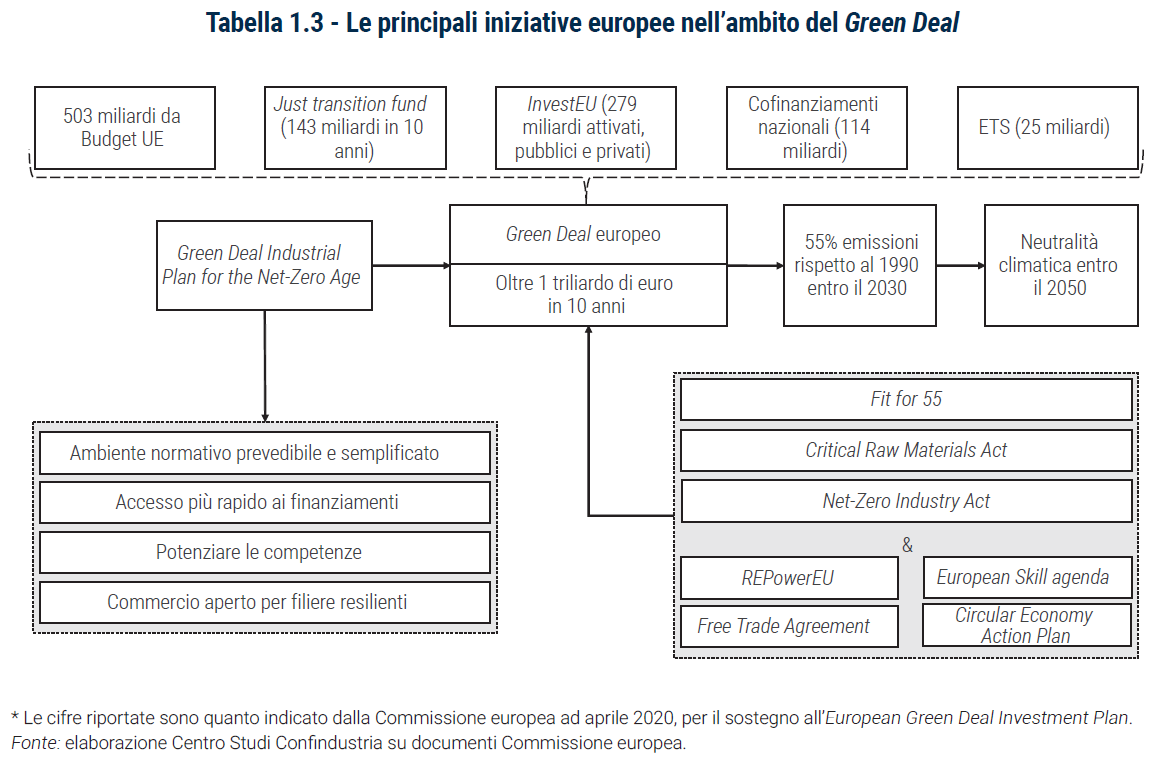

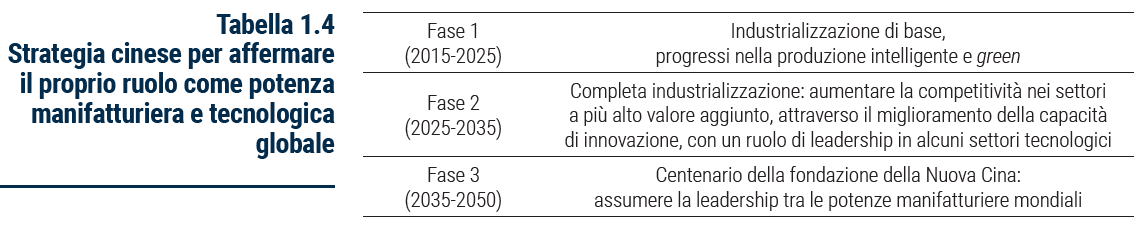

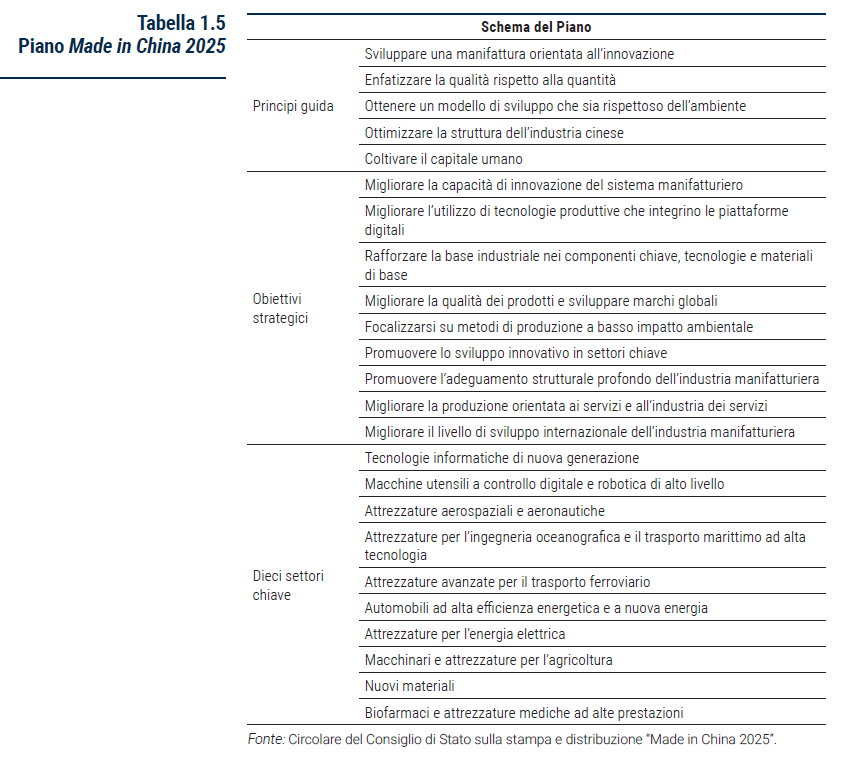

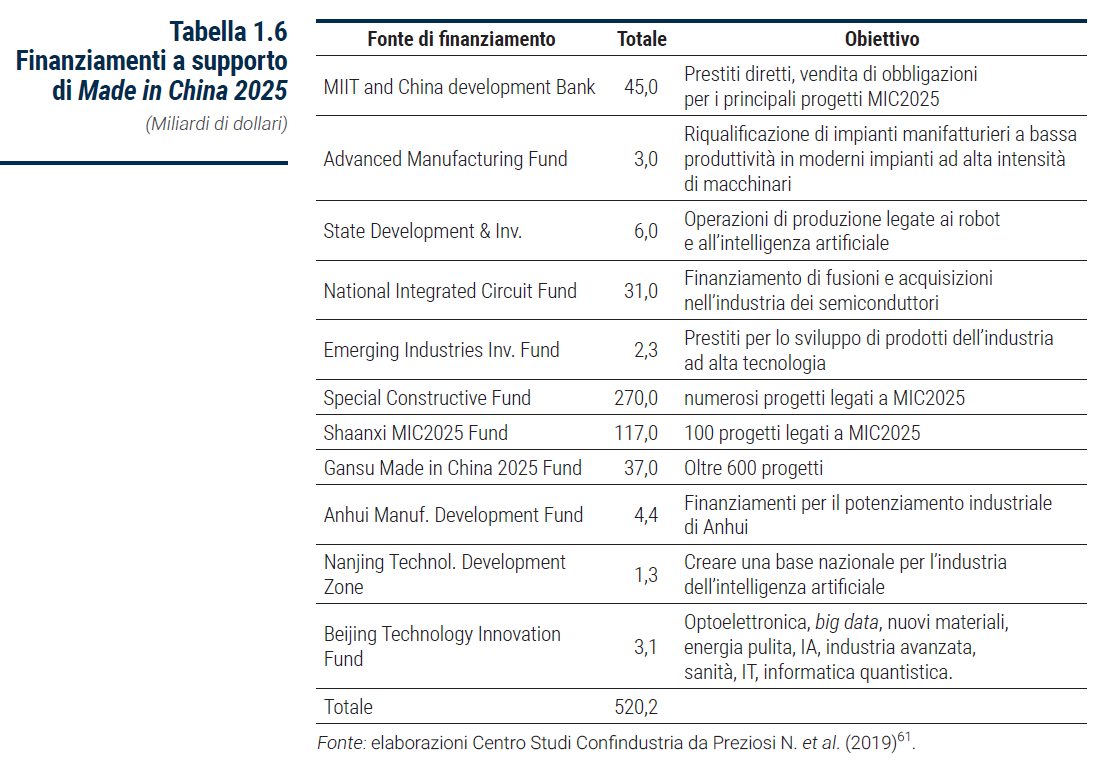

Sul passaggio in atto da uno steady-state (espansione dell’offshoring produttivo) a un altro (semplificazione del grado di internazionalizzazione del processo produttivo) potrebbe avere un enorme impatto l’invasione russa dell’Ucraina, ridistribuendo le connessioni produttive tra paesi vicini politicamente (si veda il par. 1.5.2). Come si evidenzia in un’analisi dell’FMI di aprile 2023, si registra una tendenza da parte delle imprese, a livello globale, a un rientro (totale o parziale) in patria (backshoring) o in paesi vicini a livello geografico (nearshoring) o per affinità politiche (friendshoring) delle proprie attività produttive. Questa tendenza, in alcuni casi, è anche incentivata dai provvedimenti legislativi delle principali economie, come l’Inflation Reduction Act (IRA) dell’amministrazione Biden, l’incremento della capacità produttiva di alcuni input produttivi altamente tecnologici perseguita in Cina con il programma Made in China 2025 e infine le spinte verso un’autonomia strategica delineatesi all’interno dell’Unione europea negli ultimi tre anni con diversi provvedimenti (si veda il par. 1.6).

L’apertura delle economie mondiali ai flussi con l’estero (beni, servizi, investimenti diretti) rappresenta solo uno degli aspetti della globalizzazione degli scambi: un minore “effetto frontiera”, ossia una riduzione della naturale tendenza a comprare e vendere merci e investire capitali nel mercato domestico (home bias). Un’altra importante dimensione riguarda la struttura geografica dei flussi con l’estero. In questo senso, si è parlato della globalizzazione come “uccisione della distanza” tra paesi ubicati in ogni parte del globo.

Concentrandosi sugli scambi di beni, ci si è chiesti allora se la slowbalization si rifletta anche in una regionalizzazione degli scambi, in particolare all’interno di grandi blocchi mondiali (Europa, Nord America e Sud-Est Asia).

Due indici di regionalizzazione

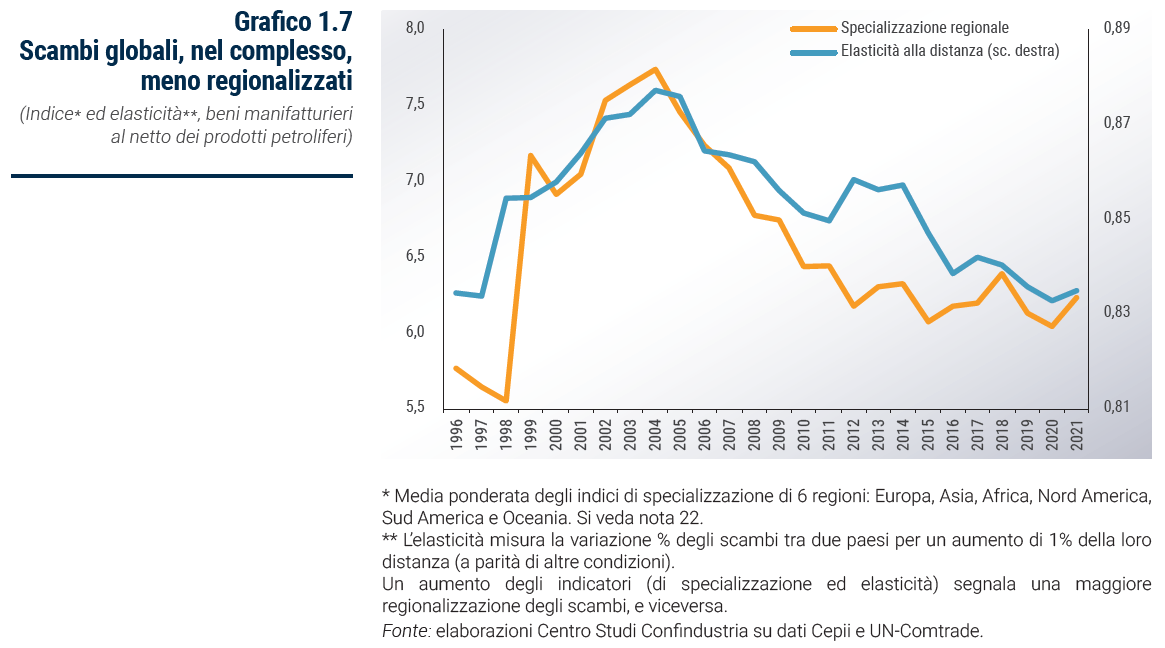

Il Centro Studi Confindustria ha costruito due indicatori di regionalizzazione degli scambi, utilizzando fonti di dati e metodologie differenti. Il primo è un indice di specializzazione regionale, che rileva il peso degli scambi regionali relativamente a quelli extra-area, per sei macroaree (Europa, Asia, Africa, Nord America, Sud America e Oceania). L’indice mondiale è ricavato come una media dei sei sottoindici, ponderata per la relativa quota degli scambi. Ciò permette una scomposizione immediata e intuitiva della dinamica complessiva in quella dei sottoindici per area geografica (si veda il par. 1.3).

Il secondo indicatore misura, invece, l’elasticità degli scambi alla distanza, definita come la diminuzione percentuale degli scambi bilaterali all’aumentare di un punto percentuale della relativa distanza. L’elasticità è espressa con il segno positivo (cioè in valore assoluto). Tale misura presenta un duplice vantaggio: non dipende da scelte in parte arbitrarie nella definizione delle macroaree; e tiene in considerazione altri elementi che determinano gli scambi bilaterali, come fattori specifici di accesso ai mercati esteri del paese importatore e di quello esportatore, anche variabili nel tempo.

In entrambi i casi, quindi, un valore più elevato dell’indice corrisponde a una maggiore regionalizzazione degli scambi con l’estero, e viceversa. I risultati sono concordanti: dopo una regionalizzazione in espansione tra il 1996 e i primi anni Duemila, si delinea chiaramente una forte globalizzazione del commercio internazionale tra il 2005 e il 2015 e poi un trend appiattito, aldilà di una certa variabilità degli indici (Grafico 1.7). Nel 2021 entrambi gli indicatori segnalano una maggiore componente regionale degli scambi, ma le indicazioni di un nuovo trend sono ancora incerte.

Le determinanti della regionalizzazione

Diversi fattori hanno contribuito a questa dinamica “a campana” della regionalizzazione. In primo luogo, il maggiore ricorso ad accordi commerciali regionali dalla metà degli anni Novanta ha accompagnato la fase di regionalizzazione; in particolare per quanto riguarda i paesi dell’America Latina e soprattutto l’allargamento dell’Unione economica europea ad est, che si è completato nel 2004, dopo un lungo processo di negoziazione e convergenza. Le intese commerciali che interessano paesi appartenenti alla stessa area geografica sono, infatti, più adatte a raggiungere un livello di interrelazione più complesso e approfondito rispetto agli accordi tra aree disgiunte, potendo far leva, tra l’altro, su legami economici pregressi, affinità socioculturali, omogeneità di interessi nei confronti di paesi terzi.

Al contrario, l’ascesa dei paesi emergenti asiatici, guidata dalla Cina, è stata un forte fattore di globalizzazione del commercio estero, perché ha generato maggiori scambi transcontinentali tra i tre principali blocchi di paesi: Europa, Nord America e Asia orientale. Ciò è anche coerente con il modo in cui si sono internazionalizzati alcuni grandi paesi emergenti, passando da una dimensione regionale a una globale. Questo effetto è diventato preponderante dopo il 2004, quando il ruolo del blocco asiatico è diventato centrale (si veda il par. 1.3).

L’incerta dinamica degli ultimi anni è connessa a forze discordanti: le tensioni e politiche commerciali distorsive, soprattutto tra Stati Uniti e Cina, da una parte, e l’entrata in vigore di nuovi accordi commerciali preferenziali (come quelli dell’Unione europea con Canada e Giappone), dall’altra. Il biennio 2020-2021, infine, sconta le circostanze eccezionali della pandemia e dei lockdown (e non coglie ancora gli effetti dello shock dell’invasione russa in Ucraina).

È importante sottolineare che il complessivo processo di globalizzazione degli scambi osservato nell’ultimo quindicennio non ha comportato affatto la scomparsa della distanza come forza determinante degli scambi bilaterali. Lo certificano entrambi gli indicatori analizzati. L’indice di specializzazione assume valori intorno a 6, molto superiori all’unità, segnalando cioè una quota degli scambi intra-area fortemente superiore a quella degli scambi del resto del mondo con l’area, e viceversa. L’elasticità degli scambi manifatturieri si colloca su valori vicino a 0,83: ciò significa che a un aumento dell’1% della distanza corrisponde una diminuzione di oltre lo 0,8% degli scambi bilaterali.

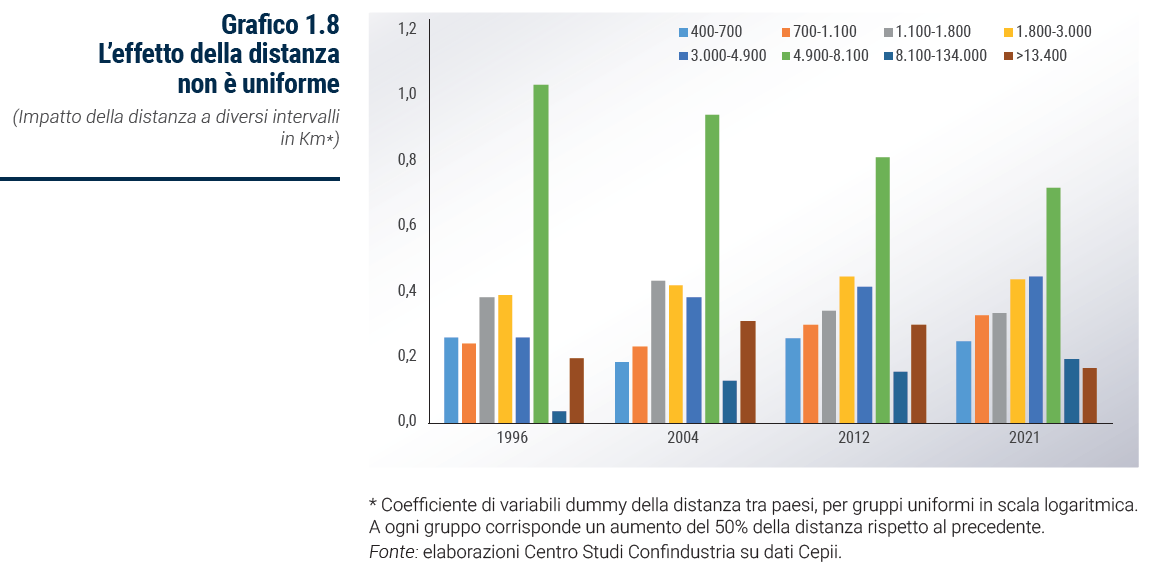

Questo effetto, peraltro, non è costante al variare della distanza stessa. Si identifica, infatti, una forte discontinuità da una scala macroregionale a una intercontinentale: in quest’ultima classe (che comprende distanze tra 5mila e 8mila km circa) gli scambi tra paesi si riducono del 72%, quasi il doppio di quanto previsto dal modello lineare standard (si veda il Grafico 1.8). Superato questo limite, l’effetto della distanza si riduce drasticamente. La maggiore globalizzazione degli scambi appare associata soprattutto a un progressivo calo di questa barriera intercontinentale: nel 1996 il calo degli scambi tra paesi a queste distanze era di oltre il 100%.

Nell’analisi degli scambi globali di beni si è già accennato a una forte variabilità delle dinamiche disaggregate, per area geografica e per tipologia di prodotto.

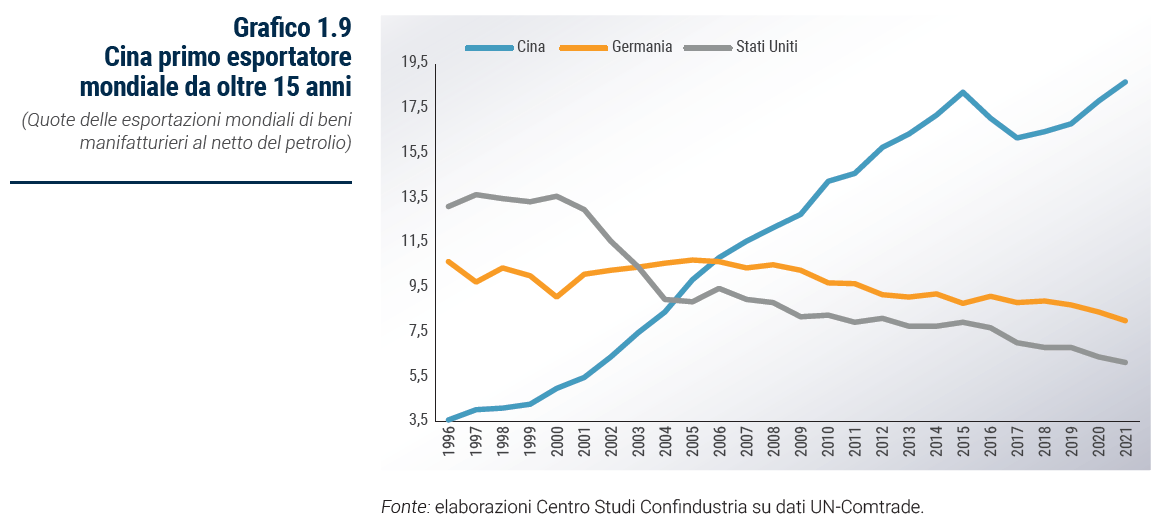

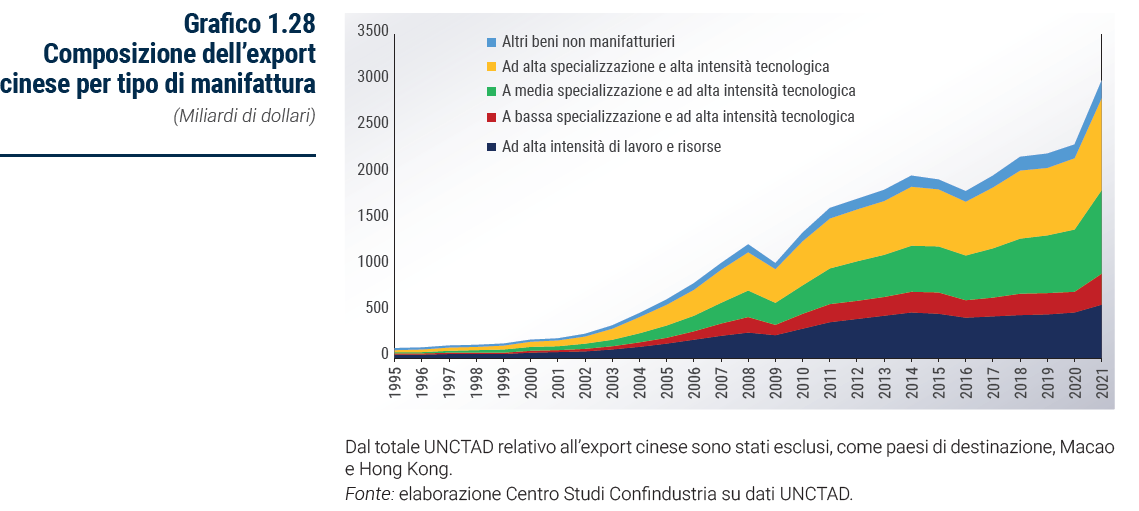

Tra i paesi, spicca in assoluto l’emergere della Cina come primo esportatore mondiale. Negli ultimi cinque anni le sue vendite all’estero hanno rappresentato, in media, il 17,2% di quelle globali; erano pari al 4% venticinque anni prima. Sono ormai il doppio di quelle della Germania (8,6%) e oltre due volte e mezzo quelle degli Stati Uniti (6,6%), secondo e terzo esportatori mondiali (Grafico 1.9). Nel complesso, questi tre paesi detengono circa un terzo degli scambi globali, una percentuale relativamente costante nel periodo considerato.

Le dinamiche di Cina, Germania e Stati Uniti guidano quelle dei rispettivi tre grandi blocchi di appartenenza, che gravitano intorno a essi. L’Asia ha aumentato il suo peso di quindici punti percentuali, passando dal 20% al 35%. L’Europa ne ha persi quasi altrettanti (dal 50% al 38%) e la quota degli scambi esteri del Nord America si è ridotta di quasi la metà (dal 22% al 15%). Marginali, seppure in crescita, sono rimasti i pesi degli scambi di Oceania, Sud America e Africa (1,5%, 1,8% e 2,9% rispettivamente, nel 2020). Il baricentro degli scambi mondiali si è spostato così verso il continente asiatico.

Il fattore Cina

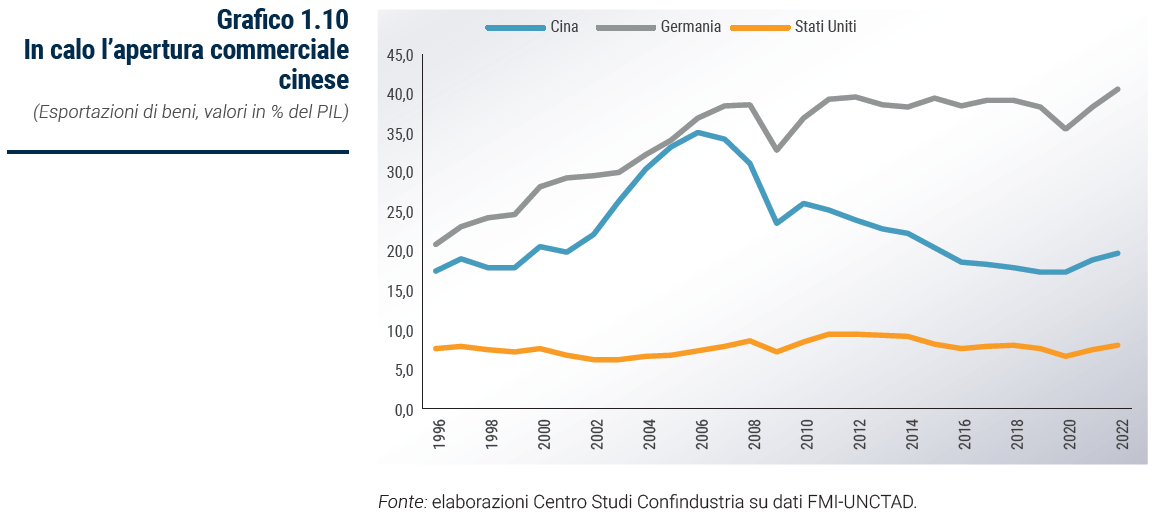

È cruciale osservare, però, che l’exploit cinese è stato accompagnato da una forte riduzione dell’importanza del canale estero per la sua economia, iniziata già prima della crisi del 2008. Il peso dell’export di beni sul PIL cinese, che aveva superato il 35% nel 2006, avvicinando i livelli della Germania, è sceso intorno al 18%, registrando infine una risalita nell’ultimo biennio grazie, come già osservato, al balzo dei prezzi delle commodity (Grafico 1.10).

Il modello di crescita del gigante asiatico, quindi, è in via di normalizzazione, coerentemente con l’aumento della sua stazza, verso un paradigma da grande economia, incentrato su consumi interni e servizi in grado di soddisfarli. Non a caso, l’apertura commerciale cinese, soprattutto dal lato delle importazioni, si è avvicinata ai livelli di quella degli Stati Uniti.

Un aspetto tutt’altro che secondario della normalizzazione cinese riguarda l’inversione del trend di maggiore partecipazione alle catene globali del valore. Le imprese cinesi erano entrate velocemente dentro il processo di produzione internazionale, specializzandosi a valle, cioè acquistando dall’estero semilavorati ad alto valore aggiunto e tecnologicamente avanzati e svolgendo attività di assemblaggio, a basso valore aggiunto, anche grazie alla grande disponibilità di manodopera a buon mercato. Acquisite le necessarie conoscenze e competenze, hanno iniziato a risalire lungo le catene globali del valore, producendo dentro i confini nazionali alcuni beni intermedi a maggiore valore aggiunto che prima erano importati (si veda il par. 1.4).

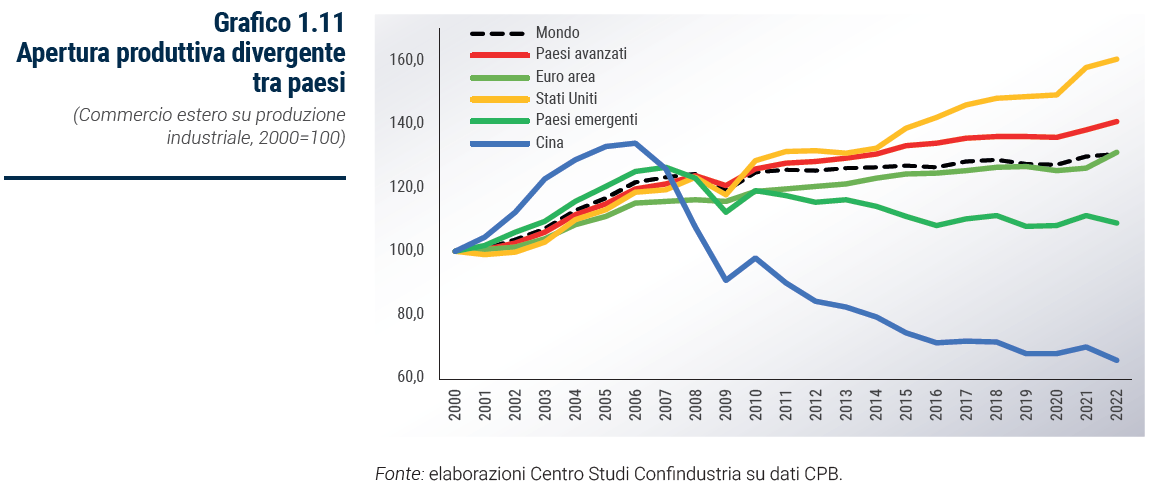

La minore frammentazione internazionale della produzione cinese e l’accresciuto peso del suo mercato interno appaiono in tutta evidenza nella dinamica degli scambi in rapporto alla produzione industriale, che in Cina si è addirittura dimezzata dal picco raggiunto nel 2005-2006.

Al contrario, l’apertura della produzione all’estero ha continuato a crescere sia nei paesi dell’Eurozona sia, soprattutto negli Stati Uniti. Di conseguenza, la dinamica dell’indice aggregato, in modesta crescita (si veda par. 1.2.1), è il risultato di un significativo aumento nei paesi avanzati e, viceversa, una netta riduzione in quelli emergenti (Grafico 1.11).

Da quasi venti anni, quindi, il fattore Cina rappresenta un freno all’intensità degli scambi, rispetto a diverse misure di internazionalizzazione analizzate. Tuttavia, dal punto di vista della struttura geografica degli scambi, la Cina è stata un potente fattore di globalizzazione del commercio estero, almeno fino a metà degli anni Dieci.

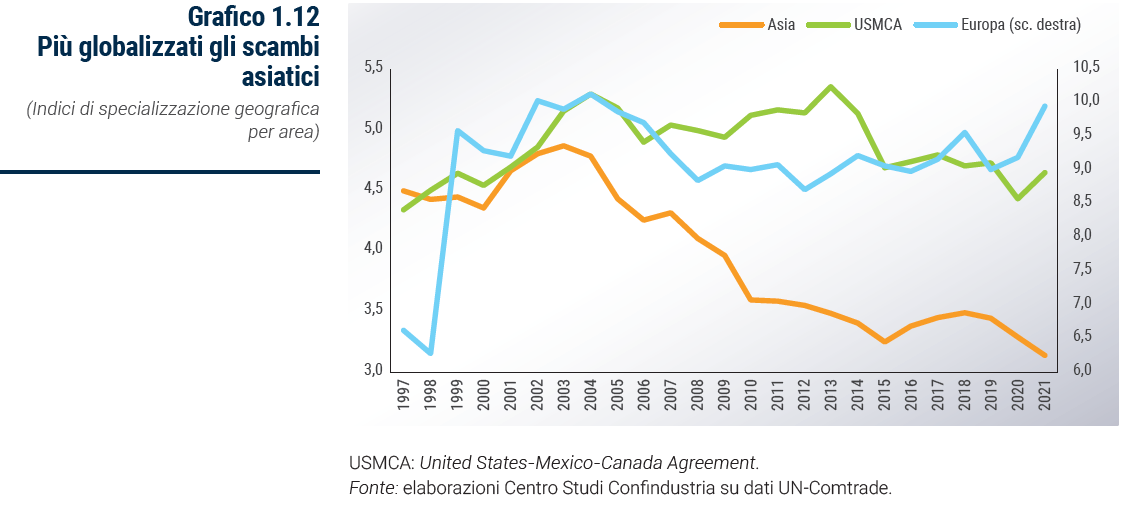

Infatti, l’emergere dell’Asia, intorno alla Cina, come principale polo mondiale ha generato maggiori scambi intercontinentali con gli altri blocchi. L’Asia è la regione con gli scambi più globalizzati, perché la crescita dei suoi scambi è fortemente connessa alle filiere produttive e alla domanda finale nei paesi avanzati: l’indice di specializzazione regionale in Asia si è ridotto consistentemente dal 2003 e si è stabilizzato, su un trend comunque discendente, negli ultimi anni (Grafico 1.12).

Viceversa, l’Europa è l’area con la più elevata regionalizzazione degli scambi, con un balzo nella fase di allargamento del mercato unico europeo; la componente interna degli scambi nel mercato unico si è ulteriormente rafforzata nel biennio pandemico 2020-2021. Il Nord America, infine, è l’area in cui l’indice ha avuto minori oscillazioni, pur mostrando una dinamica complessivamente discendente, cioè di allungamento degli scambi, negli ultimi anni.

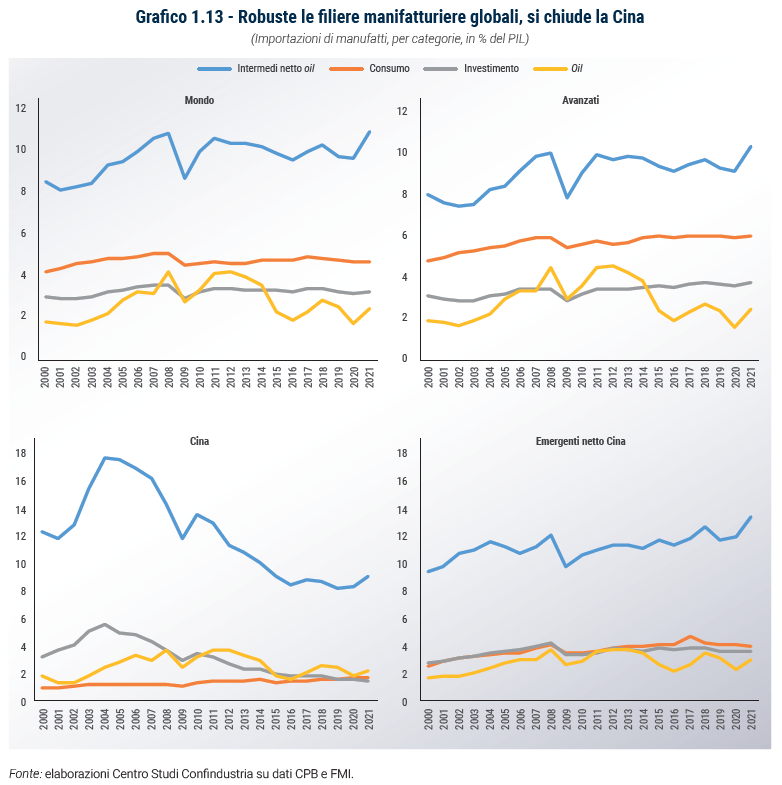

L’eterogeneità delle dinamiche disaggregate, e l’impatto della normalizzazione cinese, si manifesta anche nell’analisi dell’apertura commerciale per tipologia di beni.

I beni manifatturieri intermedi, cioè semilavorati destinati a essere utilizzati in nuovi processi produttivi, costituiscono l’ossatura delle filiere internazionali della produzione e quindi possono essere interpretati come una proxy dello sviluppo delle catene globali del valore. Abbracciano un ampio insieme di input produttivi: beni alimentari, parti e accessori di beni di investimento e di mezzi di trasporto, forniture industriali come metalli di base e altri prodotti metalliferi e non metalliferi.

Nel complesso, rappresentano circa metà degli scambi manifatturieri globali; una percentuale che supera il 60% se si considerano anche i prodotti petroliferi (che nell’analisi sono analizzati separatamente, data la loro specificità).

Data la variabilità dei prezzi di molti input intermedi (strettamente connessi a quella delle materie prime), il valore degli scambi di beni intermedi, in percentuale del PIL mondiale, mostra significative oscillazioni. Aldilà del fattore prezzi, tuttavia, si manifesta una sostanziale stabilizzazione del loro peso sul PIL, dopo la salita pre-crisi finanziaria: nel 2021 è tornato sopra l’11% del PIL, sui massimi del 2008 (Grafico 1.13). È altamente probabile che nel 2022 abbia superato tali valori, a causa del balzo delle quotazioni delle commodity. Si evidenzia, quindi, una sostanziale tenuta delle filiere internazionali della produzione anche dopo la crisi finanziaria del 2008.

Più deboli, invece, sono gli scambi di beni capitali, destinati cioè a incrementare la capacità produttiva delle imprese all’estero. Il loro peso sul PIL mondiale, infatti, è inferiore nel 2021 al picco 2008 (3,4%, rispetto a 3,7%). Ciò è coerente con l’incerta dinamica degli investimenti diretti esteri, analizzata in precedenza (si veda par. 1.2.3).

Anche i beni di consumo, dopo una lenta risalita fino al 2017, mostrano una dinamica negativa negli ultimi anni, segnati dai molteplici shock globali. A pesare, in particolare, appare l’indebolimento della domanda dei paesi emergenti.

La Cina costituisce, nuovamente, un’eccezione rispetto a queste tendenze mondiali. Risulta evidente il percorso di internalizzazione delle filiere di fornitura all’interno dei confini nazionali. Gli acquisti all’estero delle imprese cinesi, infatti, misurati in percentuale del PIL, si sono ridotti drasticamente, già prima della crisi finanziaria. Dal 2004 l’import di semilavorati è calato di ben 8,6 punti percentuali (al 9,0% del PIL nel 2021) e quello di beni di investimento di 4,2 punti (all’1,4%). L’elemento che differenzia, invece, la Cina dagli altri paesi emergenti è dato dalla tenuta della domanda di beni di consumo esteri, il cui peso sul PIL è aumentato, ma rimane ancora estremamente basso (appena l’1,6%), anche rispetto a quello degli altri paesi emergenti (4,1%).

I prodotti petroliferi necessitano di un’analisi a parte, dato il ruolo svolto dalle fluttuazioni delle quotazioni. Le ampie variazioni del valore dei loro scambi, in percentuale del PIL, sono dovute all’effetto combinato di quantità e prezzi, dato che questi ultimi reagiscono fortemente a variazioni della domanda. Il calo delle quotazioni nella prima metà degli anni Dieci, in particolare, è connesso a un ampio eccesso di offerta mondiale, legato sia alla bassa domanda sia alla robusta espansione dell’offerta da parte dei paesi produttori. Sono diminuite soprattutto le importazioni petrolifere dei paesi avanzati. Viceversa, la risalita dei prezzi del petrolio produce una spinta al rialzo del valore degli scambi, già visibile nei dati 2021, che ha acquistato forza nel 2022.

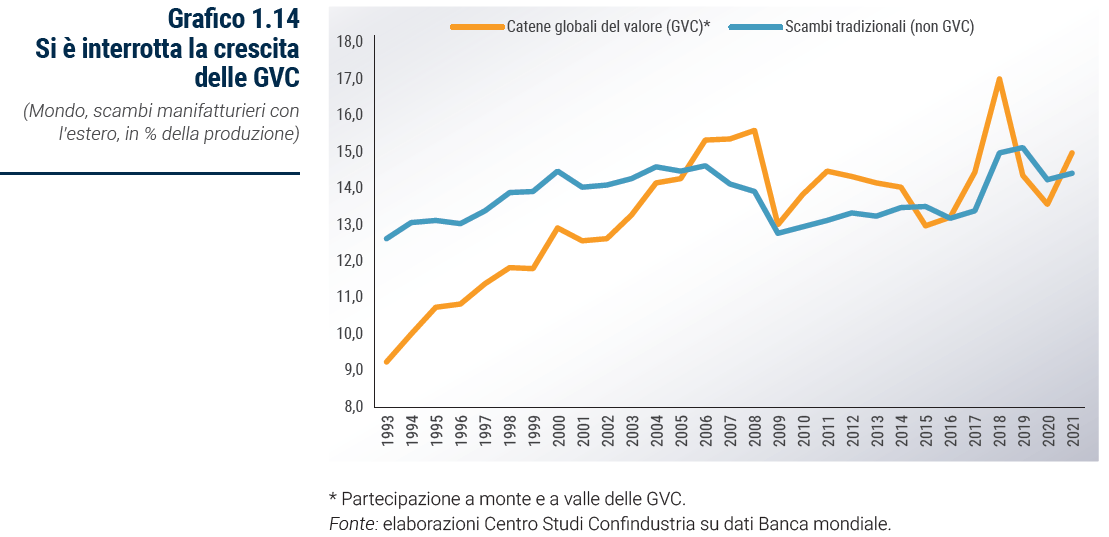

La partecipazione alle GVC

Una conferma della resilienza delle filiere produttive internazionali viene anche da misure più specifiche di partecipazione alle catene globali del valore (GVC), come quelle sviluppate dalla Banca mondiale. In particolare, è possibile stimare la componente degli scambi manifatturieri mondiali connessa alle GVC, cioè a merci che attraversano i confini nazionali almeno due volte, partecipando quindi a più processi produttivi in paesi diversi, prima di essere incorporate in beni e servizi finali per i consumi delle famiglie e gli investimenti delle imprese.

Gli scambi GVC sono stimati pari a circa il 15% della produzione manifatturiera mondiale nel 2021, un livello sostanzialmente equivalente alla componente “tradizionale” degli scambi (cioè che attraversa un solo confine tra paesi), aldilà di maggiori fluttuazioni annuali connesse, come già evidenziato, alla maggiore variabilità dei prezzi degli input intermedi (si veda il Grafico 1.14). In altre parole, metà degli scambi manifatturieri sono attivati dalle GVC.

Inoltre, in base a questa misura, le catene globali del valore nel manifatturiero si posizionano vicino ai livelli massimi raggiunti prima della crisi finanziaria globale, e verosimilmente oltre tali valori nel 2022 (si veda il cap. 2.2 per un’analisi più approfondita delle connessioni economiche lungo le GVC).

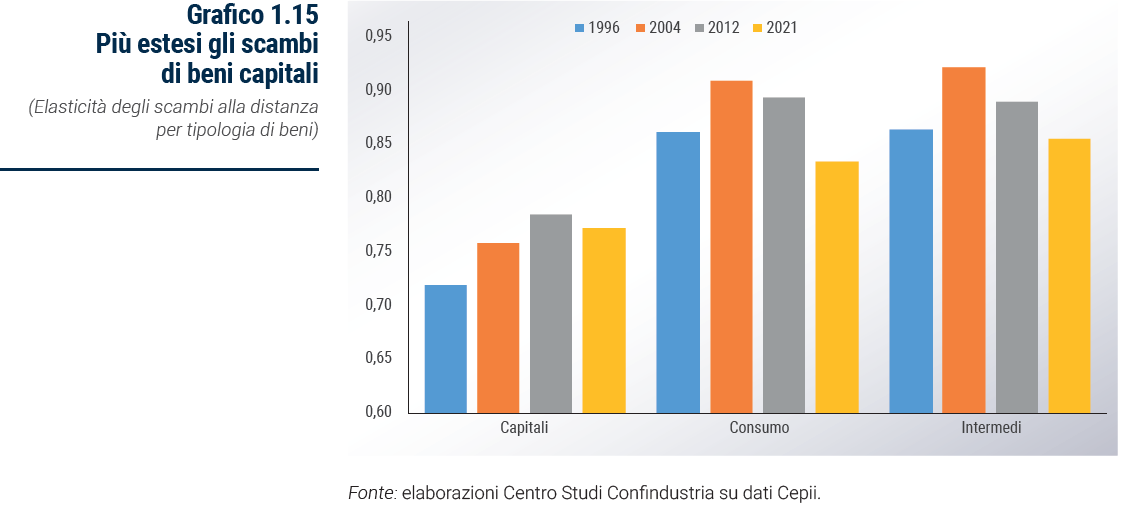

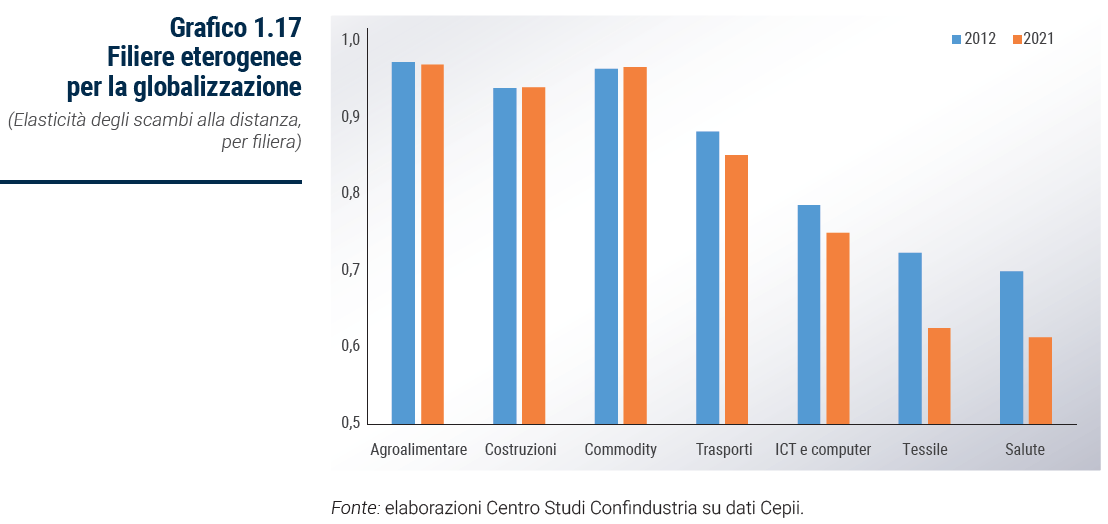

Come già osservato per gli indicatori di apertura delle economie al commercio estero, anche le misure di partecipazione alle filiere produttive internazionali non danno informazioni riguardo alla loro struttura geografica. A tal fine, è possibile scomporre gli indici di regionalizzazione degli scambi in base alla tipologia delle merci scambiate. Considerando, in particolare, l’elasticità degli scambi alla distanza, si osservano significative differenze nel livello e nella dinamica dell’indicatore tra beni in base alla categoria economica (Grafico 1.15).

I beni capitali sono ampiamente i più globalizzati, cioè con una più bassa elasticità alla distanza (0,77 nel 2021); tuttavia, hanno mostrato una tendenza alla regionalizzazione negli ultimi venticinque anni. Quelli intermedi e di consumo, che sono relativamente più regionalizzati, mostrano una dinamica a campana, simile a quella dell’indice aggregato, con una tendenza alla regionalizzazione fino al 2004 e poi una successiva globalizzazione.

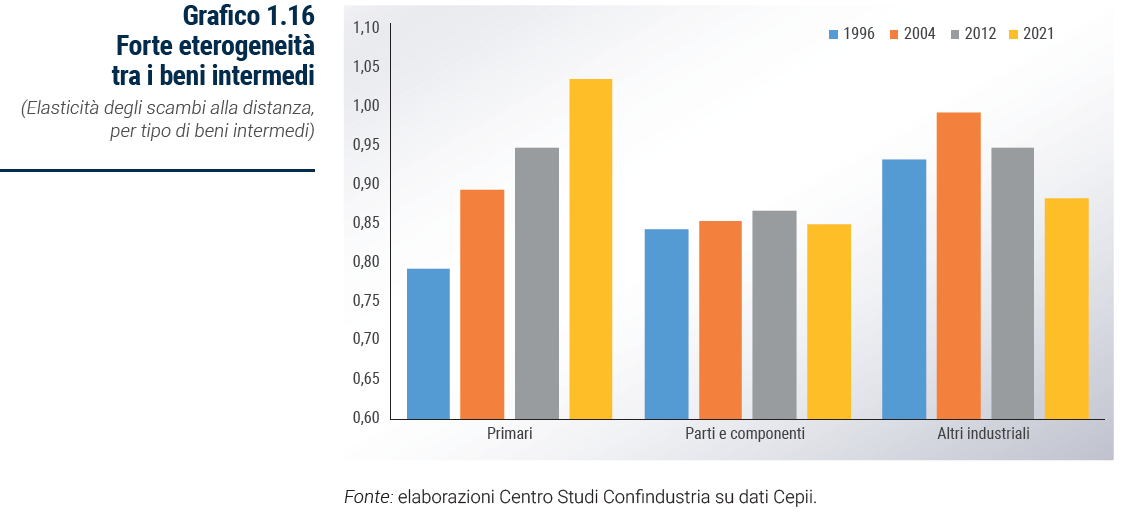

Diverse tipologie di beni intermedi

Per analizzare più nel dettaglio la dimensione geografica delle catene globali del valore, è utile scomporre ulteriormente il gruppo dei beni intermedi in tre categorie: gli input primari, cioè provenienti dai settori agricolo ed estrattivo; le parti e componenti, sia di mezzi di trasporto (autoveicoli, imbarcazioni, aerei, ecc.) che di beni capitali (macchinari, apparecchiature mediche, ecc.); e tutti gli altri semilavorati industriali, classificati come beni intermedi processati.

Significativamente, le parti e componenti, che rappresentano un gruppo più omogeneo di beni complessi e differenziati, destinati a determinati processi produttivi, mostrano una sostanziale stabilità in tutto il periodo considerato (Grafico 1.16). In altre parole, la struttura più profonda delle catene globali del valore è rimasta sostanzialmente inalterata, in termini di regionalizzazione degli scambi, dimostrandosi finora resiliente alle crisi e alle trasformazioni strutturali globali.

I beni intermedi primari, invece, mostrano un grado di regionalizzazione crescente dal 1996 in poi, con un’elasticità degli scambi alla distanza che supera l’unità nel 2021. Ciò segnala un avvicinamento delle forniture di alcune materie prime (agricole e minerarie), che possono essere strategiche per la transizione energetica e digitale dell’industria. La parte restante dei semilavorati manifatturieri per l’industria mostra una dinamica simile a quella delle classificazioni più aggregate (beni intermedi e anche beni totali).

Inoltre, dal 2012 in poi è disponibile una nuova classificazione dei beni manifatturieri (non primari) ancora più focalizzata sul tipo di partecipazione alle filiere internazionali di produzione. Quelli maggiormente integrati nelle GVC sono i cosiddetti prodotti “specifici”: si tratta di beni differenziati, in base alle richieste di un numero ristretto di compratori, e/o protetti da brevetti e tecnologie proprietarie. Viceversa, i prodotti “generici” hanno tipicamente un prezzo di riferimento e sono scambiati per lo più a monte delle supply chain.

I risultati confermano la forte resilienza delle reti produttive globali. La dimensione geografica dei prodotti specifici, infatti, è rimasta sostanzialmente inalterata negli ultimi anni. In particolare, le forniture di beni capitali specifici risultano le più globalizzate (con un’elasticità alla distanza inferiore a 0,7 nel 2021). L’unica categoria che mostra una dinamica significativa nel periodo considerato, con una tendenza alla globalizzazione, è quella dei semilavorati generici, che sono quelli più esposti alla competizione di prezzo dei paesi emergenti.

Infine, l’eterogeneità nella dimensione geografica degli scambi è confermata anche analizzando separatamente le principali filiere di produzione internazionali. La tendenza complessiva a una maggiore distanza degli scambi risulta trainata dalle filiere che già erano più globalizzate, cioè quella della salute (farmaceutica, sanità, sport, ecc.) e quella del tessile e abbigliamento (Grafico 1.17). È invece più significativa e stabile la componente regionale della filiera agroalimentare, delle commodity (che in questo caso includono la componente petrolifera) e delle costruzioni (che comprendono anche metalli di base, legno, vetro, apparecchi elettrici, arredamento).

L’evoluzione della tipologia e dell’intensità degli accordi commerciali stipulati tra paesi ed aree del mondo, dagli anni Novanta ad oggi, ha contribuito significativamente alle dinamiche osservate nella globalizzazione degli scambi.

La fase di maggiore regionalizzazione degli scambi nella seconda metà degli anni Novanta, infatti, è connessa al passaggio da una forte spinta verso il multilateralismo, durante i negoziati dell’Uruguay Round che portarono alla nascita nel 1995 del WTO (World Trade Organization), a un regionalismo selettivo, caratterizzato da una serie di accordi su scala regionale e continentale: l’ampliamento del mercato unico europeo, il Nafta nel Nord America (Stati Uniti, Canada e Messico), il Mercosur tra i principali paesi del Sud America, l’Asean nel Sud est asiatico e la Comunità economica africana. L’iperglobalizzazione dei primi anni Duemila è stata accompagnata dall’ingresso della Cina nel WTO, nel 2001, che ne ha favorito l’emergere come primo paese esportatore globale.

Negli anni più recenti si è assistito, in sede di WTO, prima a un rallentamento dei negoziati multilaterali e poi al fallimento del Doha Round e al sostanziale blocco dalla fine del 2019 del funzionamento dell’Appellate Body, l’organo di appello del meccanismo di risoluzione delle dispute commerciali. La crisi del WTO appare di difficile soluzione (si veda il BOX n. 1.1).

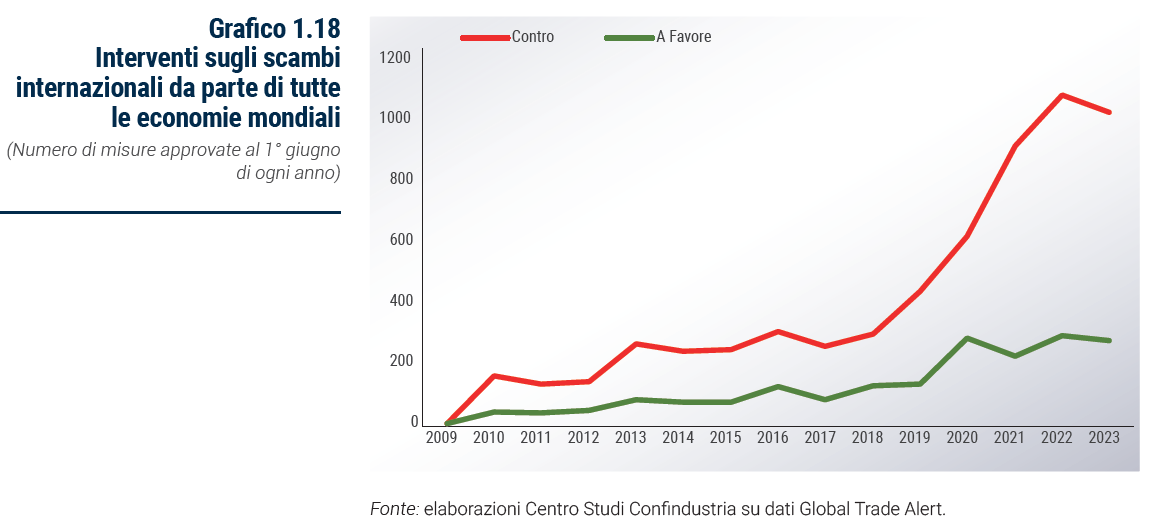

Inoltre, dal 2018 è fortemente aumentato il ricorso a nuove barriere protezionistiche negli scambi mondiali, con un’accelerazione di una tendenza già in atto dal 2013 (Grafico 1.18). L’introduzione di nuovi dazi all’import degli Stati Uniti, in particolare, ha innescato una spirale di aumenti tariffari nelle compravendite con la Cina e ha riguardato anche i rapporti commerciali con altri paesi, compresa l’Unione europea. Le tariffe, peraltro, rappresentano solo una piccola parte delle nuove barriere protezionistiche; la maggior parte di esse è costituita da barriere non tariffarie, come sussidi, misure protettive provvisorie e altre misure relative all’export.

L’importanza degli accordi preferenziali

Lo stallo progressivo nella governance multilaterale degli scambi e l’aumento delle misure protezionistiche ha accentuato l’importanza degli accordi preferenziali, bilaterali e regionali, divenuti il principale strumento di politica commerciale in grado di garantire un certo grado di liberalizzazione degli scambi di beni, servizi e investimenti con i mercati ritenuti strategici. Inoltre, lo strumento dei trattati commerciali è risultato funzionale a sostenere il processo di industrializzazione nei paesi emergenti, accompagnando la crescita di questi nuovi mercati nel commercio internazionale.

Nel mondo sono attivi ben 356 accordi preferenziali (notificati presso il WTO). L’Unione europea è la maggiore promotrice di questi trattati: ne ha sottoscritti 45 (con 76 paesi), molti di più di USA (14) e Cina (16). Gli accordi recenti, di nuova generazione, in particolare quelli della UE, disciplinano un ampio spettro di rapporti economici tra i paesi: oltre agli scambi di beni, capitoli specifici sono dedicati al settore dei servizi, agli investimenti diretti esteri, alla protezione della proprietà intellettuale delle imprese e all’accesso agli appalti pubblici.

Nel 2020 metà del commercio mondiale è avvenuto tra paesi che hanno un trattato commerciale in essere (che rappresentano solo il 14% di tutte le possibili coppie di paesi; ma quasi il doppio rispetto al 7,5% nel 1996). Gli scambi sono particolarmente intensi tra paesi che sottoscrivono accordi profondi, cioè che non riguardano solo i beni: i flussi bilaterali tra questi paesi, appena il 5% di tutte le coppie mondiali, costituiscono circa il 45% del totale degli scambi.

L’impatto positivo degli accordi commerciali sull’intensità del commercio tra paesi aderenti è documentato da un’ampia e robusta letteratura economica, anche tenendo conto sia di un possibile effetto di sostituzione dei flussi di scambio (a svantaggio di quelli con il resto del mondo), sia di un rapporto di causalità in direzione opposta (dovuto al fatto che i nuovi trattati commerciali tendono a nascere tra paesi con un’integrazione economica forte o in crescita). Tale impatto positivo è ascrivibile, all’incirca in egual misura, a un sostanziale annullamento dei dazi e a una riduzione delle barriere non tariffarie agli scambi (come standard di produzione, etichettatura dei prodotti, valutazioni di conformità, misure sanitarie, procedure doganali), che sono particolarmente rilevanti per le imprese di dimensioni piccole e medie.

È importante notare che il maggior peso degli accordi preferenziali, in un contesto di stallo della governance globale, è coerente con la dinamica debole del commercio mondiale ma anche con l’allungamento, cioè la minore regionalizzazione, degli scambi con l’estero.

L’ampiezza geografica degli scambi coperti da accordi commerciali preferenziali, infatti, è aumentata, soprattutto nell’ultimo quindicennio, mentre la distanza degli scambi tra paesi non aventi accordi è rimasta stabile. Si pensi, per esempio, ai nuovi accordi preferenziali conclusi dall’Unione europea con paesi distanti: Corea del Sud (2011), Canada (2017), Giappone (2019), Singapore (2019), Vietnam (2020), oltre a numerosi altri in fase di adozione o negoziazione. Nel complesso, nel 2020 un quarto degli scambi che godono di un accordo è avvenuto su distanze superiori ai 3.700 km; nel 2004 erano meno di un decimo.

Tuttavia, l’effetto combinato di misure protezionistiche, da un lato, e accordi preferenziali, dall’altro, in assenza di una governance multilaterale contribuisce a creare un contesto frammentato e altamente incerto riguardo alle regole del gioco internazionali. Un contesto che frena le attività e gli investimenti all’estero.

L’attuale scenario internazionale, segnato da “multicrisi” contigue e sovrapposte si è fondato fino ad oggi su una gestione multilaterale delle relazioni internazionali che, per quanto attiene al commercio, è presieduta dalla World Trade Organization (WTO), nel ruolo di garante del rispetto di regole condivise. Anticipando alcune delle conclusioni: il multilateralismo commerciale stenta a tenere il passo degli sviluppi tecnologici e delle crescenti tensioni geopolitiche e versa da oltre un decennio in uno stato di crisi. La prossima Conferenza Ministeriale WTO (2024), la tredicesima dalla sua nascita, potrebbe segnare un punto di non ritorno, innescando una corsa, peraltro già in atto, all’unilateralismo o verso una polarizzazione tanto incerta quanto rischiosa per un’economia trasformatrice come l’Italia.

La storia del WTO

Il WTO venne istituito nel 1995, ma le premesse per la sua costituzione risalgono all’adozione del General Agreement on Trade and Tariffs - GATT (1947), di cui rappresenta la prosecuzione. Essa è quindi erede del sistema multilaterale costituito alla fine della Seconda Guerra Mondiale con gli accordi di Bretton Woods e rafforzatosi con la caduta del muro di Berlino e la fine della Guerra Fredda, nella cosiddetta “prima fase” della globalizzazione. L’apice della sua rilevanza si è raggiunto con il varo della Doha Development Agenda - DDA nel novembre 2001, due mesi dopo l’attacco alle torri gemelle. La DDA era fortemente connotata dalla duplice dimensione dello sviluppo e dell’inclusione, mirando a sostenere l’integrazione dei paesi meno sviluppati nel commercio mondiale ed assegnando all’architettura negoziale commerciale una rinnovata centralità come vettore di pacificazione e stabilità politica.

Le sorti della DDA, tuttavia, furono subito segnate dal fallimento dei c.d. Singapore Issues, che rappresentavano un tentativo tanto ambizioso quanto meritorio di concludere accordi multilaterali su investimenti, concorrenza, appalti pubblici e ammodernamento dei sistemi doganali. I primi tre capitoli furono presto stralciati dall’agenda e soltanto l’Accordo sulla Trade Facilitation fu concluso nel 2013 e raggiunse il quorum di ratifiche necessario per entrare in vigore nel 2017, segnando, di fatto, il principale obiettivo conseguito sul piano multilaterale. Non di meno, e nonostante i prolungati periodi di impasse, fra i risultati raggiunti dall’Organizzazione nel corso dei suoi 28 anni di vita figurano un significativo abbattimento dei dazi a livello globale (nel periodo 1996-2021) e una consistente inclusione dei paesi meno sviluppati nel commercio mondiale.

I problemi del WTO

Come le altre organizzazioni multilaterali, anche il WTO soffre di processi decisionali member-driven disciplinati dalla regola del consensus, quindi soggetti a veti incrociati. La sua comitatologia è influenzata da frequenti rotazioni di presidenza che rendono farraginoso l’avanzamento dei lavori, ed il meccanismo che ha informato i precedenti round negoziali del GATT, il single undertaking (nessun accordo è chiuso finché non lo sono tutti), si è applicato anche al WTO Doha Round, che è stato abbandonato di fatto nel 2016.

Queste e altre manifeste difficoltà di governance sono da anni al centro del dibattito sull’attuazione di una profonda riforma dell’Organizzazione. La nomina del Direttore Generale che nel 2021 ha portato la nigeriana Ngozi Okonjo-Iweala – già figura apicale della Banca mondiale, Ministro delle finanze nigeriano e prima donna al vertice WTO – a succedere al brasiliano Roberto Azevedo, interrompendo anzitempo il suo secondo mandato iniziato nel 2013, è stata accolta come il fattore che avrebbe rivitalizzato l’Organizzazione ginevrina. Ma le viscosità intrinseche di un decision-making saldamente ancorato al do ut des intergovernativo e alla contrapposizione fra blocchi integrati a geometria variabile (Nord-Sud; Avanzati-paesi in via di sviluppo; coalizioni settoriali) non hanno consentito la svolta auspicata e la 12° Conferenza Ministeriale del 2022 ha sostanzialmente garantito la sopravvivenza dell’Organizzazione raggiungendo alcuni obiettivi, ma l’approvazione di un piano organico di riforma è stata rimandata alla prossima Conferenza (Abu Dhabi, febbraio 2024); lungi, quindi, dal definirne i contenuti e fissarne le tappe per la sua attuazione.

Il principale fattore di crisi dell’Organizzazione risiede nella paralisi dell’organo per la risoluzione delle controversie fra i 164 stati membri, autentica ragion d’essere della WTO. Nel 2016, gli Stati Uniti hanno reso noto che non avrebbero sostenuto il rinnovo dell’ultimo dei giudici dell’organo d’appello, che sarebbe scaduto nel 2019, sterilizzando di fatto l’intero meccanismo, che non può più rendere vincolanti gli effetti del ruling. Questa radicale posizione non è immotivata ed è in parte condivisibile, soprattutto per l’opacità dell’operato giurisdizionale, i lunghi tempi dibattimentali e una discutibile capacità di sedimentare casi materiali e precedenti analogici. Tuttavia, il suo effetto è stato di privare la comunità internazionale di una funzione cardine e, ad oggi, non esiste una piattaforma condivisa sulla quale fondare il suo ripristino o (più opportunamente) la sua riforma. Conseguentemente, l’apertura di un panel per risolvere un contenzioso fra stati è divenuta sostanzialmente inefficace. Lo svuotamento dell’unico sistema per sanzionare pratiche sleali o incompatibili con l’ordinamento multilaterale risulta, evidentemente, assai insidioso nell’attuale congiuntura caratterizzata da acute tensioni geopolitiche che si riverberano inevitabilmente sul commercio e sugli investimenti.

La Cina nel WTO

L’adesione della Cina nel 2001 e, dieci anni dopo, della Russia, vennero celebrate come il completamento della dimensione multilaterale dell’Organizzazione e generarono grandi aspettative. Tuttavia, furono anche il fattore detonante, soprattutto con riguardo alla Cina, del disimpegno degli Stati Uniti e della progressiva perdita di centralità ed autorevolezza della WTO. Se, da un lato, il novero dei membri comprendeva finalmente tutte le principali potenze economiche e commerciali, dall’altro, salvo alcuni avanzamenti, l’impegno, assunto all’atto di adesione di liberalizzare – progressivamente, ma in maniera sostanziale e misurabile – i mercati nazionali, di eliminare le sovvenzioni e le altre misure atte a conferire vantaggi competitivi illeciti nei mercati globali e di favorire la creazione del level playing field, venne disatteso e le dispute commerciali aumentarono: dal 2001, gli USA hanno fatto ricorso all’organismo di risoluzione delle controversie contro la Cina 23 volte, così come la loro controparte lo ha fatto 17 volte.

Tornando alla Cina, un solo riferimento rappresenta plasticamente la situazione: ad oggi, pur reclamando l’avvenuta transizione ad “economia pienamente di mercato” per lenire l’impatto delle misure anti-sovvenzioni e anti-dumping adottate nei suoi confronti dagli altri membri, il paese gode ancora dello status di paese in via di sviluppo e, come tale, si avvale del c.d. “Trattamento Speciale Differenziato”, che la equipara a un’economia a basso reddito, potendo godere di ampie flessibilità nell’attuazione degli impegni di liberalizzazione, laddove le economie avanzate sono tenute alla loro piena e immediata implementazione.

Non si tratta unicamente dell’abbattimento tariffario, aspetto ancora rilevante ma assai meno dirimente che in passato grazie all’applicazione, nel tempo, della regola aurea della WTO, ossia la “Clausola della Nazione più Favorita”. Questa regola, corroborata dalla proliferazione di accordi bilaterali e regionali di libero scambio che hanno creato cerchi concentrici e comunicanti di liberalizzazione, ha prodotto un livellamento tariffario generalizzato, che consente ancora alti “picchi” tariffari in alcuni settori/prodotti sensibili (soprattutto in agricoltura) ma ha condotto il sistema globale a più che dimezzare il livello medio di protezione tariffaria. L’agenda WTO si è progressivamente estesa per ricomprendere temi di assoluta attualità: dalla tutela della proprietà intellettuale, alle barriere tecniche (non tariffarie) al commercio, alle sovvenzioni statali; dagli appalti pubblici, ai servizi, fino alle complesse problematiche del commercio digitale, della relazione fra commercio e ambiente o fra commercio e salute, temi sui quali ad un membro del peso economico della Cina è richiesto un impegno superiore al suo status ufficiale.

Due considerazioni

Nell’attuale scenario dominato da forze centrifughe, i rapporti politici tra le principali potenze economiche mondiali assumono un ruolo di primo piano. L’emergere potenziale di blocchi geopolitici regionali, che si costituiscono in base ad affinità, o amicizia, di tipo politico-economico, comporta un rischio elevato di frammentazione e decoupling (disaccoppiamento) del sistema economico e produttivo mondiale (si veda il par. 1.6.1).

Janet Yellen, Segretario del Tesoro degli Stati Uniti, ha utilizzato un neologismo di successo, friendshoring, per indicare lo spostamento di attività produttive già delocalizzate in paesi amici, cioè vicini in ottica geopolitica. Christine Lagarde, presidente della BCE, ha proposto altri termini, come friendshopping e friendsharing, per estendere il concetto anche alle connessioni commerciali e produttive tra paesi amici.

I paesi amici

Come misurare l’amicizia tra paesi? Non esiste, evidentemente, un criterio univoco. Tuttavia, una fonte di informazioni molto autorevole, e molto utilizzata nello studio delle relazioni internazionali, è costituita dai voti espressi dalle nazioni presso l’Assemblea Generale dell’ONU.

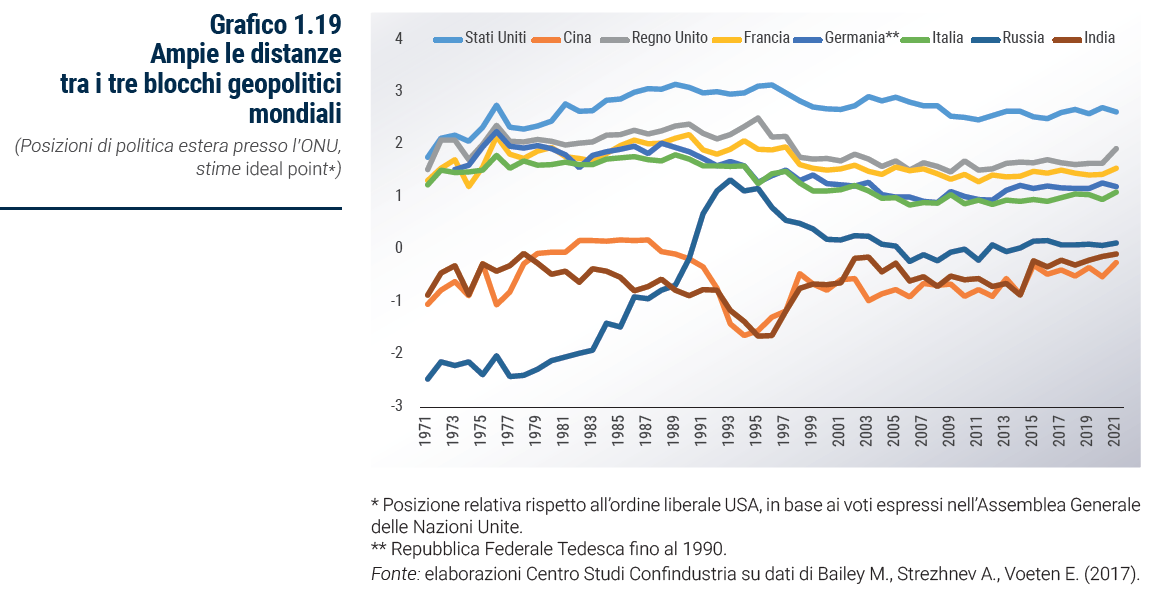

In base a questi voti (favorevole, contrario, astenuto), è possibile stimare le preferenze politiche “latenti” dei paesi (ideal points), cioè la loro posizione di politica estera rispetto al sistema liberale internazionale, guidato dagli Stati Uniti.

Tra le principali potenze mondiali, prendiamo in considerazione i cinque membri permanenti del Consiglio di Sicurezza dell’ONU (Cina, Francia, Regno Unito, Russia e Stati Uniti), le altre due maggiori economie UE (Germania e Italia) e l’altro grande paese emergente asiatico (India).

I paesi europei si collocano in posizioni vicine tra loro, segno di una politica estera comune, e relativamente in linea alla posizione USA, seppure meno di quanto lo fossero cinquanta anni fa (l’allontanamento è avvenuto durante la Presidenza Reagan; Grafico 1.19). Tra di essi, sono relativamente più allineati agli Stati Uniti i due membri permanenti del Consiglio di Sicurezza (Regno Unito e Francia), mentre le posizioni di Germania e Italia sono storicamente molto vicine.

Le politiche estere di Cina e India seguono dinamiche molto simili tra loro, eccetto per un periodo di debole avvicinamento della Cina alle posizioni occidentali negli anni Ottanta del secolo scorso, interrotto bruscamente nella prima metà degli anni Novanta, dopo la repressione delle proteste di piazza Tienanmen (1990). A ciò è seguito una nuova parziale convergenza delle politiche cinese e indiana a quelle occidentali alla fine degli anni Novanta, fino all’ingresso della Cina nel WTO (2001). Negli anni Duemila, però, tale convergenza è stata molto debole e incerta, in concomitanza con una posizione della Cina molto più pragmatica e attiva all’interno dell’ONU.

La Russia ha seguito un percorso del tutto particolare, quasi opposto a quello di Cina e India, nelle preferenze di politica estera rispetto al sistema liberale guidato dagli USA. A un rapidissimo avvicinamento dopo la fine della Guerra Fredda con gli Stati Uniti e il collasso dell’Unione Sovietica (1991) è seguito un progressivo allontanamento e una sostanziale stabilizzazione negli anni Duemila, su posizioni non distanti da quelle degli altri due giganti asiatici.

Questa fotografia non incorpora, però, gli sconvolgimenti seguiti all’invasione della Russia in Ucraina, nel febbraio del 2022, che ha estremizzato le posizioni della Russia, soprattutto, e di Cina e India rispetto al sistema liberale occidentale. Pur in assenza di una stima numerica, la divaricazione delle posizioni emerge chiaramente dalle votazioni nelle risoluzioni dell’ONU riguardanti l’invasione russa (ritiro dall’Ucraina, non riconoscimento delle annessioni russe, riparazioni di guerra, esclusione della Russia dal Consiglio per i diritti umani): su cinque votazioni, approvate a larghissima maggioranza dall’Assemblea Generale, oltre ai voti contrari della Russia, si sono registrati due voti contrari e tre astensioni della Cina, mentre l’India si è sempre astenuta.

Quali gli effetti di un eventuale disaccoppiamento delle traiettorie economiche e produttive tra gruppi di paesi? Le stime del possibile impatto variano all’interno di un intervallo di valori molto ampio, data l’incertezza sull’entità della frammentazione stessa e la molteplicità delle dimensioni della globalizzazione, e quindi dei canali di diffusione dell’attività economica. Si passa da effetti trascurabili fino a una riduzione nell’ordine dell’8-12% del PIL mondiale nel lungo periodo (rispetto a uno scenario politico invariato), includendo l’impatto negativo di un decoupling tecnologico sul potenziale di crescita dell’economia globale.

In particolare, sarebbe significativa la frammentazione dei flussi degli investimenti diretti, con effetti molto eterogenei tra paesi e particolarmente pesanti per i mercati emergenti, destinatari degli investimenti provenienti dai paesi avanzati. Si delineerebbe uno scenario di riglobalizzazione selettiva, con connessioni più forti e profonde tra paesi amici, a scapito di quelle tra paesi politicamente distanti.

È uno scenario ipotetico e molto incerto, nel quale è difficile individuare vincitori e vinti. Tuttavia, è possibile analizzare i segnali concreti di decoupling, in specifici prodotti strategici, tra i principali player globali, e le politiche che guideranno tali transizioni tecnologiche.

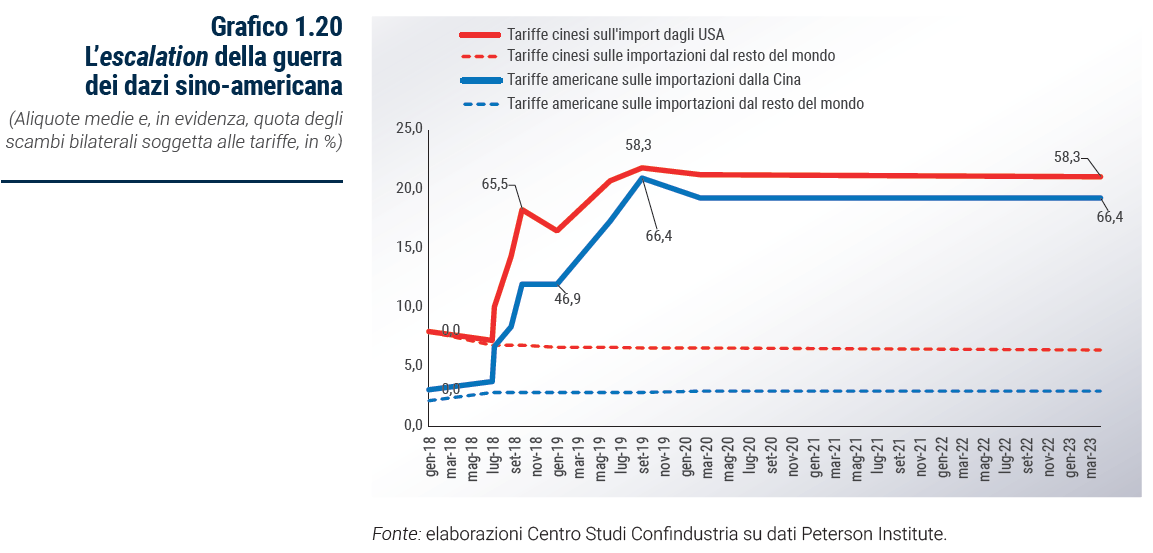

Cinque anni sono passati dall’inizio di una politica commerciale americana protezionistica nei confronti del suo principale partner commerciale, la Cina. Dal 2018 al 2020 le tariffe reciproche sono aumentate di più di quindici punti percentuali, raggiungendo circa il 20% del valore degli scambi bilaterali. Due terzi degli acquisti USA in Cina e poco meno (il 58%) di quelli cinesi negli Stati Uniti sono soggetti a dazi (Grafico 1.20). L’avvio della Fase 1 dell’accordo commerciale USA-Cina, a febbraio 2020, e il cambio nell’Amministrazione americana nel 2021 non hanno, sostanzialmente, modificato le restrizioni commerciali imposte tra il 2018 e il 2019. La diffusione e la gestione della pandemia e l’attuale conflitto russo-ucraino hanno contribuito ulteriormente ad acuire le tensioni economiche e politiche tra le due superpotenze.

L’ascesa cinese

Tale guerra commerciale riguarda, in modo cruciale, la leadership economica mondiale degli Stati Uniti, messa in discussione dall’accresciuta importanza della Cina. Il PIL degli Stati Uniti è ancora ampiamente il più elevato, se si fa il confronto utilizzando i cambi di mercato; se invece si considera il potere d’acquisto, cioè la quantità di beni e servizi che si possono comprare con il reddito generato all’interno del paese, la Cina è prima già dal 2016. Come già osservato, la Cina è anche il più grande esportatore mondiale, ormai da più di un decennio, mentre è seconda, dietro agli USA, per importazioni. Dal 2010 è anche la prima economia manifatturiera: nel 2020 il 30% del valore aggiunto manifatturiero mondiale è stato generato in Cina, pari a circa il totale prodotto complessivamente dalle tre potenze industriali avanzate, Stati Uniti (16,6%), Giappone (7,1%) e Germania (5,3%). Infine, la Cina punta alla leadership in produzioni manifatturiere strategiche, a più elevato valore aggiunto, grazie anche al piano Made in China 2025 (si veda il par. 1.6).

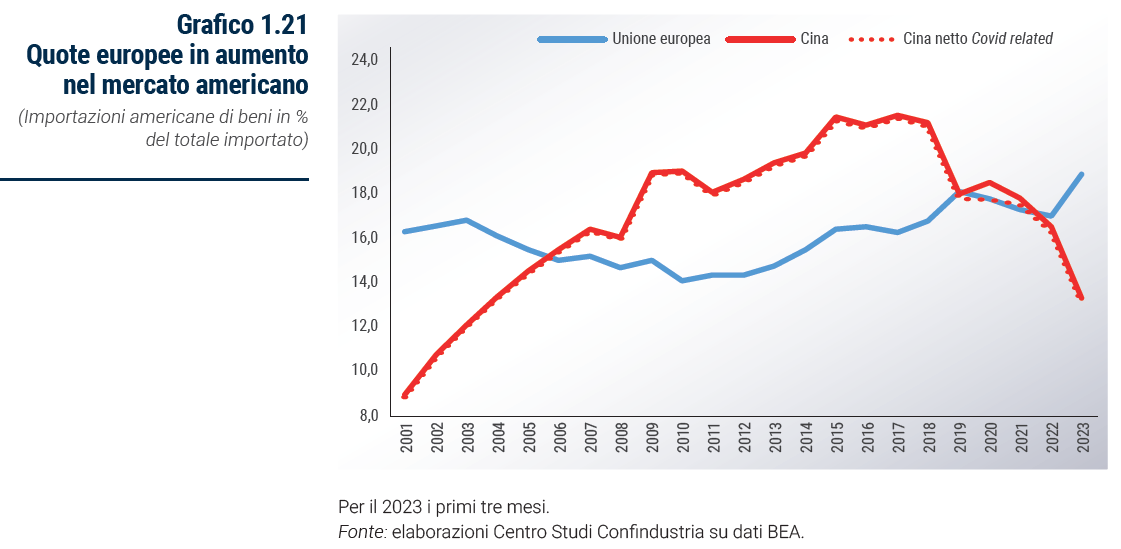

La fenomenale scalata di posizione del gigante asiatico è stata resa possibile anche dagli scambi con gli Stati Uniti. In meno di dieci anni la Cina è diventata il primo fornitore estero degli Stati Uniti: nel 2018 (anno in cui sono stati introdotti i dazi sui beni cinesi) era origine di più di un quinto dell’import USA. Dopo quattro anni di dazi, però, la sua quota di mercato americano si è ridotta di più di quattro punti percentuali (Grafico 1.21). Ciò mette in evidenza il profondo cambiamento in atto che è stato denominato decoupling (letteralmente disaccoppiamento): un processo, non il risultato, di minore interdipendenza tra due nazioni, in questo caso Stati Uniti e Cina.

Le determinanti del decoupling

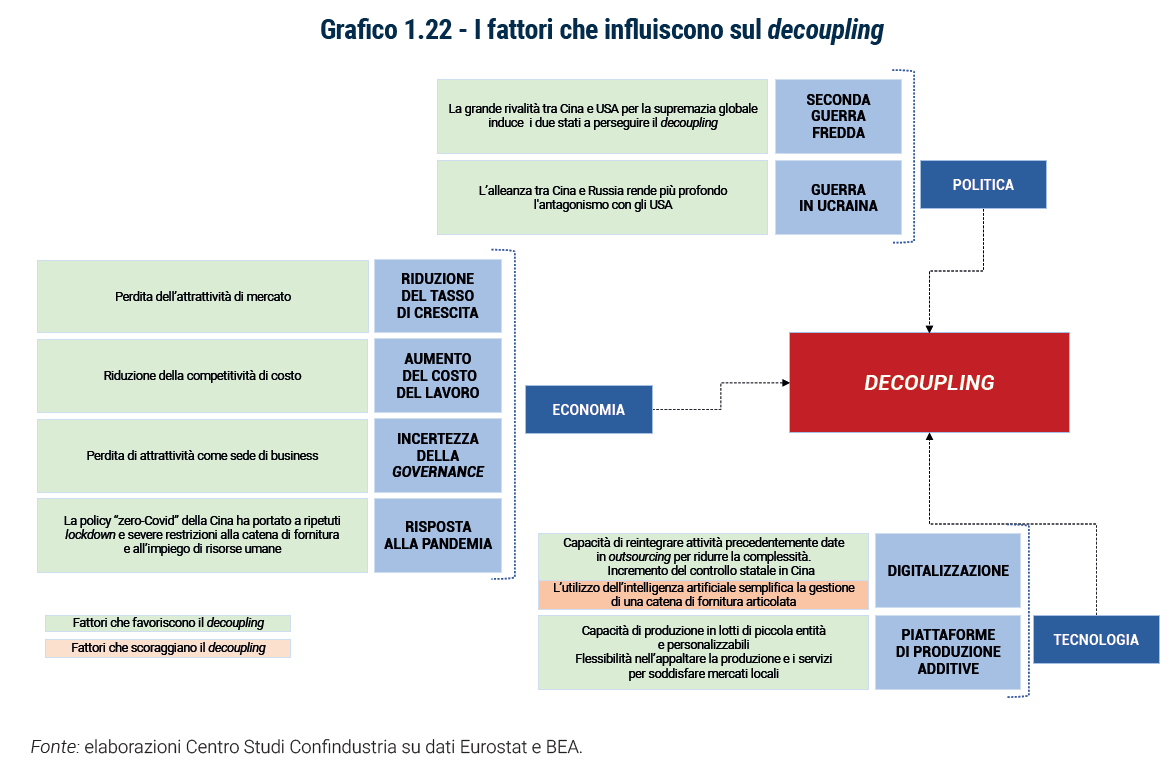

Tre diversi macro-fattori, in modo non univoco, influenzano questo processo: politico, economico e tecnologico.

Il conflitto attuale russo-ucraino ha contribuito a definire in modo inequivocabile che il fattore politico esercita una forte pressione a favore del decoupling, poiché ha un effetto globale, dividendo il mondo in due blocchi: quello guidato dai paesi avanzati, a supporto dell’Ucraina, e uno più variegato, comprendente la Cina, su posizioni di terzietà, apparentemente neutrali (si veda il par. 1.6.3). Altri elementi di politica economica spingono verso un disaccoppiamento: il piano Made in China 2025, mirante a diminuire la dipendenza tecnologica cinese, soprattutto dagli Stati Uniti; le due iniziative contrapposte in tema di influenza politica nell’area asiatica: la Belt and Road Initiative (BRI) della Cina e l’Indo-Pacific Economic Framework for Prosperity (IPEF) per gli Stati Uniti (si veda il par. 1.6.4).

Esistono poi determinanti prettamente economiche. L’aumento medio del costo del lavoro cinese, che riduce il vantaggio competitivo di costo derivante dalla delocalizzazione di attività produttive e/o delle catene di fornitura da parte delle imprese americane in Cina, e il rallentamento della crescita (caratteristica comune delle economie emergenti all’aumentare del reddito pro-capite; middle income trap), unite a una forte instabilità delle decisioni di politica economica, costituiscono fattori che spingono verso il decoupling. Inoltre, la forte pressione sulle catene di fornitura a livello globale sperimentata a partire dalla seconda metà del 2021, tuttora presente anche se in rallentamento, ha spinto le imprese occidentali con fornitura cinese a effettuare o aumentare una diversificazione delle proprie forniture. Una buona parte delle imprese americane con interessi produttivi o commerciali in Cina ha applicato la cosiddetta strategia “China-plus-one”: creare una rete di fornitura complementare per mitigare i rischi. Ciò rafforza la tendenza a rilocalizzare la produzione e/o i fornitori in paesi asiatici vicino o amici, ad esempio il Messico per le imprese americane, o a riportare in patria quando è possibile praticare questa opzione.

Infine, il terzo fattore riguarda le innovazioni tecnologiche, realizzate e in via di sviluppo, il cui esito sul processo del decoupling non appare scontato. Le forme più avanzate di intelligenza artificiale possono ridurre la complessità di una catena di fornitura articolata, rappresentando, quindi, un disincentivo al decoupling. La manifattura additiva, invece, potrebbe spingere in entrambe le direzioni, sia per mantenere le relazioni produttive in Cina sia per rilocalizzare verso un paese terzo o in quello di origine, rendendo in certi casi competitiva la produzione in-house. La diffusione della digitalizzazione, infine, crea anche la possibilità di un maggiore controllo governativo cinese sulle attività produttive nel suo territorio, incentivando, quindi, il disaccoppiamento (Grafico 1.22).

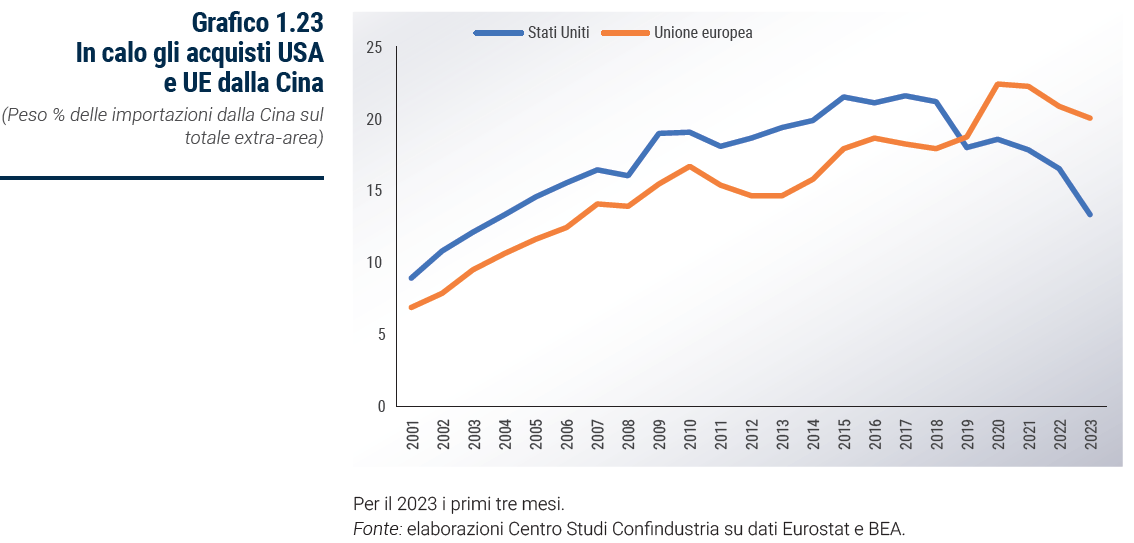

Dal 2018, l’anno in cui è iniziata la guerra commerciale tra Stati Uniti e Cina, la quota cinese nel mercato americano ha iniziato a ridursi. Il 2020 è l’unico anno in cui si è registrata una crescita (+0,5 punti percentuali rispetto al 2019), per l’aumento della domanda americana di prodotti cinesi per ridurre la diffusione del Covid; al netto di questi beni, infatti, la quota della Cina si sarebbe ridotta di otto decimi di punto. È interessante notare che negli ultimi due anni, anche la quota cinese nel mercato unico europeo ha iniziato a ridursi, sebbene nessuna restrizione commerciale diretta sia stata posta dalla UE ai danni dei prodotti cinesi (Grafico 1.23).

Dall’analisi aggregata sul totale dei beni acquistati dalla Cina sembrano emergere, quindi, primi segnali di decoupling. Quale impatto potrebbe avere questo disaccoppiamento per la traiettoria dell’industria negli Stati Uniti e in Europa?

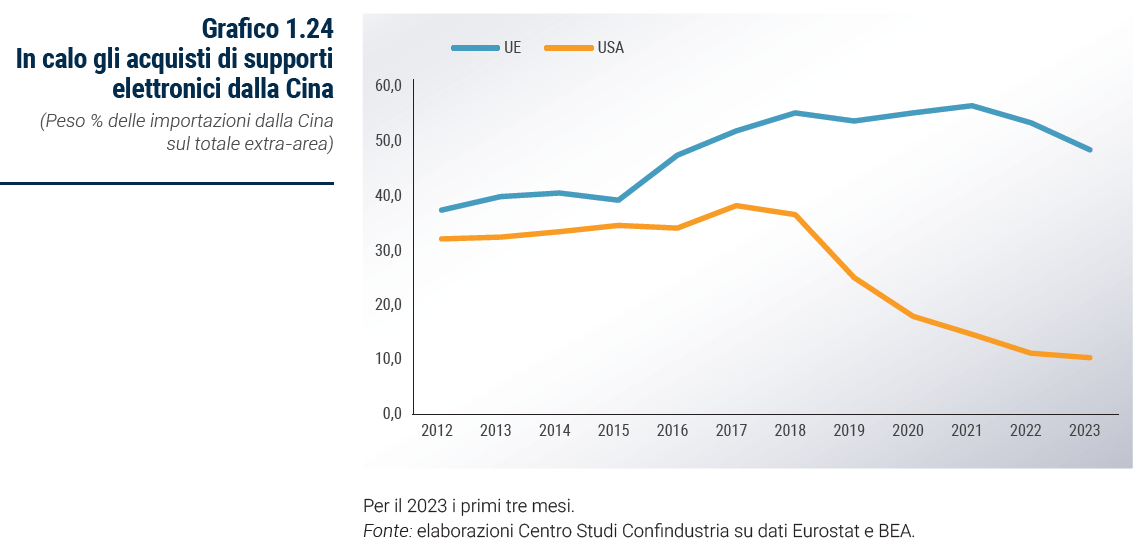

Segnali eterogenei per tre prodotti: Una prima risposta può venire da un’analisi con un dettaglio merceologico maggiore, selezionando tre beni intermedi che sono fondamentali per le due transizioni in corso, ecologica e digitale: supporti informatici, semiconduttori e batterie al litio. Tutte e tre queste tipologie di prodotto sono state soggette ai dazi americani, sebbene con tempi diversi (le prime due a luglio 2018, le ultime a settembre 2019) e aliquote differenziate.

… supporti elettronici, La quota cinese di supporti elettronici nel mercato americano è caduta da quasi il 40% nel 2017 a poco meno dell’11% nel 2023 (Grafico 1.24). Tale riduzione è stata possibile poiché Messico e Taiwan, che rappresentano partner americani alternativi alla Cina, hanno aumentato sensibilmente le proprie quote di mercato americane (dal 38% al 42% il primo e dal 3% al 12% il secondo, nello stesso periodo). Dal 2022 si registra anche una riduzione delle quote cinesi nel mercato unico europeo, compensate parzialmente da un aumento di quelle americane.

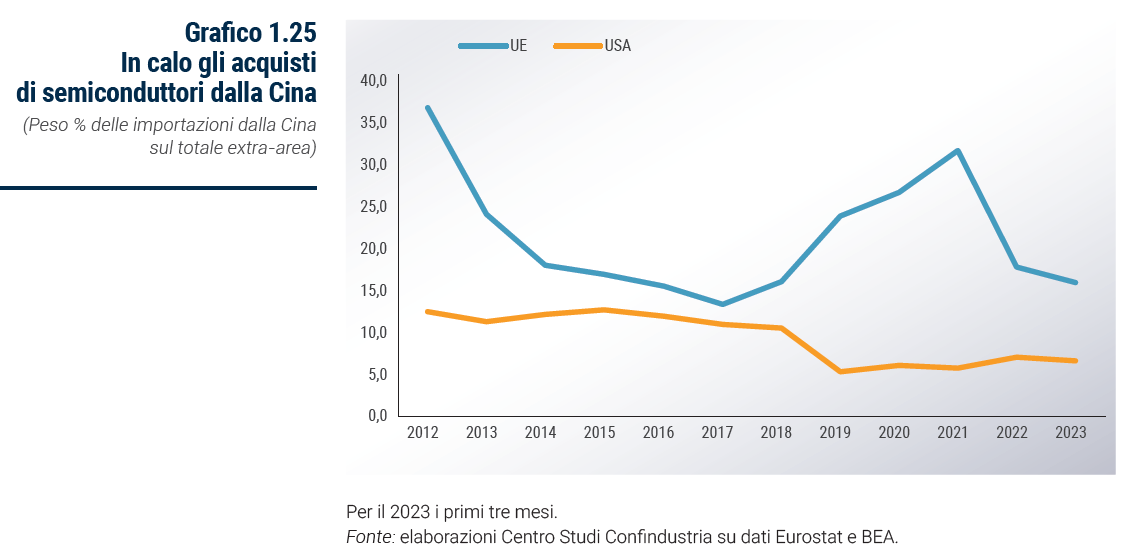

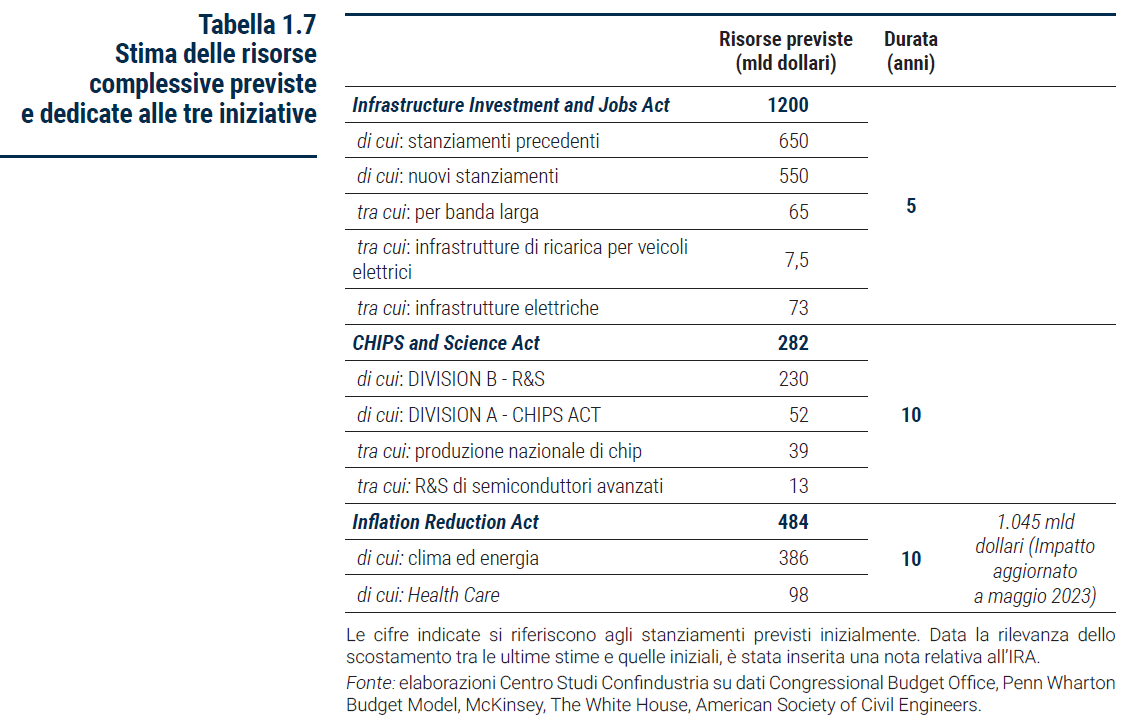

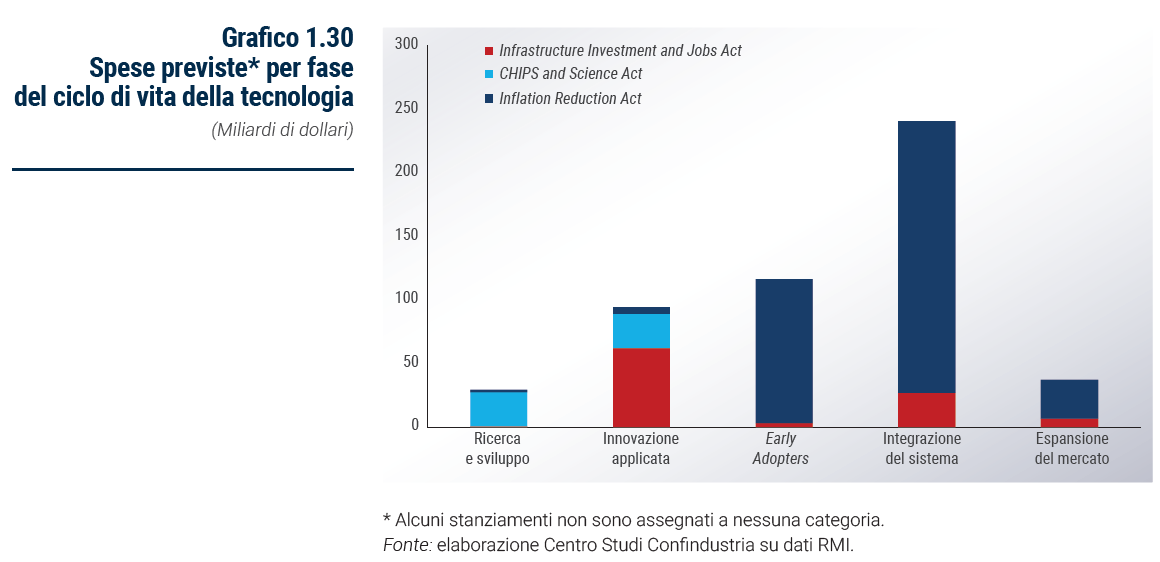

… semiconduttori, Una riflessione a parte meritano i semiconduttori, in quanto rappresentano l’elemento chiave per rallentare l’avanzata tecnologica della Cina. In particolare, l’Amministrazione Biden con il Creating Helpful Incentives for Producing Semiconductors (CHIPS and Science ACT; gennaio 2021) e il divieto all’export di semiconduttori verso la Cina (7 ottobre 2022) ha posto le basi per un decoupling in questo settore, che ha ripercussioni anche sugli alleati americani, in quanto il divieto alle vendite in Cina si estende anche alle imprese estere che utilizzano, nei loro prodotti, la tecnologia americana.

Questi due provvedimenti mirano a rafforzare la produzione americana di semiconduttori lungo tutta la filiera, incluse le fasi di ricerca e sviluppo, come il software di progettazione di chip, le apparecchiature di produzione, ad esempio le macchine per la litografia, e i componenti. Inoltre, i fondi pubblici stanziati, pari a 52 miliardi di dollari (13 per sovvenzionare la ricerca e 39 per costruire più impianti di produzione, i cosiddetti “fab”, negli Stati Uniti), erogati attraverso sovvenzioni, prestiti e crediti d'imposta, hanno già attivato risorse altrettanto consistenti da parte dei privati, non solo americani (come l’Intel) ma anche esteri. La recente controffensiva cinese, a maggio 2023, segna una frattura difficilmente sanabile, imponendo il divieto agli operatori di infrastrutture chiave di ricorrere all’uso di forniture provenienti da Micron Technology, il più grande produttore americano di chip di memoria, per ragioni di sicurezza nazionale della catena di fornitura delle infrastrutture informatiche critiche (secondo l’Autorità di regolamentazione nazionale sulla cybersecurity).

Nei primi mesi del 2023 la quota di semiconduttori cinesi nel mercato USA è scesa a poco meno del 7% (Grafico 1.25). La quota di semiconduttori da Taiwan ha raggiunto il 20%, raddoppiando rispetto al 2017, ma è in grado di sostituire solo parzialmente la domanda americana di chip cinesi, poiché le due economie asiatiche sono specializzate in prodotti con un livello tecnologico differente: più evoluti quelli taiwanesi rispetto a quelli cinesi. I nodi produttivi in cui è specializzata la produzione cinese sono più maturi, a minore profittabilità. Per cercare di recuperare le minori importazioni dalla Cina, diversi importanti investimenti americani sono stati pianificati in altri paesi asiatici, grazie anche agli incentivi del CHIPS and Science ACT.

È in calo, seppure con una certa variabilità, anche la quota di semiconduttori cinesi nel mercato unico europeo. Diverse le possibili cause, con particolare riguardo alla riduzione dopo il 2021: una minor offerta cinese a causa della politica “zero-Covid”, una parziale riduzione della domanda europea dei semiconduttori cinesi per rispondere ai requisiti richiesti dai provvedimenti restrittivi americani, e in prospettiva il Chips Act europeo, volto al rafforzamento del settore nei confini geografici.

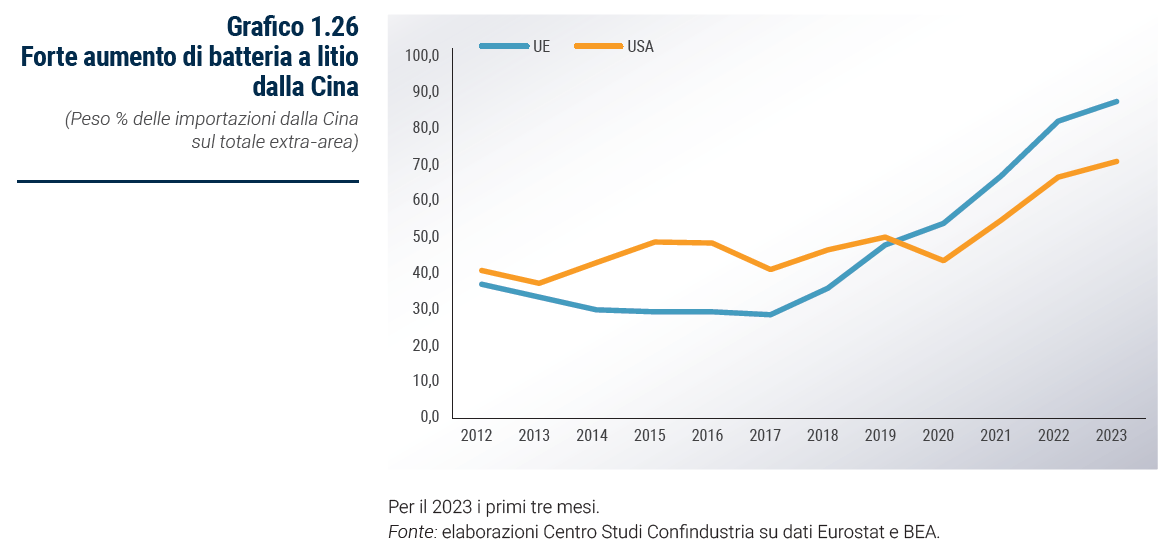

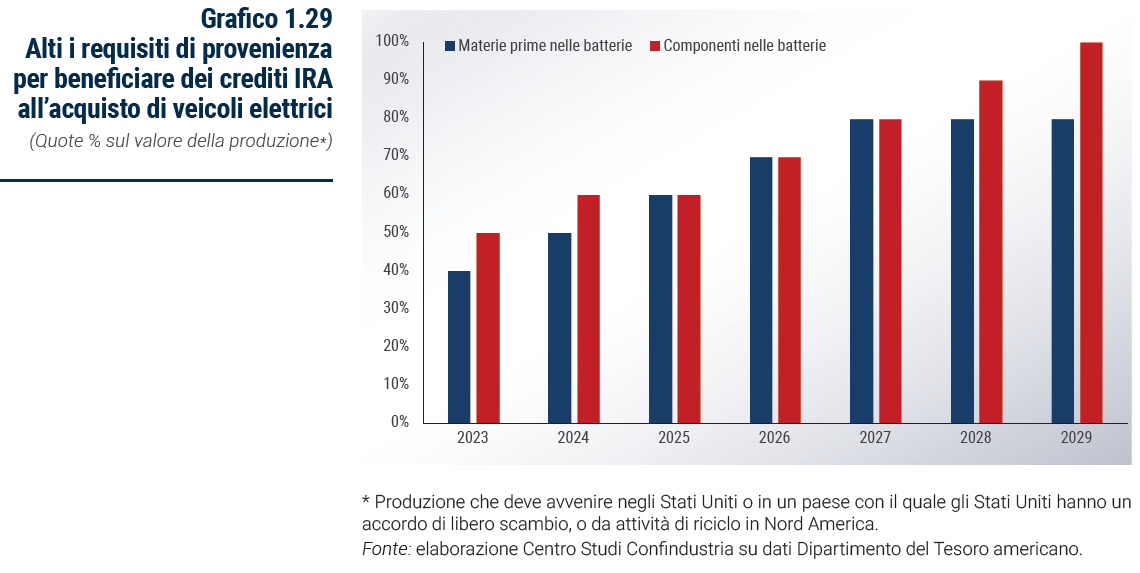

… batterie elettriche Infine, un altro prodotto fondamentale per la transizione ecologica, in particolare nelle direttive degli Stati Uniti e dell’Unione europea, sono le batterie a litio: un input produttivo essenziale per il trasporto leggero elettrico. La Cina è leader globale di questo prodotto e detiene una quota superiore al 70% delle importazioni degli Stati Uniti e quasi del 90% di quelle dell’Unione europea (si veda il Grafico 1.26). I dazi introdotti nel mercato americano a settembre 2019, tuttora vigenti, hanno avuto un impatto temporaneo e limitato, più che compensato dall’aumento della domanda di batterie di litio da parte dei produttori di auto elettriche nel corso del 2021 (nonostante l’aumento dei costi).

Non è sufficiente, quindi, l’imposizione di dazi per ridurre la dipendenza dalla Cina, se il paese non ha adeguata capacità produttiva disponibile o può far riferimento a produttori “amici” verso cui indirizzare la domanda crescente.

Il concetto di dipendenze strategiche, e quello speculare dell’autonomia strategica, ci impongono di abbandonare i dogmi canonici della globalizzazione: di riconoscere che occorre un mercato aperto, ma che questo è soggetto a persistenti squilibri e asimmetrie e che la governance multilaterale, in particolare quella sul commercio, latita drammaticamente e – quando esiste – è ormai deteriorata. Ne deriva la ricerca di alleanze con fornitori e partner affidabili, riconducibili alla – ormai usuale, ma non per questo meno incerta – nozione di like-minded, con i quali costruire catene del valore sostenibili e resilienti.

Si tratta di una preoccupazione immediata per l’Italia e per l’Europa alla luce delle crescenti tensioni geopolitiche, degli sviluppi nella produzione e nei consumi globali, della distribuzione demografica ed economica globale, delle spinte inflattive e delle sfide poste dal cambiamento climatico e dalla doppia transizione energetica e digitale.

Sullo sfondo, l’ormai inestricabile intreccio di interessi offensivi e difensivi che attraversa la comunità internazionale in materia di sicurezza, energia e primato digitale, e che si riversa sul commercio attraverso misure protezionistiche che acuiscono l’incertezza e rendono i mercati e le scelte di investimento sempre meno intelligibili. Non è un fenomeno del tutto nuovo: la tendenza a collegare strumenti e obiettivi economico-commerciali e di politica estera e di sicurezza esiste da sempre, in quanto caratteristica intrinseca delle relazioni internazionali, e gli accadimenti recenti non hanno fatto che enfatizzarla.

Per effetto di una diffusa e crescente regionalizzazione degli investimenti, già in corso prima del conflitto russo-ucraino e della crisi energetica, le catene del valore tendono a concentrarsi. Tuttavia, il decoupling rispetto a fornitori appartenenti a sistemi ritenuti rivali, od ostili ai valori fondanti delle democrazie liberali, non appaiono né semplici, né immediati, né tanto meno a costo zero per l’Europa.

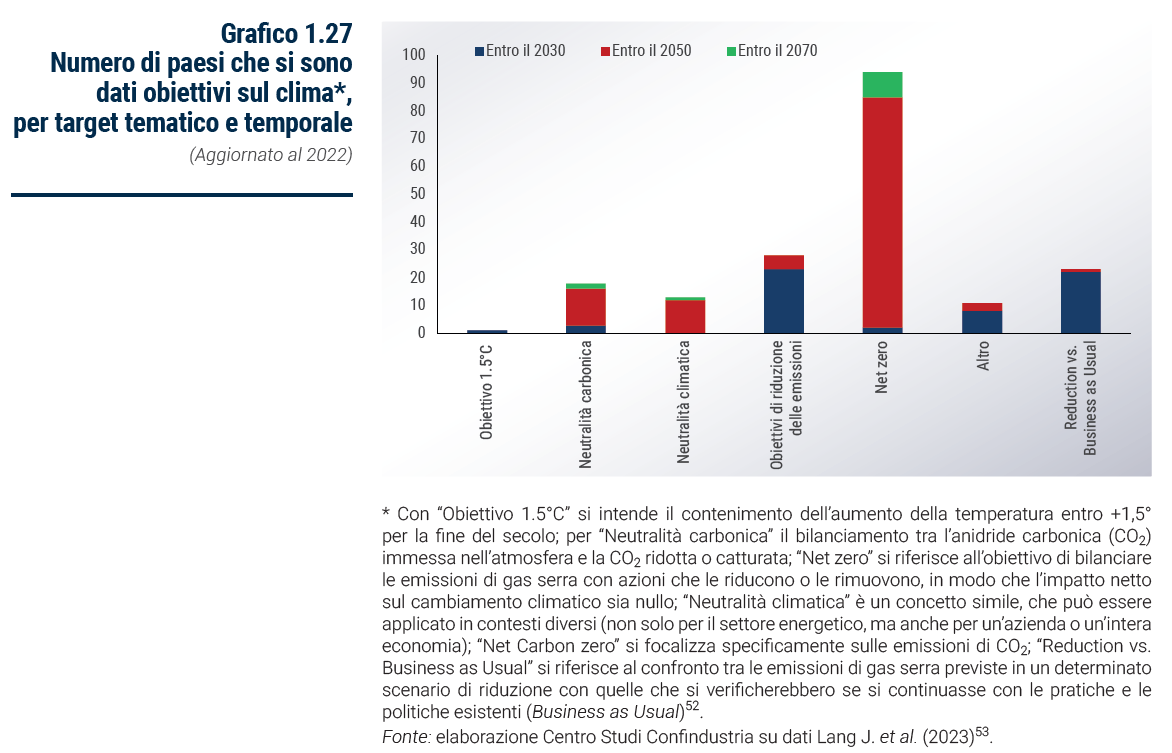

L’industria europea necessita di materie prime energetiche, agricole, chimiche, minerarie, semilavorati e componenti essenziali per garantire la propria crescita e competitività globale; alcune di esse sono concentrate nelle mani di un ristretto novero di paesi. Secondo la Commissione europea, la UE deve far fronte a stringenti dipendenze su cinque categorie di beni: terre rare e magnesio, prodotti chimici, pannelli solari, sicurezza informatica e software IT. Stime allarmanti indicano che, per esempio, la domanda di litio, essenziale per le batterie delle auto elettriche, si moltiplicherà per dodici entro il 2030, e quella di terre rare, indispensabili per gli impianti eolici, quadruplicherà o quintuplicherà nello stesso periodo (si veda il capitolo 2).

Per garantire la (parziale) autonomia del continente, il 10% delle materie necessarie andrà estratto dal suolo europeo entro il 2030 e il 15% del fabbisogno andrà colmato attraverso il riciclo dei materiali, limitando al 65% l’apporto di un unico fornitore estero per l’approvvigionamento di un minerale indispensabile; palmare riferimento alla dipendenza dal gas russo.

La diplomazia d’affari è certamente parte della soluzione, anche a livello nazionale. Il successo di tale approccio è visibile negli accordi conclusi dal nostro governo con importanti fornitori energetici, che hanno già garantito una quota rilevante di gas naturale e saranno decisivi negli anni a venire.

Tuttavia, come parte integrante di un blocco geoeconomico integrato, i benefici che possiamo trarre dipendono in larga misura dall’Unione europea. E alcuni fattori sono in grado di limitare sensibilmente la sua azione.

Le strategie dei grandi player globali

Pur fra loro assai differenti, o addirittura antitetici in quanto a obiettivi, Stati Uniti, Russia e Cina perseguono strategie e azioni integrate, avendo saldato da tempo le politiche industriali con le rispettive proiezioni politico-economico-commerciali internazionali. Tale osmosi, necessaria per operare con successo nell’arena globale, stenta ad affermarsi nella UE per due ragioni di fondo e strettamente collegate: la mancata realizzazione di un assetto federale; la conseguente, netta, prevalenza del metodo intergovernativo a scapito di quello comunitario. Il risultato è la continua ricerca di soluzioni indipendenti, talvolta poco coerenti, e quasi sempre percepite – anche dai partner internazionali – come autentiche fughe in avanti. Quando invece, sfide come questa non richiederebbero soltanto il potenziamento della capacità produttive domestiche, ma anche e soprattutto la capacità di operare come un attore unitario in un mondo che, piaccia o meno, resta strettamente interconnesso.

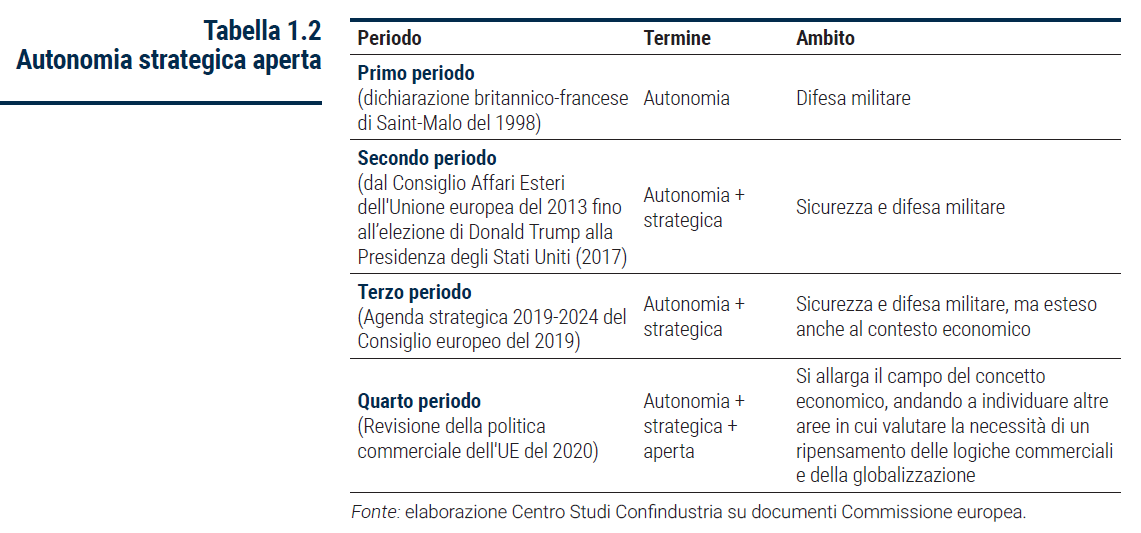

Alcuni recenti sviluppi sono particolarmente degni di nota. Dopo anni trascorsi senza presentare alcuna proposta legislativa di rilievo in ambito internazionale, la dottrina della “Autonomia Strategica Aperta” ha impegnato la Commissione europea nella messa a punto di diverse proposte accomunate dall’intento di rendere più assertivo il ruolo dell’Europa come attore globale. L’invasione dell’Ucraina ha messo a nudo la nostra vulnerabilità energetica, la necessità di accrescere l’indipendenza negli approvvigionamenti di materie prime, componenti e commodities essenziali e di rispondere a chiusure ed ingerenze esogene.

Le misure spaziano dal vigilare sull’effettivo rispetto degli impegni assunti dai partner commerciali, alla reciprocità in materia di accesso ai mercati degli appalti pubblici, all’intercettazione delle sovvenzioni estere potenzialmente distorsive ricevute da imprese operanti nel mercato interno, al divieto di importazione di beni derivanti dal lavoro forzato, agli obblighi di due diligence in materia ambientale e di diritti umani, alla capacità di dissuasione di, o la risposta a, ingerenze politiche di stati terzi volte a condizionare le scelte politiche europee, al meccanismo di aggiustamento alle frontiere per il carbonio recentemente adottato.

Tutte condividono crismi e incertezze delle azioni unilaterali per il conseguimento del level playing field, la natura offensiva/deterrente, il bilanciamento degli interessi, ma anche il rischio di esporsi a spirali ritorsive, distorsioni del mercato, compensazione e possibili aggravi amministrativi a carico di amministrazioni e imprese. Tutte, infine, sono fondate sugli stessi presupposti geopolitici: l’autonomia come imperativo sicuritario; l’interdipendenza commerciale, industriale ed economica come tessuto connettivo di un blocco di agenti nazionali che condividono valori sovrapposti o contigui.

Mai prima d’ora la scena internazionale si era mostrata con un tale livello di complessità. Neanche durante la Guerra Fredda, quando l’autonomia reciproca tra i due blocchi era massima, e le interdipendenze assai più limitate. E la complessità, è noto, non ammette soluzioni, ma solo letture quanto più possibile condivise.

Le imprese italiane più a proprio agio con i temi dell’internazionalizzazione sono quelle che hanno attraversato meglio lo scenario multicrisi in cui siamo immersi. Quelle più orientate all’export hanno ottenuto i risultati più lusinghieri, quasi sempre migliori anche di quelli raggiunti dai principali concorrenti europei.

Perché queste performance possano essere confermate, occorrono politiche industriali chiare, e possibilmente armonizzate a livello europeo (ed in futuro transatlantico): se non si accompagna l’ideale politico dell’autonomia strategica a scelte coerenti di policy, si rischia di soccombere a un pericoloso velleitarismo ideologico. Occorre, infine, che le misure da adottare tengano conto in maniera realistica e pragmatica di ciò che oggi è offerto dai mercati e dalle tecnologie, e lo sarà in un futuro prevedibile: i sistemi produttivi possono cambiare, ma il cambiamento è governato da tempi incomprimibili, tecnologie realmente disponibili e condizioni prevalenti di mercato. Affrontare la complessità derubricandola a semplice complicazione sarebbe un errore imperdonabile.