Rallenta la crescita dell’economia italiana, sorretta dai servizi, ma frenata dai tassi elevati. L’inflazione è meno alta, ma le Banche Centrali alzano i tassi ai massimi, e il credito è in ripiegamento perché troppo caro. In Italia i servizi sono trainati dal turismo, l’industria è debole, le costruzioni in calo. Gli investimenti sono frenati, i consumi incerti, mentre l’export di beni è in riduzione. La Germania è in recessione, secondo i previsori sarà di breve durata. Gli USA restano in crescita, viceversa la Cina rischia la deflazione.

L’economia italiana e

internazionale in breve

- Andamento lento. La dinamica del PIL italiano nel 2° trimestre 2023 è stimata molto debole, quasi ferma, come sintesi della flessione di industria e costruzioni e del proseguire della crescita (moderata) nei servizi. Le attese sul 3° sono poco più positive. Il prezzo del gas ha esaurito la caduta e galleggia poco sopra i minimi, ma l’inflazione scesa solo in parte ha indotto la BCE a rialzare ancora i tassi, peggiorando le condizioni creditizie. Mentre il traino estero all’export di beni si è arrestato.

- Inflazione in rientro. L’inflazione italiana continua la discesa (a giugno +6,4% annuo), grazie al prezzo del gas poco sopra i minimi (32€/mwh) che ha infine riportato i prezzi energetici al consumo su ritmi moderati (+2,1%). Una dinamica alta resta sui prezzi alimentari (+10,7% da un picco di 12,9%) ma in frenata, grazie alla stabilizzazione dei prezzi delle materie prime (flessione negli ultimi due mesi). I prezzi core rallentano (+4,7% da +4,9%), più per i beni che per i servizi, ma il processo è solo agli inizi.

- Tassi ai massimi. A luglio la FED ha alzato il tasso negli USA a 5,50% non escludendo nuovi rialzi, ma i mercati considerano questo come l’ultimo. Anche la BCE ha deciso un altro rialzo a luglio, a 4,25%, lasciando la porta aperta per ulteriori mosse, giudicando l’inflazione ancora troppo alta.

- Credito troppo caro e più scarso. Le imprese italiane stanno subendo un continuo aumento del costo del credito (4,81% a maggio). Questo sta riducendo lo stock di credito bancario (-2,9% annuo a maggio). Le indagini Istat e Banca d’Italia mostrano un irrigidimento dei criteri di offerta (costi, ammontare, scadenze, garanzie), una domanda frenata dal costo eccessivo, una quota significativa di imprese che non ottiene credito (6,0%), soprattutto perché rinuncia per le condizioni onerose (56,3%).

- Servizi trainati dal turismo. La principale spinta nei servizi resta il turismo: la spesa degli stranieri in Italia a maggio registra un +13,2% sul 2022 e i passeggeri in aeroporto sono nel 2° trimestre sopra i livelli del 2019. A giugno, il PMI è sceso a 52,2 (da 54,0) indicando minor crescita e l’RTT index conferma la frenata; a luglio, la fiducia delle imprese di servizi ha recuperato i livelli di aprile.

- Industria debole. A maggio la produzione ha messo a segno un rimbalzo (+1,6%), ma da inizio anno si è comunque contratta molto (-1,9%; la manifattura -2,4%, con i mezzi di trasporto in controtendenza, +3,0%). Deboli le prospettive: a giugno il PMI manifatturiero ha continuato a ridursi, indicando forte calo (43,8 da 45,9) e RTT segnala flessione del fatturato; a luglio la fiducia delle imprese prosegue la caduta.

- Costruzioni in calo. Le costruzioni non stanno più trainando l’industria (30% di beni manifatturieri tra i consumi dell’edilizia). L’attività nel settore ha registrato il secondo calo consecutivo a maggio (-0,7%), con un -4,3% da inizio anno. RTT segnala a giugno un altro forte calo del fatturato. Segnali discordanti dai permessi di costruire nel 1° trimestre: cresce il comparto residenziale, cala il non residenziale.

- Investimenti frenati. La produzione di beni strumentali è in calo nei primi 5 mesi del 2023 (-2,6%). I dati qualitativi suggeriscono che nel 2° trimestre le condizioni per investire si sono deteriorate (saldo a -20,4 da -18,1), mentre le attese delle imprese sulla spesa per investimenti nei prossimi 6 mesi sono migliorate ma restano basse (20,4 da 14,9; indagine Banca d’Italia): pesa il credito più caro e difficile.

- Consumi incerti. L’ICC traccia una riduzione della spesa nel 2° trimestre (-0,6% annuo), sintesi del calo per i beni e della crescita dei servizi. E a luglio c’è stata una frenata della fiducia. Ma le temperature record potrebbero accrescere i consumi di elettricità (condizionatori). Un sostegno viene dal mercato del lavoro: ad aprile-maggio +0,4% il numero di occupati sul 1° trimestre (+184mila nei primi 5 mesi).

- Export di beni in calo. A maggio si è attenuata la riduzione dell’export italiano (-0,3% a prezzi correnti); pesa il forte calo della domanda dei paesi UE (-1,7%) mentre è buona la performance extra-UE (+1,2%). I beni strumentali registrano il calo più forte (-2,6%), dopo gli energetici. Prospettive negative per i prossimi mesi dagli ordini esteri delle imprese manifatturiere, che a luglio hanno toccato il minimo da gennaio 2021 (-20,6 il saldo). Recupera, solo in parte, il commercio mondiale a maggio (+0,3%).

- USA in crescita. Nel 2° trimestre il PIL è aumentato di +0,6%, grazie al buon andamento dei consumi, pubblici e privati, e degli investimenti. A giugno la produzione è scesa di -0,5%, secondo calo consecutivo (ma +0,2% nel trimestre); il PMI a luglio è risalito (49,0 da 46,3), ma resta in area di contrazione. Nei servizi invece il PMI diminuisce a 52,4, un valore comunque espansivo.

- Cina in deflazione? La manifattura in Cina resta in espansione ma rallenta e preoccupa il rischio di deflazione, con la dinamica dei prezzi vicina a zero. In India prosegue la forte crescita della produzione, mentre l’industria in Russia è minacciata dalla corsa dei prezzi. Continua il deterioramento in Brasile, anche per i tassi alti; il calo dell’inflazione a giugno, ai minimi dal 2020, può consentire un allentamento.

Focus del mese - Germania: recessione nel 2023, sarà breve?

- Quanto è profonda la recessione? L’economia tedesca ha iniziato il 2023 con un calo del PIL di -0,1%, dopo quello di -0,4% a fine 2022: sta subendo la seconda recessione nell’arco di tre anni. Nel 2° trimestre la stima flash è di un PIL piatto. Ancora distante dal pre-Covid di oltre 2 punti, nel 2022 è cresciuta meno dei partner europei (+1,9%, contro il +3,5% dell’Area-euro).

- Per quale ragione? Lo shock inflazionistico, che ha toccato il picco in Germania nell’ultima parte del 2022 (+11,6% ad ottobre), ha portato giù i consumi privati, per due trimestri consecutivi tra fine anno scorso e inizio 2023 (-1,5% in media). Ciò riflette l’erosione del potere d’acquisto delle famiglie tedesche, nonostante il successivo attenuarsi dei prezzi energetici.

- Va male la spesa in beni. La debolezza dei consumi riguarda soprattutto i beni: cala la spesa in quelli durevoli (-2,3% in media nel 4° trimestre 2022 e nel 1° 2023, soprattutto a inizio anno), riflettendo plausibilmente le condizioni di accesso al credito più restrittive; diminuisce anche la spesa per i semidurevoli (-2,0%) e i non durevoli (-2,2%). Flette pure la spesa in servizi, sebbene poco (-0,3%): la Germania è poco legata al turismo e non registra un forte rimbalzo post-pandemia in tale tipo di consumi.

- Risparmi energetici della PA. Una riduzione si è registrata anche nei consumi pubblici in Germania, concentrata nel 1° trimestre 2023. Uno dei motivi è il forte risparmio che l’economia tedesca è riuscita a realizzare nei consumi di energia negli edifici pubblici (ma anche nel residenziale), favorita dall’inverno mite.

- Soffrono le costruzioni. Il rimbalzo a inizio anno degli investimenti in costruzioni (+3,9%), non compensa i tre cali precedenti (-7,3% cumulato) e il valore aggiunto del settore rimane al di sotto dei livelli pre-Covid (-2,1%). Gli ordini e i permessi per costruire mostrano una tendenza al ribasso anche per i prossimi mesi, pure a causa dell’aumento dei costi di finanziamento. Pesa, inoltre, la carenza di manodopera, che agisce come uno dei principali ostacoli alla produzione, fattore problematico che in Germania si è sentito con più forza rispetto agli altri paesi europei, e che nel paese riguarda sia il settore delle costruzioni, che quello dell’industria.

- Luci e ombre sull’industria tedesca. Contrariamente al 2022, nella prima parte del 2023 l’industria tedesca sta tenendo (+1,2% annuo la produzione a gennaio-maggio), sebbene prosegua il calo dei settori più energy-intensive (-18,5% a maggio rispetto a fine 2021). Il settore automotive tedesco è in recupero, dopo la forte flessione a partire dal 2018 (con il dieselgate), intensificatasi negli anni pandemici a causa delle difficoltà di approvvigionamento lungo le catene di fornitura globali. Segnali recenti provenienti dal PMI (sceso a 38,8 a luglio), tuttavia, non evidenziano prospettive incoraggianti per la manifattura tedesca in aggregato. La quale rappresenta il 22% del PIL del paese (17% nell’Eurozona): gli energivori da soli valgono il 3,1% (FMI, 2023).

- Investimenti per la transizione green. La Germania sta investendo molto in settori strategici e high-tech: la produzione di batterie negli ultimi tre anni è cresciuta di oltre il +150% (+6% in Italia). Gli investimenti, pubblici e privati, sono quindi stimolati dalla transizione dell’economia verso una produzione più sostenibile, come più volte annunciato dal governo tedesco. Ciò potrebbe alzare le prospettive di crescita per il futuro.

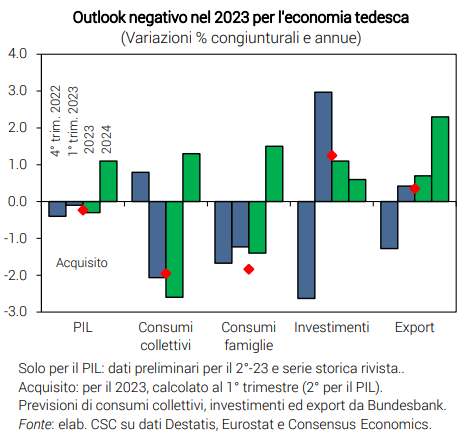

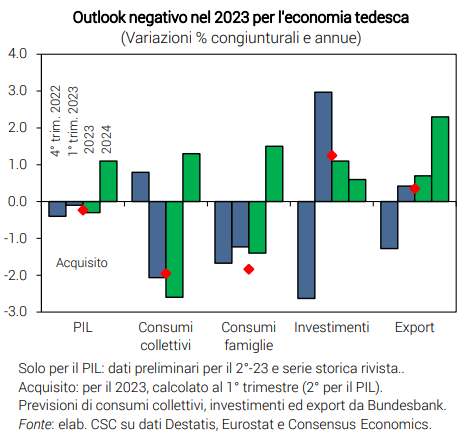

- Quanto durerà la recessione? Non sembrano esserci buone prospettive per il 2023 nel suo complesso: i previsori stimano una recessione in Germania, in gran parte già acquisita (-0,3% in media il Consensus, -0,5% la Bundesbank), dovuta al calo dei consumi delle famiglie (-1,4%). Le prospettive per il prossimo anno sono migliori: una moderata risalita è attesa nel 2024 (+1,1%, +1,2%). Dunque, sarebbe una recessione breve.

- Riflessi sull’Italia? La Germania è tra i principali mercati per i beni italiani: le nostre imprese sono fornitrici di varie industrie tedesche, specie nell’automotive e soprattutto di beni intermedi; quando l’industria tedesca frena, si ha un impatto negativo sulla produzione italiana, ma la sua tenuta nel 2023 dovrebbe evitare impulsi negativi ulteriori. Tuttavia, la debolezza tedesca nei consumi potrebbe frenare il PIL italiano, colpendo sia il nostro export di beni finali, sia il turismo di tedeschi in Italia, che genera per noi un forte export di servizi.