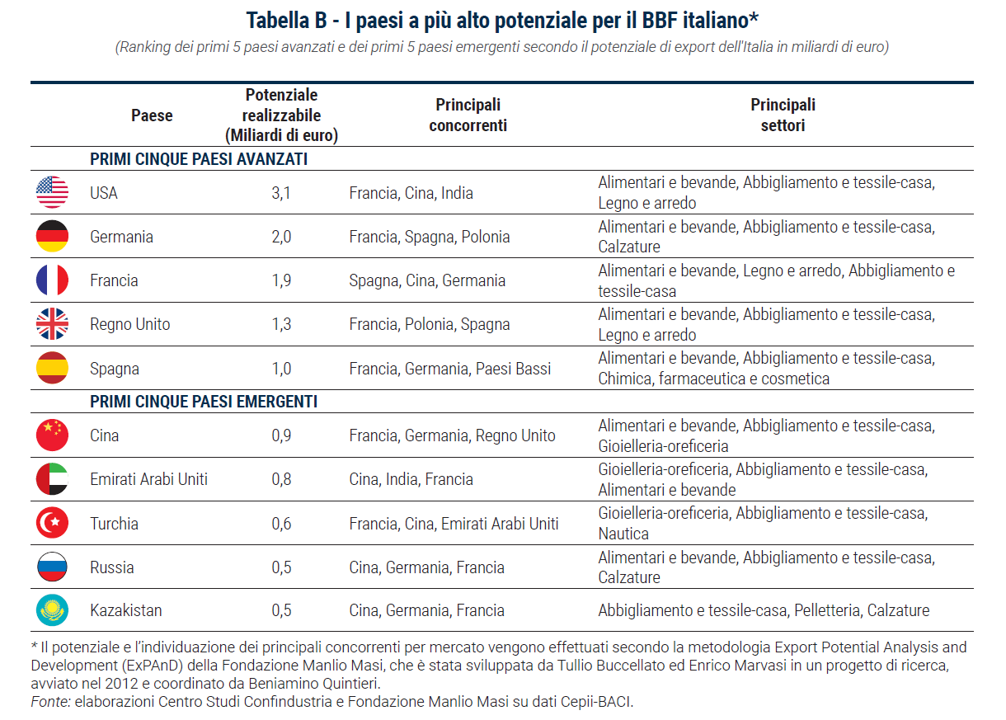

La destinazione più importante per l’export potenziale extra-UE sono gli Stati Uniti, con 3,1 miliardi di euro di export potenziale aggiuntivo a fronte di 20,3 già totalizzati nel 2024. Tuttavia, realizzarlo risulterà particolarmente impegnativo a causa delle nuove barriere tariffarie imposte dalla seconda Presidenza Trump. Fondamentali restano i principali partner UE: Germania (2 miliardi a fronte di 18,3) e Francia, primo paese di destinazione del BBF in Europa (1,9 miliardi di potenziale a fronte di 21,7 di export effettivo). Nonostante la Brexit, il Regno Unito resta uno sbocco fondamentale (1,3 miliardi di euro a fronte di 9,5 realizzati). I settori che vi esportano maggiormente sono quelli legati alle “3F”, mentre i concorrenti che più ricorrono sono Francia, Spagna e Cina.

Tra le economie emergenti la Cina si conferma il paese a più alto potenziale per il BBF (quasi un miliardo di euro a fronte di poco più di 5 realizzati nel 2024). Gli Emirati Arabi Uniti sono il secondo (800 milioni di export potenziale aggiuntivo a fronte di 3,9 miliardi già realizzati) seguiti dalla Turchia (600 milioni su oltre 7 miliardi di export effettivo). La Russia è un mercato che si attesterebbe al quarto posto per potenziale sfruttabile nella classifica degli emergenti ma, a seguito dell’invasione dell‘Ucraina, non è realistico pensare a un’intensificazione degli scambi. I settori più fiorenti in questi mercati sono alimentari e bevande, abbigliamento e gioielleria, mentre i tre principali competitor delle imprese italiane sono Francia, Germania e Cina, con quest’ultima che assume un ruolo più evidente.

L’area dell’America Latina e Caraibi (ALC) vanta una notevole apertura all’import di prodotti esteri Nel raffronto internazionale, i paesi ALC sono caratterizzati da un elevato import pro-capite (più elevato che negli ASEAN). Il Made in Italy, in questo quadro, potrebbe quindi aumentare notevolmente la propria fetta di mercato essendo da sempre percepito come una garanzia di qualità. Si noti inoltre come l’elevata incidenza di abitanti di origini italiane renda la popolazione dell’area molto incline, per gusti e stili di vita, ai prodotti del BBF.

Già consolidata la presenza dell’Italia nell’area ALC… Il Bel Paese sembra essere già ben radicato nell’area e sembra aver intrapreso la strada giusta per rafforzarsi ulteriormente. La quota dell’export totale italiano detenuta dall’area ALC si attesta al 5,2% con un valore totale di beni esportati di 19,5 miliardi di euro (2024, ultimo dato disponibile). Sull’export totale verso l’area svettano il Messico, con una quota del 33,5%, e il Brasile che assorbe il 28,7%. Seguono, a notevole distanza, il Cile (6,7%) e l’Argentina (6,0%).

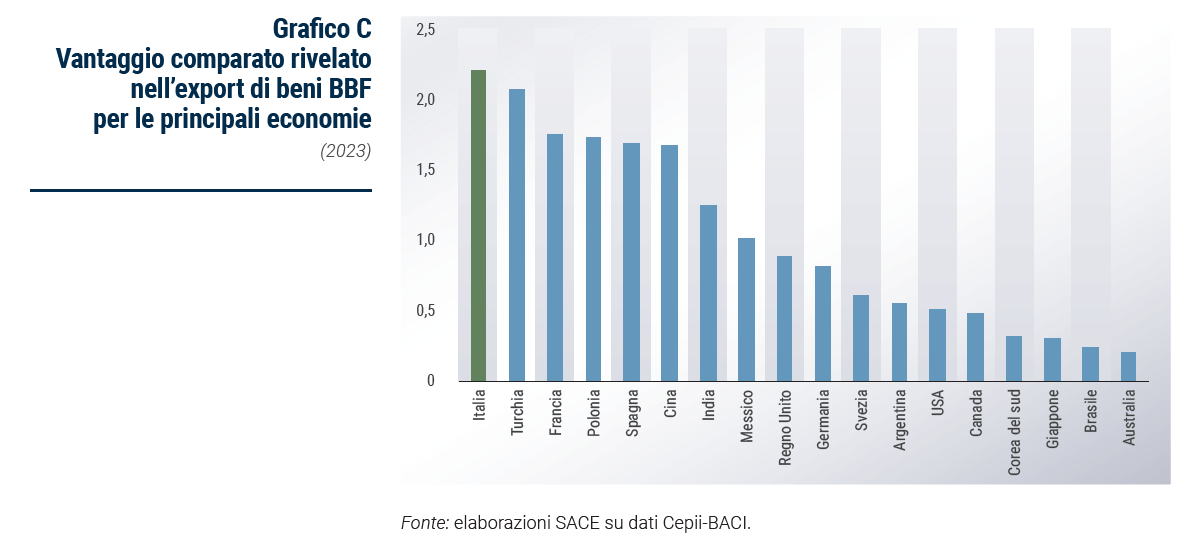

…e l’export di beni BBF è cresciuto più nei paesi ALC rispetto al resto del mondo La dinamica dell’export di beni BBF nei paesi dell’America Latina e Caraibi è stata fortemente positiva ed è in crescita dal periodo post-pandemico. Infatti, l’export di beni BBF nell’area ha fatto registrare una crescita media annua (CAGR) del +10,0% tra il 2018 e il 2024, a fronte di una crescita media annua verso il resto del mondo del +6,7%. Soprattutto in quest’area, l’export del BBF italiano, nonostante gli stravolgimenti geopolitici ed economici che si sono susseguiti nell’era post pandemica, si è comunque dimostrato dinamico e capace di affrontare le sfide poste dallo scacchiere economico mondiale.

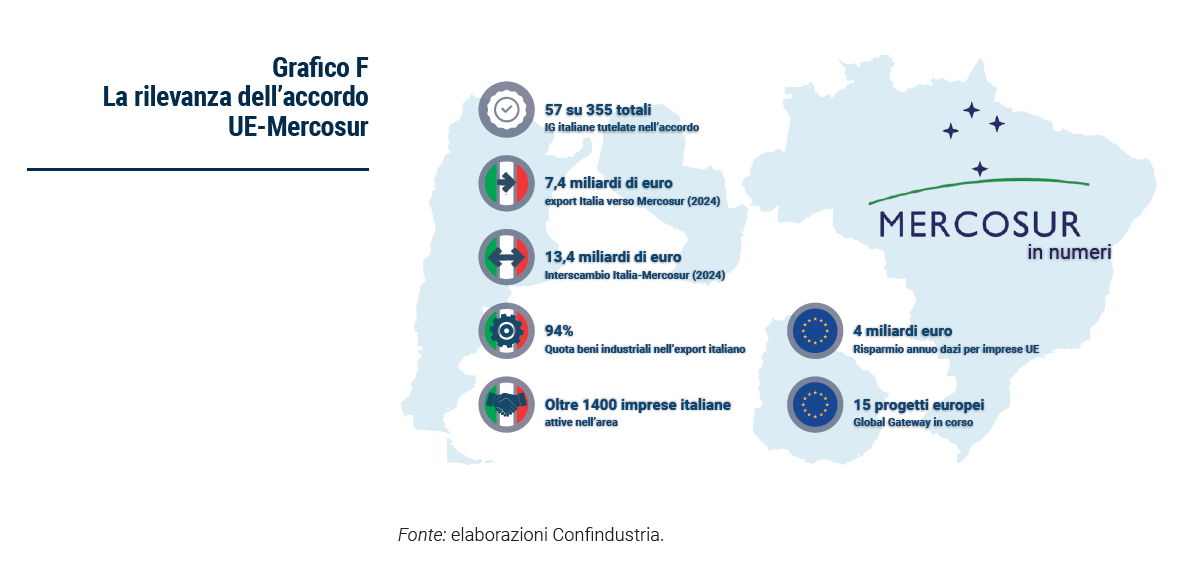

Il perfezionamento dell’accordo Mercosur potrebbe fare da volano per il BBF Per quanto riguarda l’Unione Europea, l’importanza della sottoscrizione di accordi commerciali di libero scambio con paesi ALC è di cruciale importanza per non perdere terreno nei confronti di Stati Uniti e Cina. I negoziati conclusi con successo nel 2024 e la successiva approvazione da parte della Commissione europea nel settembre 2025 per la liberalizzazione del commercio tra UE e blocco Mercosur è un chiaro segnale di come l’Europa punti ad accrescere il proprio ruolo di partner commerciale credibile nei paesi latinoamericani. L’importanza di questo accordo sta nella sua dimensione (Grafico F): quattro paesi che contano circa 300 milioni di consumatori; saranno tutelate 57 indicazioni geografiche italiane su un totale di 355, già più di 1400 imprese italiane sono attive nell’area, l’export italiano verso l’area già si attesta intorno a 7,4 miliardi (dato 2024). I dazi attualmente imposti ai prodotti europei non si esauriscono solamente in un costo d’ingresso ma spesso risultano non monetari e quindi legati a dinamiche protezionistiche poste in essere per specifici settori. Con la sottoscrizione dell’accordo queste barriere all’ingresso verranno eliminate e ciò permetterà alle imprese europee di accrescere il proprio export nell’area.

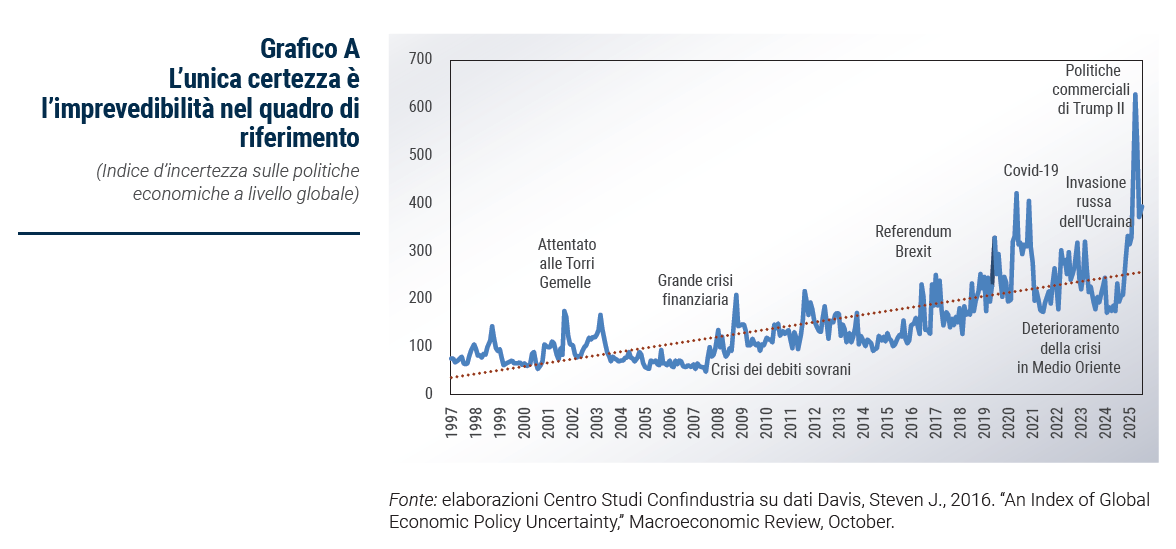

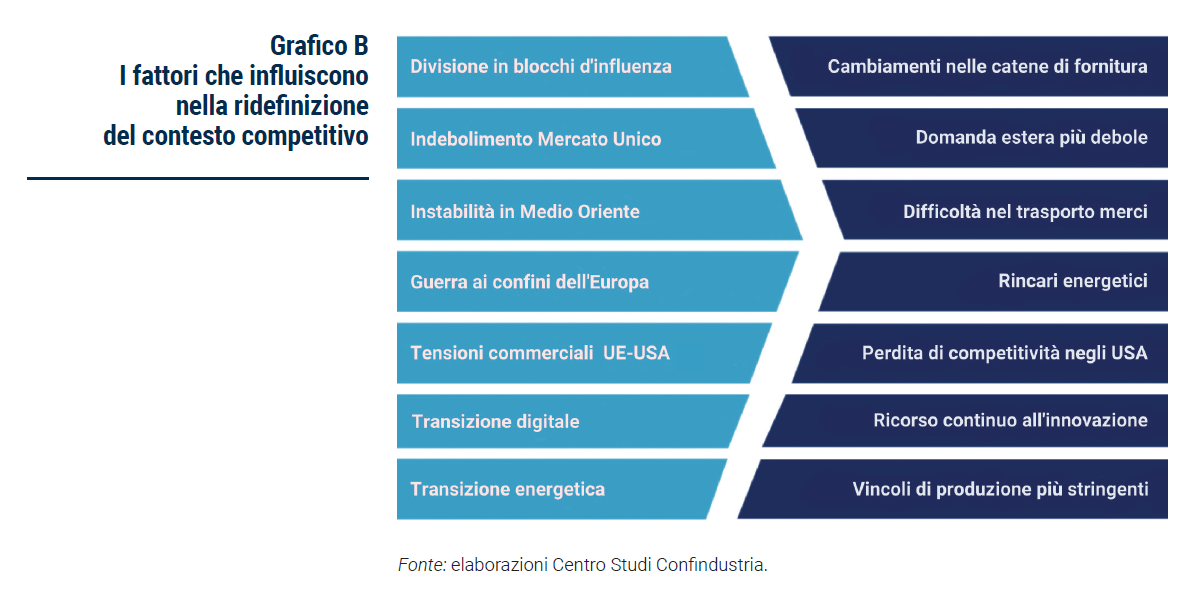

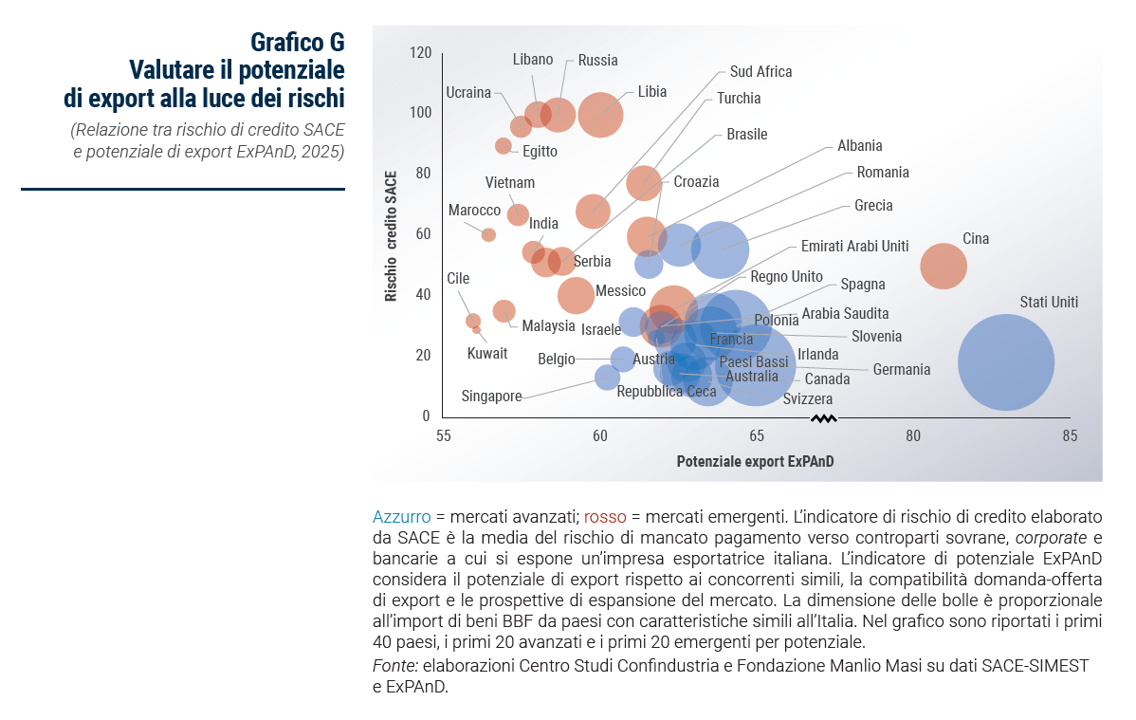

La guerra si conferma come l’elemento di rischio peggiore a livello globale Le tensioni internazionali legate ai conflitti in Ucraina e in Medio Oriente continuano a deteriorare il quadro economico mondiale. I conflitti generano due tipi di effetti: nei territori protagonisti si azzerano le attività economiche (per esempio in Ucraina); in quelli coinvolti subentrano fattori collaterali come divisioni geopolitiche, sanzioni, azioni di business utilizzate a scopi ritorsivi (per esempio con la Russia). Questi fattori spiegano come le tensioni geopolitiche e soprattutto i conflitti armati portino con sé un deterioramento nel rischio di credito. Per comprenderne le implicazioni, l’analisi del potenziale si accompagna a quella del rischio che ciascun mercato presenta (Grafico G). Non sorprende il posizionamento così elevato di Russia e Ucraina nella scala di rischio di credito essendo i due paesi direttamente coinvolti nel conflitto insieme a Libia e Libano. Rimangono piuttosto sicuri i paesi avanzati che, peraltro, rappresentano le destinazioni più rilevanti per le esportazioni di BBF (dimensione delle bolle indicativa dei margini di crescita aggiuntivi per l’export italiano), dove le economie più strutturate stanno consentendo, nonostante le difficoltà legate alle tensioni commerciali, una maggiore stabilità.

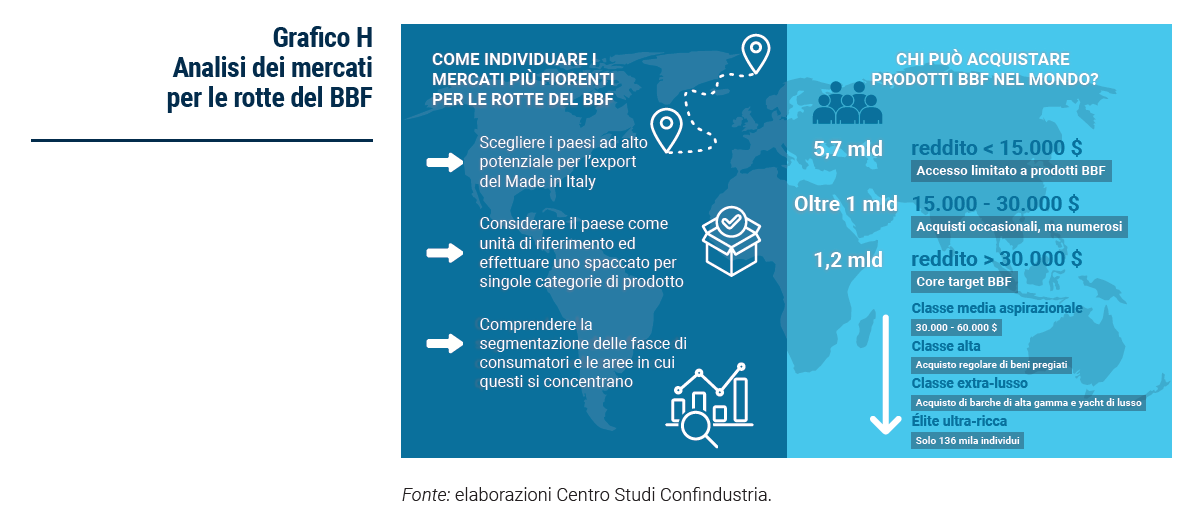

Individuare i mercati più fiorenti per le rotte del BBF comporta vari livelli di analisi Il primo passo è quello di scegliere i paesi che rappresentano destinazioni da considerarsi ad alto potenziale per l’export del Made in Italy. Considerare il paese come unità di riferimento porta con sé molti vantaggi: all’interno infatti convivono regolamenti doganali omogenei e, da un punto di vista analitico, si può effettuare uno spaccato per singole categorie di prodotto. L’analisi per paesi va però arricchita di ulteriori informazioni per comprendere sia la segmentazione delle fasce di consumatori (Grafico H), sia in che aree questi si concentrano al loro interno, soprattutto per il caso di geografie molto vaste che per dimensioni si presentano come veri e propri continenti (per esempio Stati Uniti, Cina e India).

Il BBF può contare su oltre 1,2 miliardi di persone benestanti o molto facoltose Degli oltre 8 miliardi di individui al mondo, 5,7 miliardi risultano avere redditi piuttosto bassi, sotto i $15.000. Questa fascia di popolazione difficilmente può acquistare prodotti BBF, ma certamente dovrebbe destare la giusta attenzione nelle strategie d’impresa. Sono oltre un miliardo le persone con un reddito compreso tra i $15.000 e i $30.000, che costituiscono comunque una fetta di mercato da tenere presente per le imprese italiane perché, pur effettuando acquisti occasionali di Made in Italy, data l’elevata numerosità generano flussi di vendite di rilievo e rappresentano quindi un trampolino per la realizzazione di economie di scala, in modo da poter servire anche fasce di popolazione abbienti con margini più elevati. La restante parte della popolazione mondiale, oltre 1,2 miliardi di persone, rientra a pieno titolo tra i potenziali acquirenti di beni BBF. Trattandosi del target più chiaro per le vendite di BBF, vale la pena distinguere al suo interno più fasce di reddito a cui corrispondono fasce di popolazione con abitudini di consumo eterogenee. Sicuramente la classe media aspirazionale, con redditi tra i $30.000 e i $60.000, è d’interesse per ogni tipo di acquisto legato alla moda, che si tratti di abbigliamento, calzature, occhialeria o pelletteria, ma anche di gusto e design, come prodotti alimentari e vitivinicoli di fascia medio-alta o arredi di pregio. Questa fascia di persone tende ad avere buone capacità di spesa in relazione a uno spiccato senso della qualità, riuscendo a distinguere e apprezzare a pieno i tratti distintivi del BBF. Al crescere del reddito si riduce drasticamente il numero di possibili clienti, ma diventa quasi certo e più frequente l’acquisto di beni pregiati se non di lusso esclusivo. Circa 375 milioni di persone possono acquistare barche a vela di alta gamma e poco più di 9 milioni yacht di lusso. All’interno della fascia miliardaria, il culmine si tocca con una classe di popolazione esigua, 136 mila individui in tutto il mondo, i cui acquisti tendono ad avere un carattere di unicità più che di esclusività, rivolgendosi a fornitori, chef, artigiani e designer dedicati.

All’interno dei paesi, soprattutto quelli di più ampie estensioni, vanno identificate le località più promettenti Gli Stati Uniti, la Cina e l’India hanno estensioni continentali che celano forti eterogeneità sia nella distribuzione della popolazione, sia della ricchezza. A fronte di ampi potenziali rilevati a livello aggregato per ciascuno di questi paesi, vanno poi individuate le principali piazze al loro interno, che essi rappresentino stati, province o città: California, New York, Florida, Shanghai, Pechino, Zhiejiang, Gujarat, Marahastra, Kerala, Abu Dhabi, Dubai… cosa hanno in comune tutte queste geografie? Si tratta per lo più di centri altamente urbanizzati spesso dislocati lungo le zone costiere, dove si concentrano le fasce più abbienti della popolazione. La combinazione delle informazioni sulla localizzazione e di quelle sulla segmentazione per fasce di consumatori al loro interno è fondamentale per l’individuazione dei mercati più promettenti.

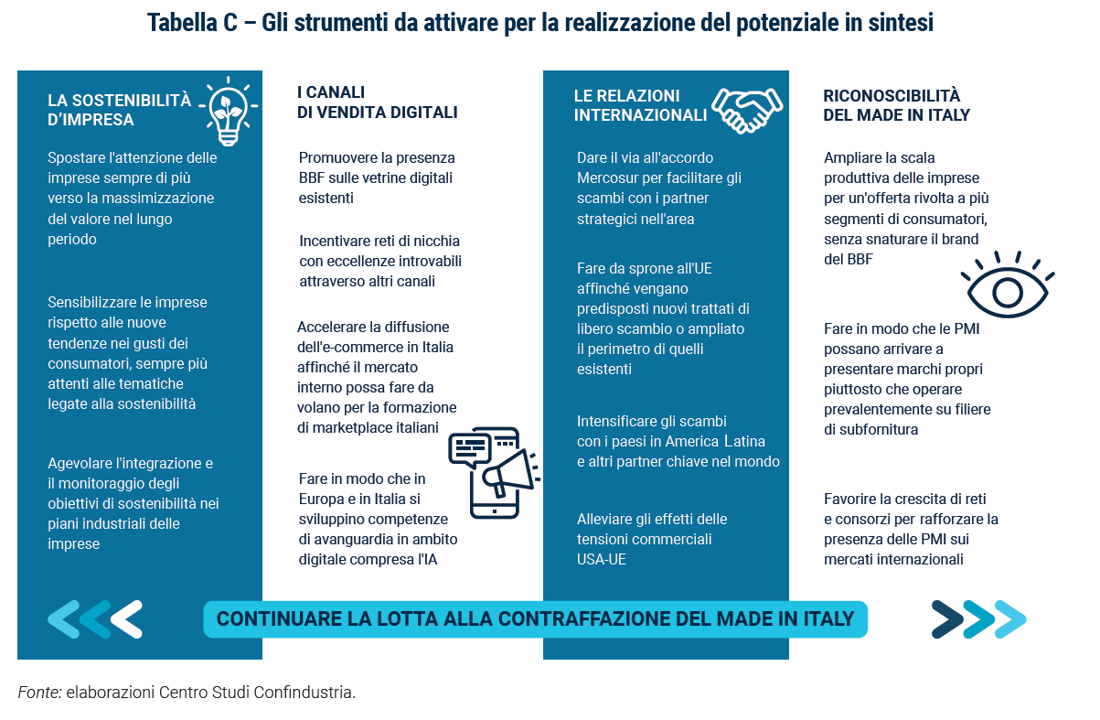

La realizzazione del potenziale passa per il rafforzamento della capacità produttiva e dipende anche dalle scelte di policy Il fatto che ci siano ampi margini di miglioramento per l’export italiano non significa che la sua realizzazione sia automatica. Aumentare le esportazioni implica a monte un incremento della produzione, che a sua volta passa per una crescita degli investimenti. A tal fine è necessario uno sforzo coordinato di imprese e istituzioni per favorire un irrobustimento generalizzato del sistema produttivo italiano e della sua competitività lungo vari assi. Se da un lato le imprese dovrebbero impegnarsi nel destinare risorse a investimenti produttivi, dall’altro le istituzioni dovrebbero spronare questo processo attraverso la mitigazione degli elementi di incertezza che condizionano le scelte di investimento da parte delle imprese.

L’ampliamento della scala produttiva e la diversificazione dei prodotti per servire tutte le fasce della popolazione all’interno dei paesi Un elemento chiave del successo cinese sui mercati internazionali si è rivelato quello di riuscire a produrre e vendere a tutte le fasce di acquirenti, quelle meno abbienti in primis (quegli oltre 5 miliardi di individui che devono fare affidamento su redditi inferiori ai $15.000). Questo ha fatto da volano alla creazione di un’ampia base logistica per il trasporto delle merci Made in China in tutto il mondo, anche verso quei paesi che per ora importano pochissimo dall’Italia o da paesi con strutture di costo simili alla sua. Per le imprese italiane l’ampliamento e la diversificazione della base produttiva non possono che passare per un utilizzo massiccio della robotica potenziata dall’intelligenza artificiale, dato lo scarto in termini di fattore umano rispetto a un gigante come la Cina, che peraltro già è in corsa per contendersi la leadership con gli USA in ambito tecnologico.

L’intelligenza artificiale (IA) sarà centrale in tutti gli ambiti produttivi Il rafforzamento della digitalizzazione è necessario non solo per restare competitivi nelle nuove tecnologie, ma anche per integrare l’IA nelle industrie esistenti, in modo che possano restare all’avanguardia nei decenni futuri. Occorre fin da subito sgomberare il campo da equivoci: l’IA è ormai un fattore strutturale del nostro sistema socio-tecnico-economico, che sarà in grado di ridurre le disuguaglianze di natura cognitiva in quanto fondato sul linguaggio e quindi contraddistinto da una facilità d’uso senza eguali. Ci si deve abituare a considerare l’adozione dell’IA alla stregua dell’introduzione dell’energia elettrica: a rappresentarne, da un lato, l’impatto pervasivo e, dall’altro, il potenziale effetto trasformativo nelle dinamiche di funzionamento di persone, imprese e oggetti. Il mercato dell’intelligenza artificiale, in Italia, cresce in misura consistente anche perché ci si muove su una scala ancora davvero minimale.

I canali di vendita digitale e la riconoscibilità del BBF rimangono gli strumenti chiave per realizzare il potenziale In un mondo sempre più connesso e dove le decisioni di acquisto vengono prese prevalentemente online (anche se poi materialmente l’acquisto avviene in molti casi in negozi fisici), rafforzare i canali di vendita e pubblicizzazione digitale, sia che implichi promuovere la presenza del BBF sui canali esistenti, sia che significhi farlo su nuovi, è di vitale importanza. Non presidiando queste vetrine virtuali si accumulerebbe uno svantaggio competitivo difficile, se non impossibile, da colmare. Tramite questi canali è possibile promuovere la creazione di marchi anche per le piccole e medie imprese italiane. La riconoscibilità del Made in Italy potrebbe inoltre essere valorizzata incoraggiando la creazione di reti e consorzi di imprese volti a estrarre maggior rilevanza dalle catene globali del valore e miranti a superare il sottodimensionamento dell’imprenditoria italiana in molti comparti.

Accordi commerciali e rivitalizzazione degli organismi multilaterali sono linfa vitale per il Made in Italy Le straordinarie performance dell’export italiano nel mondo sono anche riconducibili ai numerosi accordi commerciali che l’Europa, e di conseguenza l’Italia, ha siglato negli anni. Il perfezionamento di nuovi accordi (innanzitutto il già citato accordo UE-Mercosur) e l’arresto dell’indebolimento dei legami UE-USA possono contribuire alla stabilizzazione delle relazioni internazionali di cui l’Italia non può fare a meno per fronteggiare una concorrenza crescente. L’integrazione dei mercati agevola gli scambi e in Asia sta avvenendo già da tempo: ne è testimonianza diretta la creazione della più grande area di scambio al mondo, il Regional Comprehensive Economic Partnership (RCEP). Altrettanto fondamentali per la performance dell’export BBF sono gli accordi di libero scambio (Free Trade Agreements – FTAs) che aiutano le imprese italiane a superare le barriere tariffarie e non. Infine, nei paesi con i quali non ci sono FTAs con l’UE, è importante proseguire pragmaticamente un dialogo bilaterale per superare le barriere e gli ostacoli di accesso al mercato, concorrendo alla rivitalizzazione degli organismi multilaterali per avere approcci chiari e certi sulle regole di scambio, Organizzazione Mondiale del Commercio in primis.

La sostenibilità resta centrale nel perseguire il potenziale Molte imprese italiane hanno già avviato un profondo cambiamento nella concezione e nei processi manifatturieri volti a rendere più sostenibili i prodotti che escono dalle loro fabbriche. Non è infatti più sufficiente che le imprese mirino alla massimizzazione del profitto, ma è necessario che queste acquisiscano consapevolezza dell’impatto delle loro scelte sull’ambiente e che pertanto migliorino la gestione delle risorse (naturali, finanziarie e umane) senza mai sfruttarle in maniera così intensiva da compromettere il benessere delle generazioni presenti e future. Sostanzialmente sarà, e già è, compito delle imprese, quello di perseguire la massimizzazione del valore nel lungo periodo. Seppure ci vorrà del tempo, questa strategia non potrà che rivelarsi più conveniente e lungimirante per garantire quote, via via crescenti, di mercato. L’interesse dei consumatori per la sostenibilità è infatti un fattore non più trascurabile. Per conquistare nuove quote di mercato e garantirsi la fidelizzazione degli acquirenti non si potrà nascondere il grado di sostenibilità dei prodotti venduti. È infatti dominante la porzione di consumatori che prendono in considerazione la sostenibilità nelle proprie scelte di acquisto. Inoltre, si commetterebbe un grave errore nel ritenere tale fenomeno passeggero, in quanto questa tendenza non sembrerebbe essere stata messa in discussione neanche dalle più gravi turbolenze economiche che hanno caratterizzato gli ultimi anni.

Il BBF tra contraffazione e Italian sounding La qualità dei prodotti italiani e la loro ottima reputazione in tutto il mondo li rendono oggetto di imitazione. Il richiamo all’estetica Made in Italy consente di poter applicare prezzi di vendita maggiori senza rispecchiarne il valore intrinseco a causa della scarsa qualità dei materiali e l’accuratezza approssimativa delle lavorazioni. L’elevata perdita di quote di mercato legata alla contraffazione ne rende urgente un’azione di contrasto. I prodotti italiani devono poi essere tutelati da un ulteriore fenomeno altrettanto dannoso ma legale, contrariamente alla contraffazione, ossia l’Italian sounding. Questo consiste nell’evocare l’idea della qualità dei prodotti italiani sulle etichette e sulle confezioni tramite l’utilizzo, senza appunto cadere in pratiche illegali, di denominazioni, riferimenti geografici, immagini, combinazioni cromatiche e la riproduzione di marchi simili agli originali. Le conseguenze di queste pratiche sono particolarmente nocive e rappresentano uno dei maggiori ostacoli al pieno dispiegarsi del potenziale dell’alimentare Made in Italy. Le azioni che si possono intraprendere per ridimensionare il problema passano dal rafforzamento della tutela delle indicazioni geografiche all’interno degli accordi di libero scambio, all’utilizzo di più efficaci campagne di marketing che aiutino a riconoscere il marchio Made in Italy (Tabella C).