Ciro Rapacciuolo

Condividi su

Scenario complicato. Gli ulteriori annunci sui dazi USA hanno alzato l’incertezza ed erodono la fiducia: insieme al dollaro svalutato sono pessime premesse per export, consumi, investimenti. Notizie positive vengono dal parziale rientro del prezzo del petrolio, l’inflazione contenuta, il sentiero di tagli dei tassi nell’Eurozona. L’industria italiana appare stagnante nel 2° trimestre, mentre i servizi crescono poco.

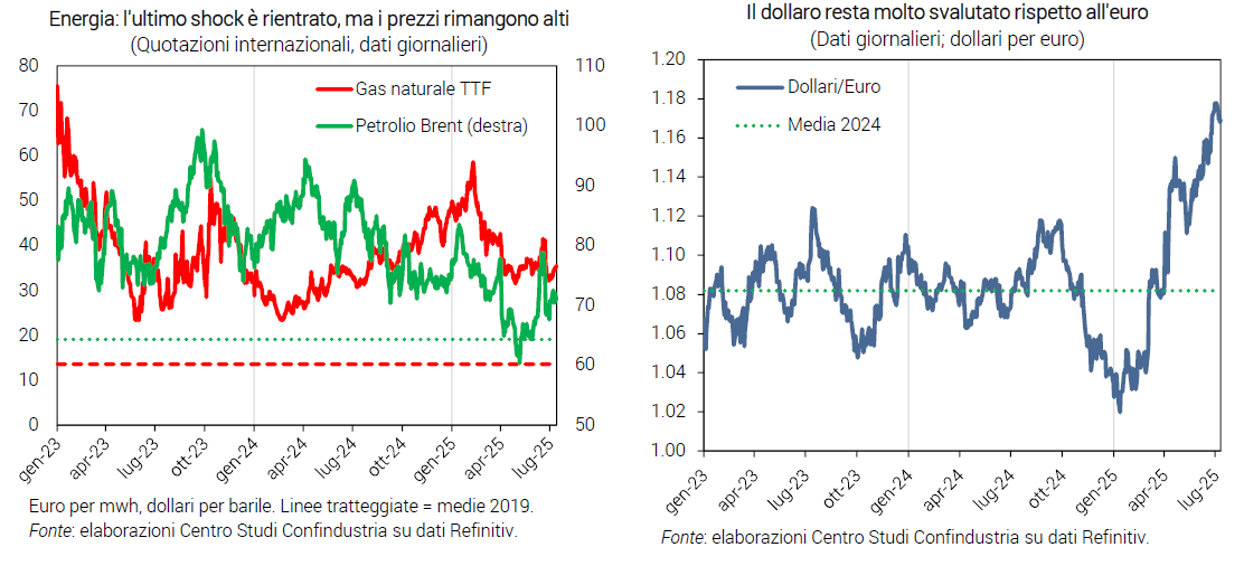

Dollaro svalutato. Il cambio del dollaro resta molto svalutato sull’euro (poco nei confronti delle altre divise): 1,17 in media a luglio con picchi a 1,18, da un minimo di 1,04 a gennaio (+13,3%) e 1,08 in media nel 2024. L’indebolimento è alimentato dai dazi e dalle peggiori attese sull’economia americana.

Tregua per l’energia. Il balzo del prezzo del petrolio a giugno si è rivelato di breve durata, grazie al cessate il fuoco tra Israele e Iran (71 $/barile in media a luglio, da un picco di 79 il mese prima). Le quotazioni, però, restano alte rispetto al calo precedente legato ai dazi (64 dollari in media a maggio).

Tassi in calo. L’inflazione resta bassa in Italia (+1,7% a giugno) e nell’intera Eurozona (+2,0%). Tra tre giorni la BCE potrebbe tagliare ancora i tassi, portati al 2,00% a giugno. Ciò abbassa il costo del credito per le imprese italiane (3,7% a maggio) e continua a sostenere la risalita dei prestiti (-1,4% annuo).

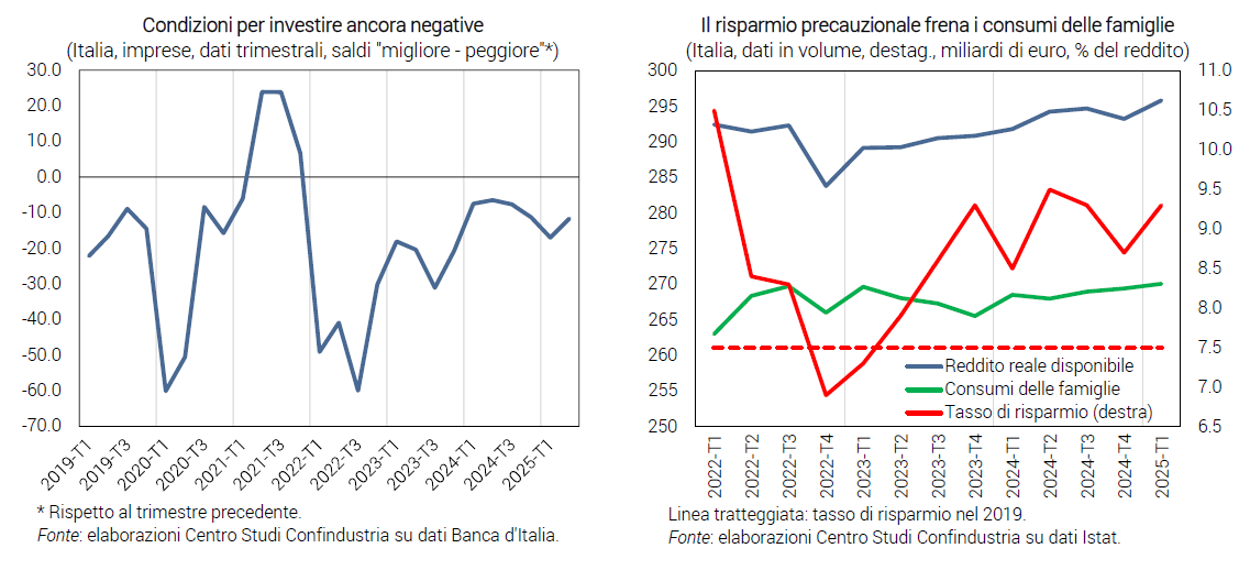

Investimenti deboli. Gli indicatori segnalano indebolimento nel 2° trimestre: le condizioni per investire peggiorano; la fiducia delle imprese recupera a giugno ma su valori bassi (93,9 da 93,1 a maggio), in calo rispetto al 1°; scendono gli ordini di beni strumentali, negativi da mesi (-19,0, da -17,7), anche se le attese tornano positive. Pesa l’alta incertezza, nemica giurata delle decisioni di investimento.

Consumi in frenata. Nel 1° trimestre il reddito reale è cresciuto a buon ritmo (+0,9%), ma i consumi sono aumentati molto meno (+0,2%), frenati dall’aumento della quota di risparmio, a causa dell’incertezza e della bassa fiducia delle famiglie. Per il 2° trimestre lo scenario non è migliore: occupazione in lieve crescita a maggio, ma la fiducia è scesa ancora a giugno, le vendite al dettaglio registrano una variazione acquisita nulla e le immatricolazioni di auto crollano (-17,4% annuo).

Rallentano i servizi. Per il 2° trimestre, gli indicatori sui servizi sono un po’ meno favorevoli. La spesa dei turisti stranieri è cresciuta del +5,2% annuo in aprile. RTT (CSC-TeamSystem) stima un fatturato in crescita nel trimestre, nonostante il ribasso a maggio. L’HCOB-PMI scende a giugno, pur indicando espansione (52,1 da 53,2), mentre la fiducia delle imprese risale per il secondo mese consecutivo.

L’industria torna in calo. A maggio la produzione è tornata a scendere in Italia (-0,7%), dopo il buon dato di aprile e del 1° trimestre. RTT aveva anticipato il calo di maggio nell’industria (in termini di fatturato) e l’indagine CSC a giugno suggerisce prudenza delle imprese: i dazi mettono di nuovo a rischio la manifattura. A giugno, il PMI è sceso più in area recessiva (48,4 da 49,2), mentre la fiducia delle imprese industriali recupera per il secondo mese, trainata dalle attese.

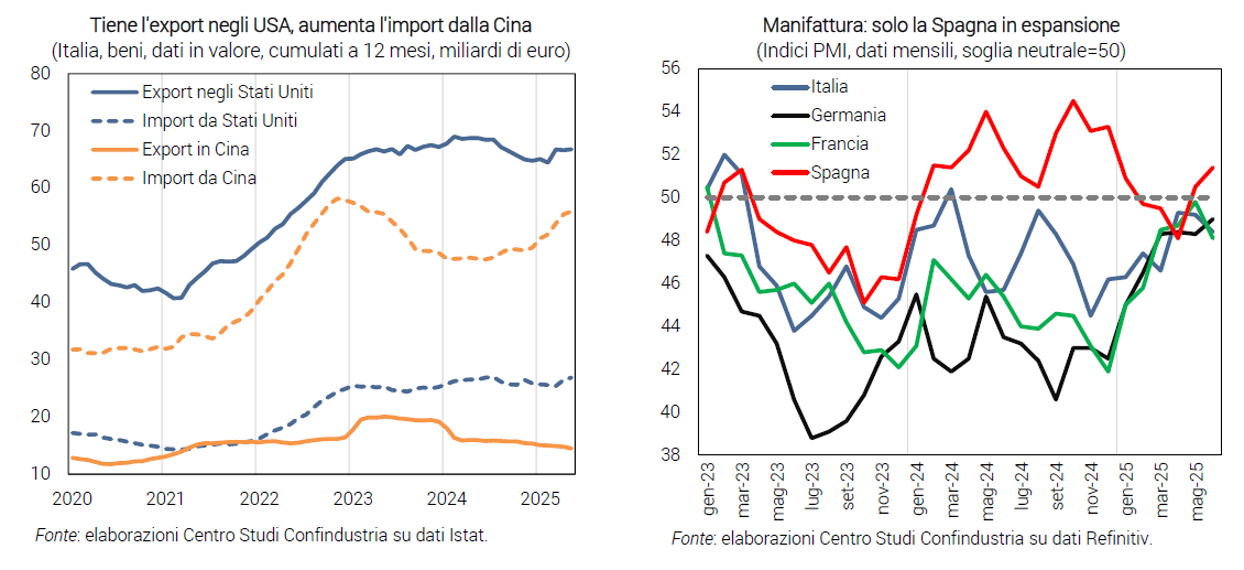

Export già debole e a rischio-dazi. L’export italiano di beni è in calo nel 2° trimestre (-3,6% in valore in aprile-maggio sul 1°), soprattutto nei mercati extra-UE (-5,7%), meno nell’intra-UE (-1,5%). Si amplia il deficit commerciale con la Cina: in caduta il nostro export, in forte aumento l’import. Tengono ancora gli scambi con gli Stati Uniti, ma in un clima di forte incertezza (si veda il Focus).

Eurozona in difficoltà. A maggio la produzione è calata in Francia (-0,5%), cresciuta in Germania (+2,2%) e Spagna (+0,6%). A giugno, tuttavia, gli indicatori segnalano calo della fiducia e incertezza elevata. Gli indici PMI di servizi e manifattura suggeriscono un’Eurozona in difficoltà nel 2° trimestre (in entrambi i settori, Germania e Francia sono in affanno), con l’eccezione della Spagna in espansione.

USA: produzione in crescita. Il PIL USA nel 1° trimestre è stato rivisto al ribasso, più dell’atteso, anche se è stato solo marginalmente negativo (-0,1%). A giugno, la produzione industriale è stata superiore alle attese, in linea con il PMI manifattura (52,9 da 50): nel 2° trimestre è cresciuta di +0,3%. La fiducia dei consumatori è migliorata a luglio, anche a seguito del forte aumento degli occupati (+147 mila).

Cina in salute. La crescita del PIL segna +5,2% nel 2° trimestre, trainata dalla manifattura (+6,8% annuo a giugno), specie i settori high-tech come robotica e veicoli elettrici. La domanda estera resta robusta (+5,8%), soprattutto l’export verso il Sud-Est Asiatico (+16,8%) e l’UE (+7,6%). Le vendite al dettaglio, invece, frenano (+4,8% a giugno, da +6,4%) segnalando persistente volatilità dei consumi. L’obiettivo di crescita annua al 5,0% resta incerto e potrebbe richiedere ulteriori stimoli alla domanda interna.

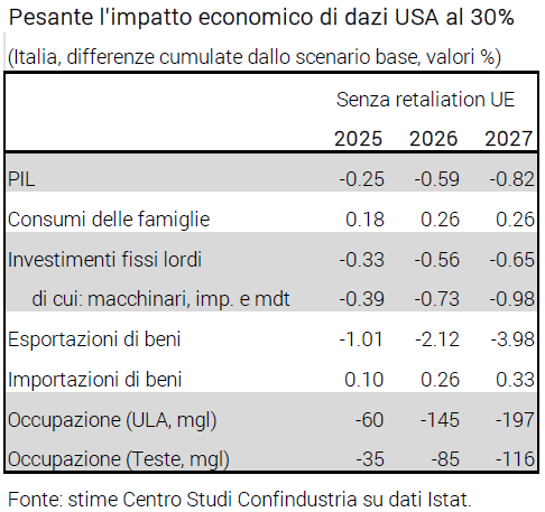

Dazi USA al 30% insostenibili: -0,8% l’impatto sul PIL

Scenario in continua evoluzione. I dazi imposti sui prodotti UE alla dogana USA, al 10% dal 5 aprile, saliranno al 30% dal 1° agosto in assenza di un accordo tra le parti. Sono già più elevati i dazi in vigore su autoveicoli e componenti (25%), acciaio e alluminio (25% da marzo e 50% da giugno). I dazi americani potrebbero essere estesi anche ai beni attualmente esenti: prodotti farmaceutici, minerali critici, semiconduttori, legname, aerei e cantieristica navale. I paesi UE sarebbero così tra quelli più colpiti dalle nuove tariffe USA, alla pari della Cina (aumento di 30 punti, dal 21% al 51%). Molti altri paesi sono soggetti, infatti, a dazi del 10%, mentre altri importanti esportatori negli USA godono di accordi commerciali che limitano l’entità delle tariffe (USMCA con Canada e Messico, Economic Prosperity Deal con il Regno Unito).

Alta incertezza e dollaro debole. L’incertezza di politica economica negli Stati Uniti è più che raddoppiata sotto l’amministrazione Trump (+131% nella prima metà di luglio 2025 da dicembre 2024 l’indice Economic Policy Uncertainty), provocando un balzo anche dell’incertezza globale (+86%); entrambe sono ai massimi storici, sopra il picco toccato durante la pandemia. La minore fiducia sulle prospettive USA, prima economia globale, ha alimentato una forte svalutazione del dollaro, soprattutto rispetto all’euro (-13,7% da inizio anno).

Eterogenei i primi effetti, negative le prospettive. Le vendite italiane negli USA hanno tenuto in aprile-maggio (+0,4% tendenziale), dopo un’accelerazione nel 1° trimestre (+11,8%) per anticipare l’entrata in vigore dei dazi (frontloading). La dinamica nell’ultimo bimestre è divergente tra settori: in forte crescita quelli ancora esenti, ma a rischio di nuove misure tariffarie, come farmaceutica (quasi un quarto del totale esportato) e legno; in caduta quelli già soggetti a dazi più elevati (metalli e autoveicoli); risultati misti per i settori soggetti a dazi al 10% (potenzialmente triplicati in agosto). Secondo un’indagine Banca d’Italia, l’80% delle imprese che hanno come principale mercato di destinazione gli USA prevede una riduzione dell’export a partire dal 2° trimestre. Sul totale delle imprese, il 50% si aspetta minori esportazioni e il 20% minori investimenti.

Con dazi al 30%, export negli USA più che dimezzato. Secondo stime del Centro Studi Confindustria, con tariffe al 30% su tutti i prodotti e cambio euro-dollaro sui livelli attuali, l’export italiano di beni negli USA si ridurrebbe di circa 38 miliardi, pari al 58% delle vendite negli USA, al 6,0% dell’export totale e, considerando anche le connessioni indirette, al 4,0% della produzione manifatturiera. L’aumento dei dazi e la svalutazione del dollaro, infatti, ridurrebbero la competitività di prezzo degli esportatori europei rispetto sia ai produttori domestici USA che a quelli degli altri paesi meno colpiti. L’impatto sarebbe amplificato dall’incertezza nei rapporti transatlantici e dal rallentamento dell’economia USA. L’effetto stimato è di medio-lungo periodo, cioè nel caso di dazi permanenti (e quando potrebbe aversi lo spostamento di parti delle lavorazioni negli USA), perché molti prodotti italiani di alta qualità sono poco sostituibili a breve, specie in grandi quantità.

Forte l’impatto netto sul PIL. L’impatto sulla nostra economia sarebbe mitigato dalla capacità degli esportatori italiani di trovare nuovi mercati di sbocco e di competere su fattori “non di prezzo”. In base a una simulazione del CSC, le vendite di beni nel resto del mondo aumenterebbero di circa 13 miliardi cumulati nel 2027, compensando parte delle perdite nel mercato USA. L’export totale di beni si ridurrebbe, comunque, del 4,0% e gli investimenti in macchinari e impianti dell’1,0%, rispetto a uno scenario base senza dazi. Nel complesso, il livello del PIL italiano nel 2027 sarebbe minore dello 0,8% rispetto al sentiero baseline.

Puntare su mercato interno e altri mercati. In questo contesto di limitazione al libero scambio internazionale di beni, diventa cruciale potenziare il mercato unico europeo, più resiliente agli shock globali, riducendo le barriere interne che tuttora frenano gli scambi di beni, servizi e capitali (armonizzazione delle regole, potenziamento delle infrastrutture transeuropee, completamento del mercato unico dei capitali). Cruciale favorire la diversificazione geografica degli scambi italiani, puntando su mercati con alto potenziale di crescita, come il Mercosur (destinazione di 7,5 miliardi di export italiano), l’India, l’Australia, i paesi Asean.